Tag: Imposto de Renda

Imposto de Renda está no segundo tempo, e não tem prorrogação

“Como diz o ditado “a pressa é a inimiga da perfeição” – deixar para fazer a declaração na última hora, corre o risco de colocar os dados errados, sem contar o atraso do recebimento da restituição, lembrando que o critério estabelecido pela Receita para o pagamento está relacionado com a data da entrega”

Sandro Rodrigues*

Em virtude da pandemia começada no ano passado ocasionou diversas mudanças nos nossos cotidianos, tanto na vida pessoal como igualmente na vida profissional, sendo uma delas a data de entrega da declaração de IR, evento que por 25 anos sempre ocorreu no último dia do mês de abril, lembrando que a declaração de imposto de renda do ano passado foi prorrogada para 30 de junho, e para este ano 31 de maio, alterando a Instrução Normativa RFB nº 2010, que havia fixado o prazo fatal para 30 de abril de 2021.

Referida medida tem por objetivo proteger a sociedade, além de viabilizar a situação de todos para que com a devida tranquilidade e segurança tenho a possibilidade de confeccionar sua declaração de imposto de renda (DIRPF), ou seja, a prestação de contas anual com o Fisco, pois tal obrigação é de fundamental importância à Receita Federal, além e principalmente de evitar aglomerações nos estabelecimentos procurados pelos cidadãos para obter documentos ou ajuda profissional.

Uma forma da RFB contribuir com os esforços do governo federal na manutenção do distanciamento social e diminuição da propagação da doença, inclusive notificações, intimações, esclarecimentos ao fisco são feitas de forma virtual, pois segundo a IN 1783/18 RFB que disciplina a condução de um processo administrativo que tem a finalidade de acolher um requerimento de serviços e documentação que instrui a fim de serem analisados por setor competente da Receita Federal, o Fisco gerou tal possibilidade através do Processo Digital e Dossiê de Atendimento, na aba do e-CAC (Centro de Atendimento Virtual), assim o contribuinte esclarece e apresenta os documentos escaneados, via (Dossiê Digital de Atendimento – DDA), evitando dessa forma o comparecimento presencial a um posto da Receita Federal.

Vale enfatizar que antes da confirmação da prorrogação da entrega para 31 de maio, cogitava-se que a data final para os contribuintes acertarem as contas com o Fisco seria 31 de julho, através do Projeto Legislativo que propunha a prorrogação do prazo de entrega para 31 de julho de 2021 e a redução do parcelamento do imposto a pagar de 8 para 6 quotas, tal projeto foi aprovado na Câmara dos Deputados no dia 14 último, mas não foi sancionado pelo presidente, com a alegação que referida postergação iria exigir um esforço financeiro muito grande por parte do governo federal.

Ante o exposto temos a data 31 de maio como prazo final para envio da DIRPF, portanto para aqueles contribuintes que ainda não se movimentaram para fazer este ajuste de contas com o Fisco, é a hora de providenciar a declaração. Importante ressaltar que o calendário de restituição permanecerá o mesmo, mantendo os cinco lotes de restituição pagos entre 31 de maio e 30 de setembro. Aí vale a dica, quem entrega antes recebe antes.

Calendário da restituição do IRPF 2021:

1° lote: 31 de maio;

2° lote: 30 de junho;

3° lote: 30 de julho;

4° lote: 31 de agosto;

5° lote: 30 de setembro

Com relação a Declaração Final de Espólio e a Declaração de Saída Definitiva do País também foram contempladas com a prorrogação para 31 de maio, além do vencimento para pagamento do imposto a pagar apurado na DIRPF. Contudo havendo imposto a pagar, o mesmo poderá ser dividido em até 8 parcelas, com o vencimento da primeira para o dia 31.05 e a última 30.12, sendo que a partir da segunda parcela, todas serão atualizadas pela tabela SELIC, estando facultado ao declarante optar pelo débito automático, evitando assim, a necessidade da emissão de DARF mensalmente gerado pelo próprio programa.

Como diz o ditado “A pressa é a inimiga da perfeição” – deixar para fazer a declaração na última hora, corre o risco de colocar os dados errados, sem contar o atraso do recebimento da restituição, lembrando que o critério estabelecido pela Receita para o pagamento está relacionado com a data da entrega, por outro lado a entrega com atraso gera multa, calculado 1% ao fração por mês de atraso, até o limite de 20% do imposto devido, tendo como valor miminho R$ 165,74, portanto jamais deixar de entregar fora do prazo.

Por último, na dúvida, entregue a declaração, mesmo faltando alguma informação e, em seguida, faça a retificação, assim estará evitando pagamento de multas e demais contratempos.

*Sandro Rodrigues -Contabilista, economista e fundador da Attend Assessoria, Consultoria e Auditoria S/S

“Somente podem ser deduzidos os pagamentos de pensão alimentícia em decorrência de Sentença ou Acordo homologado judicialmente. Qualquer outro pagamento não estabelecido em sentença/acordo homologado judicialmente, não é dedutível”

*Marcelo Soares de Sant Anna*

A Receita Federal possui um sofisticado sistema para cruzamento e validação de informações entre as mais diversas declarações, tais como:

a) a Declaração de Serviços Médicos e de Saúde (DMED).;

b) a DIRF, que contém informações sobre rendimentos pagos com retenção do Imposto de Renda na Fonte;

c) a DOI informada pelos cartórios, que contém informações de operações imobiliárias praticadas pelas pessoas físicas;

d) a Declaração de Informação sobre Atividades Imobiliárias (DIMOB), entregue pelas administradoras de imóveis, imobiliárias, construtoras e incorporadoras que intermediaram a venda ou o contrato de locação do imóvel e que relata todas as operações realizadas pelas empresas detalhando os valores das operações;

e) a DECRED, que contém informações sobre operações com Cartão de Crédito;

f) a e-Financeira, entregue pelos bancos, cooperativas de crédito, associações de poupança e empréstimo e instituições financeiras autorizadas a realizar operações no mercado de câmbio, quando um correntista movimenta mais de R$ 2.000,00 reais por mês, na pessoa física;

g) o Imposto sobre Transmissão de Bens Imóveis (ITBI), pago à Prefeitura no momento de aquisição da casa ou apartamento permite à Receita obter detalhes sobre a operação;

h) o Imposto sobre Transmissão de Causa Mortis (ITCMD), pago ao Estado na doação ou na transmissão de bens como herança;

i) a compra ou venda de veículos, embarcações ou aeronaves devem ser reportadas à Receita pelos Detrans, a Capitania dos Portos e a Agência Nacional de Aviação Civil (ANAC).

Desse modo, para a pessoa física declarante evitar cair na Malha Fina da Receita Federal ela deve ficar atenta no preenchimento da declaração.

Algumas dicas são as seguintes:

I – incluir todos os rendimentos tributáveis recebidos de todas as fontes pagadoras, mesmo que esses rendimentos não tenham sofrido tributação na fonte (tais como: salários, aposentadorias, valores recebidos de planos de previdência privada, aluguéis e outros), bem como os rendimentos recebidos por dependentes, ainda que estes sejam menores de idade e que estes rendimentos estejam dentro do limite anual de isenção de R$ 28.559,70 em 2020 (o mesmo do ano passado);

II – informar apenas deduções de despesas amparadas por documentos idôneos que comprovem o gasto;

III – informar os saldos das contas bancárias corretamente e não permitir movimentações de terceiros em sua conta;

IV – informar o valor verdadeiro das aquisições e alienações (vendas) de bens, principalmente de bens imóveis;

V – verificar sempre se a variação do patrimônio ocorrida no ano é compatível com os rendimentos recebidos informados na declaração.

Para verificar a situação do processamento da sua declaração, consulte o Extrato da DIRPF, informando o número do recibo de entrega da declaração, através do site da RFB na aba e-CAC (Centro Virtual e Atendimento).

Muitas vezes, a declaração fica retida por divergências (em malha) por erros no seu preenchimento ou mesmo por inconsistências nos valores declarados. Assim, leia atentamente estas informações e se for o seu caso, retifique sua declaração para corrigir os possíveis erros. Se não constatar erros no preenchimento de sua declaração, aguarde ser notificado pela Receita Federal.

As principais ocorrências são as seguintes:

(i) Divergência nos Rendimentos e/ou no Imposto de Renda Retido na Fonte Declarados

(ii) Divergência no Valor dos Rendimentos Tributáveis Recebidos de Pessoas Físicas e/ou do Exterior

(iii) Divergência nos Valores Declarados de Carnê-leão e Imposto Complementar

(iv) Inconsistência no Valor de Dependentes

(v) Inconsistência no Valor de Despesas Médicas

(vi) Inconsistência com Pensão Alimentícia Judicial

(vii) Inconsistência de Dedução de Livro-caixa

(viii) Inconsistência no Valor da Dedução de Incentivo (Doações)

No tocante a divergência nos rendimentos e/ou no Imposto de Renda Retido na Fonte Declarados deve ser verificado:

a) Se o número do CPF e CNPJ constantes no Informe Anual de Rendimentos estão corretos. Caso haja erro, comunique a fonte pagadora para que a mesma providencie a correção do informe e retificação da DIRF;

b) Se não há diferenças entre os valores informados na sua declaração e os valores do Informe Anual de Rendimentos fornecido pela fonte pagadora. Caso haja diferença, retifique a declaração;

Caso o valor declarado esteja correto, contactar a fonte pagadora para verificar se não há um novo Comprovante Anual de Rendimentos retificador, senão, aguarde intimação da Receita Federal;

Se na sua declaração de rendimentos foram informados todos os rendimentos recebidos por você e por todos os dependentes relacionados na declaração, tanto no modelo completo como no simplificado. Caso o contribuinte ou um dos dependentes tenha recebido rendimentos que não foram informados, o contribuinte deverá retificar a declaração incluindo estes rendimentos ou, se for o caso, poderá excluir o respectivo dependente, bem como todas as deduções relativas a ele (instrução, médicos, previdência oficial e privada etc).

Observe-se que:

(i) Resgate de previdência privada, indenização trabalhista e aposentadoria do INSS, são rendimentos tributáveis e devem ser informados na declaração;

(ii) O imposto de renda retido na fonte sobre o 13º salário não pode ser compensado na declaração. Caso o contribuinte o tenha somado com o imposto retido, deverá retificar a declaração para excluir esse valor, visto que se trata de rendimento exclusivamente na fonte.

No caso de divergência no valor dos rendimentos tributáveis recebidos de Pessoas Físicas e/ou do Exterior, deve ser verificado:

a) Se declarou todos os rendimentos recebidos de Pessoas Físicas (aluguel, prestação de serviço, pensão alimentícia própria e de seus dependentes);

b) Se declarou todos os rendimentos recebidos de Organismos Internacionais (PNUD).

Caso tenha esquecido algum rendimento, retifique a declaração incluindo estes rendimentos, mas se estiver correto, aguarde intimação da Receita Federal.

Na hipótese de divergência nos valores declarados de Carnê-leão e Imposto Complementar, deve ser verificado se foi informado o recolhimentos de Carnê-leão ou Imposto Complementar (Mensalão), bem como os valores declarados conferem com os valores recolhidos e se os DARF’s foram recolhidos com o código de receita correto: 0190 (carnê-leão) e 0246 (imposto complementar).

Caso constate divergência, retifique a declaração ou recolha o DARF da diferença, mas se estiver correto, aguardar intimação da Receita Federal.

Observe-se que:

a) Carnê-leão: verificar se a data de vencimento está correta (último dia útil do mês seguinte ao mês de competência), caso haja erro, providenciar REDARF, junto ao e-CAC;

b) Imposto Complementar: somente é possível compensar os valores recolhidos dentro do ano calendário (janeiro a dezembro);

c) Multa e Juros: não podem ser compensados, somente o valor principal é passível de compensação.

Na hipótese de inconsistência no valor de dependentes, verifique se deduziu dependentes, verifique se todos os dependentes relacionados na declaração podem ser enquadrados como seus dependentes perante a legislação tributária em vigor (consulte a legislação). Caso contrário, retifique a declaração, mas se estiver correto, aguarde intimação da Receita Federal.

No caso de irmão(ã), neto(a) ou bisneto(a), menor pobre e a pessoa absolutamente incapaz, o contribuinte deve ter a Guarda Judicial (tutela, curatela) em seu nome para poder deduzir o dependente.

Em se tratando de inconsistência no valor de Despesas Médicas, deve ser verificado se de fato possui todos os comprovantes das despesas médicas declaradas e se os seus valores conferem, bem como se foram informados eventuais reembolsos. Caso haja divergência, retifique a declaração, mas se estiverem corretos, aguarde intimação da Receita Federal.

Somente podem ser deduzidas as despesas médicas que estejam em nome do próprio contribuinte e/ou de seus dependentes relacionados na declaração.

Despesas médicas relativas a terceiros, mesmo que o contribuinte comprove o pagamento, não podem ser deduzidas.

No caso de Plano de Saúde, somente podem ser deduzidas as parcelas relativas ao contribuinte e aos dependentes relacionados na declaração. Mesmo que a despesa se refira aos dependentes do contribuinte perante o Plano de Saúde, mas que não são dependentes do contribuinte na sua declaração, não podem ser deduzidas, inclusive as despesas de agregados. Se for necessário, solicite ao seu Plano de Saúde planilha discriminando os valores individuais de todos os beneficiários.

Não são dedutíveis as despesas referentes a vacinas e medicamentos (exceto se constantes na conta emitida pelo estabelecimento hospitalar).

No caso de inconsistência com pensão alimentícia judicial, deve ser verificado os valores informados conferem com os recibos de pagamento ou com os valores descontados em folha (contracheques) diretamente pela fonte pagadora. Caso haja divergência nos valores, retifique a declaração, mas se estiver correto, aguarde intimação da Receita Federal.

Somente podem ser deduzidos os pagamentos de pensão alimentícia em decorrência de Sentença ou Acordo homologado judicialmente. Qualquer outro pagamento não estabelecido em sentença/acordo homologado judicialmente, não é dedutível.

Por fim, na hipótese de inconsistência de dedução de Livro-caixa, deve ser verificada a sua admissibilidade perante a legislação tributária em vigor.

Caso perceba que realmente há dados para serem alterados, retifique sua Declaração pela Internet, mas CUIDADO; após o prazo de entrega da Declaração, NÃO HÁ POSSIBILIDADE DE TROCA DE MODELO (simplificado ou completo). No caso de todas as informações estarem corretas.

*Marcelo Soares de Sant Anna – Advogado e contador, sócio fundador do Sant’Anna & Cescon Advocacia Tributária.

INSS antecipa R$ 25,3 bilhões de 13º salário a 31 milhões de benefícios

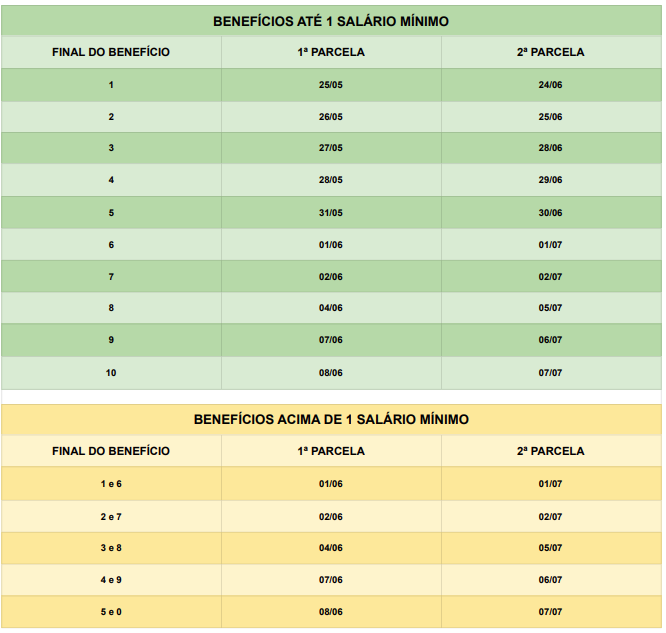

Primeira parcela começa a ser depositada a partir do dia 25 de maio. O Instituto Nacional do Seguro Social (INSS) informa que, em todo o país, 31 milhões de benefícios receberão neste mês a primeira parcela do 13º salário, o equivalente a R$ 25,3 bilhões. A antecipação será creditada junto com os benefícios de maio

Com um total de 36 milhões de benefícios (inclusive os assistenciais e as antecipações) a folha de pagamento de maio do INSS injetará na economia R$ 76,3 bilhões. Os depósitos serão feitos até o dia 8 de junho. Nesta primeira parcela, não é descontado o Imposto de Renda proporcional. A mordida do Leão vem na segunda parcela.

Para aqueles que recebem um salário mínimo, o depósito da antecipação será feito entre os dias 25 de maio e 8 de junho, de acordo com o número final do benefício, sem levar em conta o dígito verificador. Segurados com renda mensal acima do piso nacional terão seus pagamentos creditados entre 1º e 8 de maio.

Por lei, tem direito ao 13º quem, durante o ano, recebeu benefício previdenciário de aposentadoria, pensão por morte, auxílio-doença, auxílio-acidente ou auxílio-reclusão. Na hipótese de cessação programada do benefício, prevista antes de 31 de dezembro de 2021, será pago o valor proporcional do abono anual ao beneficiário.

Aqueles que recebem benefícios assistenciais (Benefício de Prestação Continuada da Lei Orgânica da Assistência Social – BPC/LOAS e Renda Mensal Vitalícia – RMV) não têm direito ao abono anual.

Veja o calendário:

A declaração pré-preenchida resgata informações que a Receita Federal já tem em seus registros. evita erros no preenchimento e facilita o envio da declaração de imposto de renda, destaca o Fisco

A exigência do duplo fator foi removida porque foi identificado que os cidadãos estavam encontrando dificuldade em utilizar a ferramenta. Agora, para fazer a declaração de imposto de renda com dados pré-preenchidos, basta ter uma conta gov.br com selo de autenticação de nível prata ou ouro, sem necessidade configurar a conta com a verificação em duas etapas, informa a Receita Federal.

Ainda assim, a Receita Federal recomenda que os usuários não compartilhem suas senhas com outras pessoas e que, sempre que possível, mantenham a funcionalidade de segurança ativa. Para fazer a declaração pré-preenchida é preciso acessar o e-CAC com a conta gov.br e encontrar o sistema ‘Meu Imposto de Renda’. No sistema, basta clicar em ‘Preencher Declaração Online’ e, então, em ‘INICIAR COM A DECLARAÇÃO PRÉ-PREENCHIDA 2021’.

Para ter acesso à opção, a conta deve possuir selos de nível prata ou ouro. Para obter o selo de confiabilidade ‘prata’, o cidadão pode confirmar sua identidade pelo serviço Balcão Presencial INSS, por meio do acesso à conta bancária no internet banking, da Validação Facial (CNH) com o aplicativo meu gov br. e por Cadastro básico de servidores públicos da União. Em relação à obtenção do selo de confiabilidade ‘ouro’, o cidadão pode utilizar a Validação Facial (TSE) com o aplicativo meu gov br. ou o certificado digital. Todas as opções estão disponíveis para consulta.

Os selos de confiabilidade são níveis de autenticação que dão segurança à identidade do cidadão e garantem que quem está acessando um serviço digital é ele mesmo. Para ter um nível de autenticação seguro é preciso pelo menos um selo de confiabilidade. Por este motivo alguns serviços somente podem ser acessados se o cidadão tiver um nível de autenticação ouro ou prata.

A declaração pré-preenchida traz mais facilidade ao contribuinte. Diversos campos da declaração são preenchidos com base em informações já recebidas pela Receita Federal, como rendimentos, deduções, bens, direitos, dívidas e ônus reais. Essas informações são enviadas por fontes pagadoras, instituições imobiliárias ou serviços médicos.

Para enviar uma declaração pré-preenchida, é também possível obter as informações dos dependentes por meio de procuração digital. O dependente deve passar a procuração para o titular da declaração antes de baixar as informações.

Ao final é importante conferir os dados enviados por terceiros para ver se eles estão de acordo com os rendimentos e gastos efetivamente realizados, mesmo no envio da declaração pré-preenchida. Eventuais informações que não tenham sido pré-preenchidas também devem ser informadas na declaração, antes do envio, reforça o Leão.

TJDFT determina isenção de IR a aposentada sem sintomas atuais de doença grave

Um obstáculo à isenção do IR é o desconhecimento dos aposentados em relação às hipóteses que lhes garantem esse direito

Foto: Audifiscal – Inteligência Tributária

A 7ª Turma Cível do Tribunal de Justiça do Distrito Federal e dos Territórios concedeu a isenção de Imposto de Renda a uma servidora pública aposentada da Secretaria de Saúde do Distrito Federal que foi diagnosticada com câncer de tireoide em 2014

De acordo com os termos narrados na ação, assim que descobriu a doença, a autora foi encaminhada para tratamento cirúrgico. Ao requerer a isenção no Imposto de Renda e ser submetida à perícia médica oficial, foi constatado que a servidora não tinha mais a doença especificada no art. 6º da Lei 7.713/88 e, por isso, o pedido foi negado pela Administração Pública.

Porém, foi comprovado pelos atestados médicos que a aposentada ainda está em tratamento para evitar a reincidência. Ao julgar o caso, o relator, desembargador Getúlio Moraes Oliveira, destacou que, muito embora a autora esteja em acompanhamento da doença, com o objetivo de diminuir os riscos de nova recidiva, o que em tese apontaria pela remissão da doença, o legislador disse que a lei não estipulou que o requerimento fosse contemporâneo à constatação da doença e tampouco exigiu a permanência da enfermidade para a isenção.

Assim, cabe à Administração Pública a interpretação literal da legislação tributária, nos termos do disposto no art. 111 do Código Tributário Nacional. De acordo com o advogado Paulo Liporaci, especialista em Direito Administrativo, um obstáculo à isenção do IR é o desconhecimento dos aposentados em relação às hipóteses que lhes garantem esse direito.

“Ao isentar os proventos de aposentadoria e de pensão percebidos pelos inativos e portadores de doenças graves da incidência do Imposto de Renda, o legislador buscou garantir que essas pessoas tivessem maior disponibilidade financeira para arcar com os elevados custos para tratamento de sua saúde”, explica Liporaci.

Atenção!

A Receita Federal alerta que isenção do IRPF por motivo de moléstia grave não dispensa o contribuinte de apresentar a Declaração do IRPF caso ele se enquadre em uma das condições de obrigatoriedade de entrega da

declaração.

Mais de 1,1 milhão de contribuintes já enviaram a declaração do IR à Receita Federal

Prazo começou na última segunda-feira (1º/3) e termina em 30 de abril

Ilustração: Portal Contábeis

A Receita Federal informa que recebeu, até as 11 horas de hoje, quarta-feira (3/3), 1.140.989 declarações do Imposto de Renda da Pessoa Física (IRPF) 2021, ano-base 2020. A expectativa é de que 32 milhões de declarações sejam enviadas até o final do prazo, em 30 de abril.

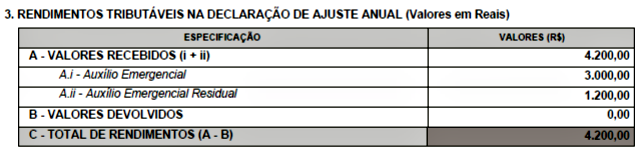

Auxílio emergencial

Os contribuintes que receberam o auxílio emergencial por causa da pandemia da Covid-19 e que, junto com o auxílio, tenham recebido outros rendimentos tributáveis em valor anual superior a R$ 22.847,76, são obrigados a declarar o Imposto de Renda da Pessoa Física.

Quem tiver rendimento maior do que esse valor deve devolver o auxílio emergencial. Estima-se que cerca de 3 milhões de declarações em nível nacional possuam algum tipo de devolução a ser feita. Informações sobre como realizar a declaração e a devolução podem ser encontradas no site do Ministério da Cidadania.

Alerta do Ministério da Cidadania para quem recebeu auxílio emergencial

Órgão avisa que quem recebeu o auxílio emergencial e teve renda tributável acima de R$ 22,8 mil em 2020 precisa devolver o valor do benefício. Nestes casos, a pessoa também tem que declarar o auxílio recebido por titular e dependentes no Imposto de Renda. Valor do teto não inclui as parcelas do programa. “Todos os cidadãos que se encaixarem nos critérios devem fazer a declaração do Imposto de Renda e a devolução dos valores, inclusive quem está no Cadastro Único para Programas Sociais e beneficiários do Programa Bolsa Família (PBF)”, destaca o comunicado.

O prazo para declarar o Imposto de Renda de 2021 (ano-base 2020) tem início nesta segunda-feira (01.03) e segue até 30 de abril. Quem recebeu acima de R$ 22.847,76 de rendimentos tributáveis no ano passado e foi beneficiado com o auxílio emergencial precisa devolver os valores recebidos. “Tal obrigação, instituída pela Lei nº 13.982 de 2020, também se aplica a dependentes que tenham recebido o benefício”, reforça o ministério, reiterando as informações divulgadas na semana passada pela Receita Federal.

O auxílio emergencial foi criado pelo governo federal para amenizar os impactos da pandemia do novo coronavírus na renda das famílias mais vulneráveis. Composto por cinco parcelas de R$ 600 ou de R$ 1.200 (em caso de cota dupla para mulheres chefes de famílias monoparentais), o benefício não deve ser incluído no cálculo do teto de R$ 22,8 mil, que equivale a primeira faixa da tabela progressiva do Imposto de Renda.

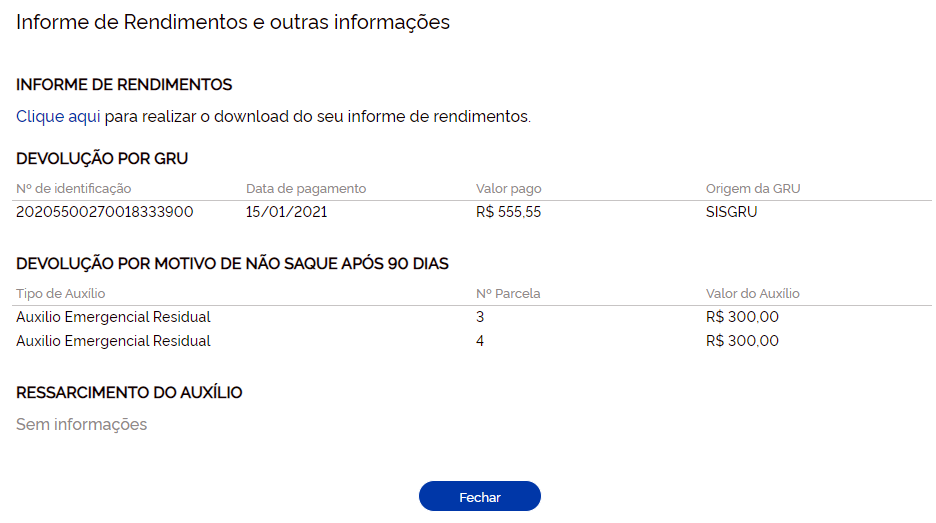

“Para auxiliar na correta declaração dos valores do auxílio emergencial, o Ministério da Cidadania reuniu neste site um Informe de Rendimentos e outras informações úteis relativas à devolução do benefício e estornos de parcelas feitos pela Caixa. Na página, há a identificação da fonte pagadora, os valores recebidos pelo Auxílio Emergencial e pela extensão do benefício e a soma deles”.

Passo a passo

Na Declaração de Ajuste Anual, o valor a ser incluído na aba de rendimentos tributáveis deve ser o “Total de Rendimentos”.

Esse valor inclui as parcelas pagas do auxílio emergencial (Lei nª 13.982/2020) e da Extensão (Medida Provisória nº 1.000/2020). Na declaração é necessário informar a soma dos valores dos dois auxílios recebidos no ano passado, menos valores eventualmente devolvidos em 2020.

A devolução de valores deve ser apenas relativa às parcelas do auxílio emergencial (de R$ 600 ou R$ 1.200). A obrigação de devolução não abarca as parcelas da extensão (parcelas de R$ 300 ou R$ 600, no caso de cota dupla).

“Todos os cidadãos que se encaixarem nos critérios devem fazer a declaração do Imposto de Renda e a devolução dos valores, inclusive quem está no Cadastro Único para Programas Sociais e beneficiários do Programa Bolsa Família (PBF)”, destaca o comunicado.

Quem incluir dependentes na declaração de Imposto de Renda que tiverem recebido o auxílio emergencial precisará declarar o valor do benefício e da extensão que os dependentes receberam em 2020 e também devolver a quantia referente ao auxílio emergencial recebido por eles.

Caso o beneficiário do auxílio emergencial que teve rendimentos tributáveis acima de R$ 22,8 mil em 2020 não tenha informado o recebimento dos benefícios emergenciais na declaração do Imposto de Renda, ao finalizar e enviar a declaração o programa da Receita Federal emitirá uma notificação alertando que é preciso ajustar os dados, incluindo os valores do auxílio emergencial e da extensão recebidos pelo titular e por eventuais dependentes.

No recibo gerado pelo programa do Imposto de Renda haverá orientações para a devolução dos valores do auxílio emergencial e o Darf (documento de arrecadação da Receita Federal) específico para a devolução do valor. Caso algum dependente informado na declaração também tenha recebido o auxílio emergencial, no recibo haverá um Darf para o titular e outro, para cada dependente.

Devoluções

Quem já fez a devolução integral dos valores do auxílio emergencial, seja por pagamento de GRU ou desconto em folha, ou teve todas as parcelas estornadas pela Caixa por que não sacou o dinheiro ou não usou os recursos, não precisa devolver novamente. Caso os valores tenham sido devolvidos integralmente no ano passado, a informação constará no informe de rendimentos do site do Ministério da Cidadania, explica o órgão.

Caso alguma ou todas as parcelas do auxílio emergencial tenham sido devolvidas apenas no ano de 2021, ela não constará no informe de rendimentos, que se restringe aos valores recebidos ou devolvidos no ano de 2020.

“Devoluções feitas em 2021 vão ser apresentadas em relatório disponibilizado pela Dataprev, no mesmo link. Portanto, é possível verificar nesse relatório as GRU já pagas, os valores estornados pela Caixa, e também ressarcimentos do benefício, se houver”, diz a nota.

Além da opção do Darf, também é possível fazer a devolução do auxílio emergencial por aqui. Nessa página, o cidadão deverá inserir o CPF do beneficiário e clicar na opção “Emitir GRU”. O sistema vai gerar uma Guia de Recolhimento da União (GRU), que poderá ser paga nos diversos canais de atendimento do Banco do Brasil ou qualquer outro banco, como a internet, aplicativo de celular, terminais de autoatendimento, além dos guichês de caixa das agências.

Reclamações

Para quem acha que foi vítima de fraude, pois acredita que seu CPF foi usado indevidamente por outras pessoas para sacar o auxílio emergencial, e para aqueles que querem questionar os valores a serem devolvidos, pois já fizeram devoluções anteriores que não estão sendo apresentadas no site de consulta da Dataprev, o Ministério da Cidadania disponibilizou o serviço.

Para utilizar esse serviço, que está hospedado no Portal de Serviços do Governo Federal, é necessário ter CPF e fazer o cadastro inicial. Depois de preencher e enviar o formulário de reclamação, o Ministério da Cidadania analisará o pedido. A análise da solicitação poderá ser acompanhada pelo próprio site, no item “Minhas solicitações”.

Em caso de fraude, a pessoa pode anexar, se desejar, o Boletim de Ocorrência registrado junto à Delegacia de Polícia. Caso a pessoa já tenha apresentado denúncia de fraude anteriormente ao Ministério da Cidadania, poderia informar nesse serviço o número de protocolo anterior.

Mais informações estão disponíveis no link https://www.gov.br/cidadania/pt-br/servicos/auxilio-emergencial/imposto-de-renda-x-auxilio-emergencial.

PEC Emergencial representa grave risco aos direitos da população, diz Movimento a Serviço do Brasil

Por meio de nota, o Movimento a Serviço do Brasil alerta que, “ao acabar com os gastos mínimos com saúde e educação, a proposta dá liberdade para que o dinheiro público seja utilizado como moeda de troca política de forma irrestrita”

“Existem inúmeras fontes renda para o estado que devem ser acionadas, como a taxação de lucros de dividendos, atualização da tabela de imposto de renda, entre outros. Segundo estudo recente publicado pela USP, taxar os mais ricos para financiar política social elevaria PIB em 2,4%”, aponta.

Ilustração: Sindtest

Veja a nota:

“O Movimento a Serviço do Brasil – que representa mais de 400 mil servidores públicos do País – alerta que o relatório da PEC Emergencial que será votado na próxima quinta-feira (25), no Senado, representa um grave risco aos direitos básicos da população. Ao acabar com os gastos mínimos com saúde e educação, a Proposta dá liberdade para que o dinheiro público seja utilizado como moeda de troca política de forma irrestrita.

O texto ainda cria distorções e prejudica fortemente servidores e a população em geral, usando a precarização dos serviços públicos como desculpa para o pagamento do auxílio emergencial. Existem inúmeras fontes renda para o estado que devem ser acionadas, como a taxação de lucros de dividendos, atualização da tabela de imposto de renda, entre outros. Segundo estudo recente publicado pela USP, taxar os mais ricos para financiar política social elevaria PIB em 2,4%.

Não se pode aceitar que os servidores públicos, que exercem papel fundamental para ajudar o Brasil a superar a pandemia – o que fica evidente quando olhamos para a Fiocruz, Instituto Butantan, hospitais, UPAS e postos de saúde em todo o país, sejam prejudicados neste momento tão delicado. São profissionais que estão na linha de frente, evitando uma tragédia maior diante da ingerência do governo federal.

O Movimento a Serviço do Brasil reúne representantes de 30 entidades e sindicatos ligados ao Judiciário, Executivo e Ministério Público e busca conscientizar a população sobre pontos não abordados pelo governo e parlamentares relativos à reforma administrativa e à PEC Emergencial – e que são nocivos ao cidadão e podem comprometer, já neste ano de 2021, a prestação de serviços básicos no Brasil.”

Receita Federal autua 3.994 contribuintes que não recolheram IR

A Receita Federal informa que multou vários contribuintes que não se regularizaram, mesmo após terem sido alertados sobre inconsistências em suas declarações. O montante total da autuação é de R$ 259 milhões. Somente no DF foram R$ 9,257 milhões

O sistema de malhas fiscais da Receita Federal alertou 25.301 empresas, por meio de carta, sobre a verificação de irregularidades por causa do não recolhimento de imposto de renda retido na fonte (IRRF) e os orientou a fazer a retificação de suas declarações, destaca o órgão.

Os indícios de inconsistências foram constatados no cruzamento de informações eletrônicas enviadas pelos próprios contribuintes. Foram comparados valores na Escrituração Contábil Fiscal (ECF) e Declaração de Débitos e Créditos Tributários Federais (DCTF) ou Declaração de Compensação (DCOMP), conforme o caso.

“Nessa primeira fase, a grande maioria dos contribuintes regularizou suas pendências, verificando-se uma recuperação de créditos tributários no valor de R$ 175.058.384,06”, contabiliza o Fisco.

Mas do total de 25.301 contribuintes de todo o país, 3.994 mantiveram a desconformidade após o prazo estipulado pelo Leão. Por não sanarem as irregularidades verificadas no batimento de declarações relativas aos fatos ocorridos no ano-calendário 2016, esse grupo de contribuintes foi autuado em montante que totaliza cerca de R$ 259 milhões:

Os contribuintes autuados podem ter informações sobre formas de pagamento ou parcelamento das dívidas no site da Receita Federal (www.gov.br/receitafederal). Em caso de discordância, poderá apresentar Impugnação, no prazo legal de 30 dias, contados da ciência da autuação.

“A entrega da Impugnação, e demais documentos comprobatórios, deverá ser realizada obrigatoriamente no formato digital, exclusivamente por meio do Centro Atendimento Virtual (e-CAC), no site da Receita Federal, na internet”, aponta a Receita.

Saiba mais em: https://www.gov.br/pt-br/servicos/juntar-documentos-a-processo

Servidor aposentado com doença grave tem direito à isenção do IR, decide TRF-1

De acordo com especialistas, a administração pública insiste em não reconhecer o direito. O Instituto Nacional do Seguro Social (INSS) não faz mais esse tipo de atendimento para aqueles que querem comprovar doenças como carcinoma basocelular (estágio inicial de câncer de pele), cegueira monocular e mal de Alzheimer, protegidas pela legislação. E muitos aposentados não têm conhecimento deste direito

Um servidor público aposentado da carreira de Perito Médico Federal entrou na justiça para impedir a suspensão da isenção do Imposto de Renda sobre os proventos. Ele é inativo e portador de doença grave discriminada expressamente no rol taxativo do art. 6º, XIV, da Lei n. 7.713/88 (que altera a legislação do IR).

Após ter se aposentado, ele se submeteu à perícia oficial do órgão ao qual era vinculado, e teve a concessão administrativa do direito à isenção do Imposto de Renda até o último dia 10 de novembro de 2020, quando deveria ser reavaliado para comprovar a permanência dos sintomas necessários ao direito.

Próximo a essa data, ele foi até uma das Agências da Previdência Social, nas quais também eram feitas perícias de servidores, e recebeu a informação de que o Instituto Nacional do Seguro Social (INSS) não faz mais esse tipo de atendimento. O aposentado, então, entrou na justiça contra a União para que o benefício não fosse suspenso.

Ao analisar o pedido liminar, o juiz federal Rafael Soares Paulo Pinto, do Tribunal Regional Federal da 1ª Região (TRF-1), impediu que a administração pública suspendesse o benefício fiscal do servidor inativo.

Para o advogado que representou o aposentado na ação, Paulo Liporaci, especialista em direito administrativo, é correta a busca dos aposentados pelo direito garantido por lei, ainda mais nesse momento de crise econômica, em que a isenção no Imposto de Renda contribui substancialmente para a saúde financeira de uma família.

Paulo Liporaci, que representa diversos aposentados em ações similares, destaca ainda que o carcinoma basocelular (estágio inicial de neoplasia maligna de pele), a cegueira monocular e o mal de Alzheimer são doenças caracterizadas pela legislação como garantidoras da isenção no IR, mas geralmente os portadores não tem o conhecimento deste direito.

De acordo com o especialista, a administração pública insiste em não conceder o benefício, pois entende que as doenças não se enquadram no rol exaustivo do art. 6º, XIV, da Lei n. 7.713/89.

“A administração pública exige que o servidor apresente os sintomas das doenças no momento da perícia e isso, muitas vezes, dificulta a fruição do direito pelos servidores aposentados e pelos pensionistas, pois, em geral, apesar de serem portadores de moléstia grave, não há manifestação fisiológica naquele momento”, destaca.

Foto: Pfizer