Tag: dívidas

Foi adiado o julgamento no Supremo Tribunal Federal (STF) sobre a correção monetária de débitos trabalhistas. A ação discute se deve ser aplicada a Taxa Referencial (TR) ou o Índice Nacional de Preços ao Consumidor Amplo Especial (IPCA-E) em processos envolvendo dívidas trabalhistas.

Até o momento, oito ministros votaram pela inconstitucionalidade da aplicação da Taxa Referencial. Mas o pedido de vista do ministro Dias Toffoli suspendeu o julgamento, pelo Plenário Supremo Tribunal Federal (STF). O debate trata das Ações Declaratórias de Constitucionalidade (ADCs) 58 e 59 e das Ações Diretas de Inconstitucionalidade (ADIs) 5867 e 6021.

Gilmar Mendes (relator), Alexandre de Moraes, Luís Roberto Barroso e Cármen Lúcia entendem que devem ser aplicados IPCA-e, na fase pré-judicial, e, a partir da citação, a taxa Selic, índices de correção monetária vigentes para as condenações cíveis em geral. Os ministros Edson Fachin, Rosa Weber, Ricardo Lewandowski e Marco Aurélio aceitam a reposição do poder aquisitivo apenas com o IPCA-E.

Nas ADCs 58 e 59, a Confederação Nacional do Sistema Financeiro (Consif) e Confederação Nacional da Tecnologia da Informação e Comunicação (Contic) e outras duas entidades de classe, defendem que o Tribunal Superior do Trabalho (TST) mantenha a aplicação da TR para a correção monetária dos débitos trabalhistas e, nos depósitos recursais, os mesmos índices da poupança.

Pelos dados do Conselho Nacional de Justiça (CNJ), de 2014 a 2019, entraram nos tribunais do país 10.391 processos contra trabalho escravo, ou análogo a escravo

Foram 1.361, em 2014, e 1.293, em 2015. O ápice aconteceu em 2016, quando deram entrada 3.692 casos novos. O número baixou para 1.736, em 2017. Em 2018, foram 1. 230. E mais 1.079, no ano passado. Carlos Silva, presidente do Sindicato Nacional dos Auditores Fiscais do Trabalho (Sinait), explica que os trabalhadores são arregimentados em várias regiões, com promessas de bons salários e boas condições, que não se concretizam.

“Quando chegam ao local, são informados de que já contraíram dívidas com o transporte e a alimentação. São alojados em construções precárias ou barracas de lona no meio do mato. Consomem a mesma água disponível aos animais ou de riachos e poços sem tratamento, sem instalações sanitárias. Com a servidão por dívida, precisam comprar do patrão os Equipamentos de Proteção Individual (EPIs) e os mantimentos em armazém da fazenda e não têm registro em Carteira de Trabalho e Previdência Social (CTPS), jornadas exaustivas e restrição de liberdade”, afirma Silva.

Há também o trabalho escravo urbano, registrado principalmente em oficinas de costura, com a presença de estrangeiros, e em obras de construção civil. Os auditores do Trabalho, ao constatar a situação, notificam os empregadores, fazem os cálculos das dívidas trabalhistas, regularizam a situação e resgatam as vítimas que, na maioria das vezes, voltam para suas cidades de origem. “Os relatórios geram processos administrativos, multas trabalhistas e também processos nas esferas dos Ministérios Públicos Federal e do Trabalho”, reforça Silva.

Os Estados onde esses crimes mais acontecem são Mato Grosso (MT), Pernambuco (PE), Bahia (BA), São Paulo (SP) e Rio de Janeiro (RJ). No perfil dos escravizados estão homens, de baixa escolaridade, de estados do Norte e Nordeste, entre 29 e 40 anos, e estrangeiros em situação irregular no país. O valor das multas que as empresas pagam é considerado baixo pelo auditor fiscal. “Em muitos casos, sim, os empregadores preferem pagar as multas e continuar na prática da escravização”, lamenta. Como punição, os empresários podem ser incluídos na Lista Suja do trabalho escravo.

Escravidão humilha

“Saem do cadastro da Lista Suja após dois anos, se não houver reincidência da irregularidade. Mas durante esse tempo, ficam impedidos de contrair empréstimos em instituições públicas”, conta Silva. A pena para o crime pode chegar a 12 anos de prisão. José Antonio Vieira de Freitas Filho, presidente da Associação Nacional dos Procuradores do Trabalho (ANPT), lembra que, nos últimos cinco anos, a partir de 5.909 denúncias, foram ajuizadas 516 ações civis públicas e celebrados 1.402 termos de ajustamento de conduta. “A escravidão nos humilha perante a comunidade internacional e nos tem exposto a vexatórios embargos”, diz.

Freitas Filho destaca também a servidão “atenta contra a concretização de todos os objetivos fundamentais da República – o desenvolvimento econômico sustentável, a erradicação da pobreza e da marginalização, a redução das desigualdades sociais e regionais, a promoção do bem comum, a eliminação do preconceito e da discriminação”. A pobreza e a miséria facilitam o alastramento do crime e o recrutamento da mão de obra. “A ausência de políticas públicas de geração de emprego e renda conduz à reincidência e os trabalhadores, comumente, voltam a se submeter às condições originárias, às vezes gratos pela mera possibilidade de subsistência, embora indigna”, ressalta o presidente da ANPT.

Justiça manda Caixa quitar dívidas de clientes durante a pandemia

A juíza Anna Cristina Rocha Gonçalves, da 14ª Vara Federal de Minas Gerais, acatou pedido de liminar em Ação Civil Coletiva – Processo nº: 1017700-52.2020.4.01.3800 – do Instituto de Defesa Coletiva (IDC) contra a Caixa Econômica Federal (CEF). A Caixa, em cinco dias, tem de emitir nota pública informando como cumprirá o compromisso, anunciado em publicidade, de prorrogação do vencimento ou pausa contratual, por no mínimo 60 dias

A decisão vem na esteira de outra (Ação Civil Pública nº 5061898-19.2020.8.13.0024), também promovida pelo Instituto de Defesa Coletiva, porém contra a Federação Brasileira de Bancos (Febraban). A Justiça Federal deu prazo de 48 horas para a Federação cumprir as promessas feitas em propagandas na TV e diversos veículos de mídia de que os bancos estariam abertos e comprometidos em atender pedidos de prorrogação dos vencimentos de dívidas por 60 dias. Porém, o que vinha acontecendo desde 16 de março não era a prorrogação dos contratos, mas sim a geração de novos contratos com incidência de juros e encargos financeiros diversos para os clientes.

“Esta decisão da Justiça Federal de Minas Gerais contra a Caixa Econômica Federal é de extrema importância, pois determina que um dos principais bancos do país, que atende brasileiros e brasileiras em todo o território nacional, cumpra o que prometeu a seus clientes. Ou seja, que prorrogue ou promova pausas nos pagamentos de empréstimos bancários sem penalização do consumidor através de multas ou incidência de juros durante a duração desta pandemia”, comemora Lillian Salgado, presidente do Instituto de Defesa Coletiva.

De acordo com a decisão da juíza Anna Cristina Rocha Gonçalves, a Caixa deve “cumprir o compromisso público de efetuar a prorrogação do vencimento de todas as parcelas de dívidas, de pessoas físicas ou micro e pequena empresas, sobre as quais incidirá apenas correção monetária, sem a cobrança de juros e encargos”. As únicas condicionantes são: “que os financiamentos estejam dentre as espécies indicadas nos anúncios da CEF ou da Febraban; que haja requerimento expresso do cliente; e a limitação da concessão do benefício aos contratos vigentes que estejam com o pagamento em dia, limitados aos valores já utilizados”.

Para a magistrada, a decisão se baseia expressamente no que diz o Código de Defesa do Consumidor (CDC), pois o artigo 35 autoriza que o consumidor “exija o cumprimento forçado da obrigação, nos termos da oferta, apresentação ou publicidade” e o artigo 37 “proíbe a publicidade enganosa, assim considerada, também, aquela que, mesmo por omissão, seja capaz de induzir em erro o consumidor a respeito da natureza, características, qualidade, quantidade, propriedades, origem, preço e quaisquer outros dados sobre produtos e serviços”.

A Caixa tem prazo de cinco dias úteis para emitir nota pública informando como vai cumprir o compromisso anunciado em suas mídias publicitárias, quanto à prorrogação da data de vencimento ou pausa contratual, pelo prazo mínimo de 60 dias, sem a incidência de juros, encargos ou taxas administrativas. Além disso, a nota deve conter informações de canais de atendimento aos clientes interessados.

Justiça dá liminar em ação do IDC para proteger consumidores de medidas anunciadas – e não cumpridas – pela Febraban durante a pandemia, conforme adiantou o Blog do Servidor. Magistrado destaca perigo de dano na “publicidade enganosa, que pode ser vista como exemplo clássico de informação imprecisa por omissão”. Febraban tem 48 horas para cumprir a decisão

O juiz Sérgio Henrique Cordeiro Caldas Fernandes, da 23ª Vara Cível de Belo Horizonte, concedeu liminar na Ação Civil Pública nº 5061898-19.2020.8.13.0024 proposta pelo Instituto de Defesa Coletiva (IDC) contra a Federação Brasileira de Bancos (Febraban). A Ação denunciou o não cumprimento de medidas anunciadas para a prorrogação do pagamento de dívidas de clientes com os bancos durante a pandemia da covid-19.

“Conseguimos uma decisão em liminar que determina que a Febraban deve exibir nova propaganda explicando de forma clara e precisa para os consumidores quais as diferenças entre prorrogação e renegociação em caso de contratos de empréstimo e financiamento. A Febraban deve publicizar uma nota em seu site e das instituições financeiras informando detalhadamente se no caso de renegociação da dívida haverá a incidência de juros ou não, a depender do percentual pactuado. Também deverá esclarecer que a renegociação não será realizada de forma automática pela instituição financeira”, explica a presidente do IDC, Lillian Salgado.

O juiz afirma que “a probabilidade do direito e o perigo de dano em relação à questão da publicidade enganosa estão estampados na prática discutida, que pode ser vista como um exemplo clássico de informação imprecisa por omissão”. Para o magistrado, a responsabilidade dos fornecedores é objetiva, pois às instituições financeiras deveriam zelar pela clareza das informações, diante da confiança gerada no mercado de consumo, “devendo ser evitados termos vagos, ambíguos, vocábulos imprecisos que possam afetar a decisão do consumidor de adquirir ou não o produto ofertado”.

O juiz Sérgio Henrique Cordeiro Caldas Fernandes deu prazo 48 horas para cumprimento da medida.

Entenda o caso:

O IDC impetrou uma Ação Civil Pública no começo deste mês contra a Febraban por propaganda enganosa. Desde 15 de março – quando a Federação informou que haveria prorrogação do prazo de pagamento dos empréstimos e financiamentos de clientes pessoas físicas, micro e pequenas empresas por 60 dias – houveram reclamações de consumidores que pleitearam a prorrogação de seus empréstimos e não estavam sendo atendidos.

De acordo com os representantes do IDC – que atuam na defesa coletiva dos interesses e dos direitos dos consumidores e outros direitos fundamentais – ficou constatado que a publicidade da Febraban é enganosa, pois direciona o consumidor a erro. “O que está acontecendo é que as instituições financeiras estão tão somente renegociando os contratos, com a inclusão de juros moratórios e outros encargos decorrentes da operação. Na verdade, há uma nova manobra para majoração dos lucros dos bancos a qualquer custo, sendo extremamente lamentável na conjuntura atual do nosso país com a pandemia do covid-19”, explicou a presidente do IDC, Lillian Salgado.

Nas propagandas a Febraban não detalhou que:

1 – A prorrogação e/ou renegociação não é automática e, também, não alcança os contratos de empréstimo consignado e aqueles que tenham algum tipo de garantia, estabelecendo, portanto, medida desigual e desproporcional entre os consumidores;

2 – Se há garantia – imóvel, aplicação financeira, salário, veículo – não há interesse na renovação, eis que a operação não ficará a descoberto, podendo haver a exigência da garantia por meio expedito (débito em conta, execução extrajudicial – imóveis – ou busca e apreensão ou reintegração de posse no caso de veículos – com concessão praticamente automática de liminares).

A Ação Civil Pública impetrada pelo IDC lembra que os bancos receberam aporte financeiro para assegurar o bom nível de liquidez para o Sistema Financeiro Nacional e para fazer fluir o canal de crédito, dentre outras medidas de enfrentamento da crise ocasionada pela covid-19. Ao todo, as medidas anunciadas têm o potencial de ampliar a liquidez do sistema financeiro em R$ 1.217 bilhões, equivalentes a 16,7% do Produto Interno Bruto (PIB).

Startup lança plano inédito de adiantamento de salário, por assinatura

O aplicativo Xerpay auxilia no adiantamento do salário do funcionário, evitando dívidas, surpresas e futuros juros nas faturas. O app criou nova forma de assinatura: um plano inédito no Brasil que permite acesso a até 90% do salário antes do dia do pagamento, em caso de emergências, sem custo para o trabalhador (são dois saques gratuitos). As empresas ganham pela redução na rotatividade da mão de obra e na retenção de talentos

Em janeiro, o endividamento chegou a 65,3% da população brasileira, segundo Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC). Foi pensando na parcela da população que se endivida, na maioria das vezes por gastos emergenciais e não planejados, que o Xerpay foi criado, em 2019, informa a empresa. O aplicativo permite que o trabalhador acesse seu salário dos dias já trabalhados, antes da data de pagamento, como uma alternativa ao endividamento, que traz com ele juros altos.

Agora, o Xerpay, plataforma de serviços financeiros, lançou um plano inovador no Brasil de remuneração por assinatura. Com ele, o colaborador tem acesso a até 90% do salário antes do dia do pagamento. O app não cobra juros dos colaboradores, destaca a plataforma, e é bem simples de usar: a empresa que contrata a plataforma do Xerpay para os seus funcionários pode agora oferecer dois saques gratuitos por mês a eles. Depois disso, cada retirada tem uma tarifa fixa de R$ 2,00.

Segundo pesquisa interna com clientes do Xerpay, funcionários que utilizam o benefício apresentaram uma redução de turnover (rotatividade de empregados) de 25 a 40%, em comparação aos que não usam. “Fora do país, já é uma tendência e nosso objetivo é trazer isso com força para o Brasil, especialmente com o spread bancário e taxas de juros que temos aqui. Agora o funcionário vai ter ainda mais possibilidades de acesso ao seu dinheiro já trabalhado, sem precisar entrar em dívidas por emergências, com dois saques gratuitos por mês. Identificamos que essa flexibilidade é bem importante e ajuda na retenção de talentos.”, explicou Gustavo Molina CRO da Xerpa.

“Além de ser um método transparente de acessar uma renda que já é do colaborador, o Xerpay é também uma ferramenta que permite entender o quanto foi acumulado no mês até aquele período, dando uma maior visibilidade do valor que de fato se poderia gastar. A ideia é que, ao se deparar com um gasto emergencial, como despesas médicas ou compras obrigatórias, ou até com oportunidades de investimentos e descontos, o trabalhador possa ter acesso ao próprio salário, ao invés de contrair novas dívidas”, destaca a empresa.

Sobre a Xerpa:

A Xerpa é uma plataforma criada em 2015 com intuito de construir uma nova geração de serviços financeiros e tecnológicos que melhorem a vida dos trabalhadores brasileiros. A ideia é garantir mais qualidade aos processos operacionais de contratação nas empresas, mudando a relação entre empresa e profissional, empoderando-os financeiramente e contribuindo para o aumento de produtividade das organizações. Em 2019 a Xerpa lançou o Xerpay, aplicativo que permite que os colaboradores acessem seu salário quando precisarem, no modelo sob demanda. A startup recebeu uma segunda rodada de aporte em setembro de 2019, liderada pela Vostok Emerging Finance no valor de R$ 53 milhões.

Autopublicação revoluciona mercado de livros para concursos e didáticos

Escritores independentes das categorias educacionais estão ganhando espaço e notoriedade com suas obras no Clube de Autores. Em 2019, esses livros cresceram 42% em volume de publicações e 38% em vendas. Cerca de 1.046 novos autores nas duas categorias publicaram obras pela plataforma no último ano

O mercado de autopublicação de livros é um dos que mais cresce no Brasil e, com isso, escritores independentes estão se tornando ainda mais importantes para a cena da literatura nacional. No caso dos livros didáticos e para concursos a situação não é diferente, com alguns escritores fazendo bastante sucesso no Clube de Autores, a maior plataforma de autopublicação da América Latina.

De acordo com Ricardo Almeida, CEO do Clube, esses livros batem recordes de vendas na plataforma. “Nos atentamos para alguns livros que estavam começando a despontar subitamente e acabamos percebendo que toda uma categoria de livros educacionais estavam se descolando da média”, comenta. De acordo com ele, esses livros com nichos mais específicos crescem em vendas por conta da alta procura por cursos livres, concursos públicos e, claro, impulsionado pela volta às aulas.

Em 2019, esses livros cresceram 42% em volume de publicações e 38% em vendas. Além disso, cerca de 1.046 novos autores nestas duas categorias publicaram obras pela plataforma no último ano.

Ou seja, esse crescimento comprova que a autopublicação está com tendência de crescer ainda mais. Afinal, enquanto grandes redes de livrarias fecham as portas ou renegociam dívidas insustentáveis com toda a cadeia editorial, a empresa, líder no segmento da autopublicação com mais de 70 mil títulos publicados, fechou 2019 comemorando 50% de crescimento no faturamento.

O Clube de Autores segue na contramão da crise editorial que afetou o país no final do último de 2018 ao publicar cerca de 40 novos livros por dia até o final de 2019. Para Ricardo, o problema não está nas vendas, já que o número de livros lidos por brasileiros só aumenta, mas no método tradicional utilizado por grandes editoras e livrarias. “A autopublicação, inclusive de livros didáticos e de concursos, cresce a cada dia por ser um método disruptivo em todos os sentidos, desde a criação da obra na plataforma, até sua distribuição”, explica.

Ou seja, a autopublicação permite que novos livros didáticos sejam disponibilizados no mercado, dando uma ampla variedade para os estudantes que ganham uma gama maior de opções na hora de estudar.

“O Clube de Autores foi pensado para permitir que autores independentes de todo o país pudessem se autopublicar sem burocracia e com amplo controle sobre suas obras – e sempre gratuitamente. Vendeu um exemplar? Imprimimos. Quer estar presente no mercado tradicional? Distribuímos. Crises têm essa vantagem: elas forçam mudanças de mercado, geram eficiências e criam modelos até então inexistentes”, finaliza.

Dívidas influenciam na produtividade do trabalhador e afetam empresas

“O trabalhador deve fugir das facilidades do crédito consignado e do cheque especial, por exemplo, que podem criar uma espécie de “dependência”, por dar impressão que fazem parte do salário ou remuneração mensal. Tratam-se na verdade de recursos emergenciais. Nos treinamentos de finanças pessoais, os funcionários aprendem a importância de criarem suas próprias reservas de emergência”

Sheila David Oliveira*

Os hábitos financeiros dos trabalhadores brasileiros podem influenciar diretamente na sua produtividade. Pesquisa recente indica que 80% dos trabalhadores possuem problemas na hora de fechar o orçamento. O levantamento foi realizado pela Associação Brasileira de Educadores Financeiros (Abefin). Os departamentos de recursos humanos já estão enfrentando dificuldades por conta do acúmulo de dívidas de funcionários.

Os problemas financeiros se tornaram um problema comum e não podem ser ignorados pelas organizações empresariais. Eles consomem tempo e energia das pessoas e, sem dúvidas, são responsáveis pela queda de produção dos empregados. O desequilíbrio financeiro acarreta também um desequilíbrio psicológico.

Um levantamento nacional realizado apenas com consumidores que têm contas em atraso há mais de 90 dias pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes Lojistas (CNDL) mostra que em muitos casos a inadimplência altera negativamente o estado emocional dos consumidores, atingindo até mesmo a vida profissional e a saúde dos entrevistados.

A pesquisa mostra também que as dívidas afetam o ambiente profissional e o relacionamento social e familiar: 15,9% das pessoas que têm contas em atraso afirmaram ter ficado desatentas e pouco produtivas no trabalho ou nos estudos, enquanto 12,6% têm estado mais nervosos, cometendo agressões verbais a familiares e amigos e 7,6% já partiram até mesmo para agressões físicas

A tomada de empréstimo sem planejamento é um dos problemas mais relatados pelas empresas. E o trabalho de educação financeira junto aos profissionais é de suma importância para que os colaboradores saibam trabalhar com esses recursos.

Vale ressaltar que, caso a empresa ofereça algum benefício de crédito consignado, este não deve consumir mais que 30% do salário líquido do profissional. Mesmo em contratos diferentes e com autorização expressa do colaborador para desconto em folha, nenhuma instituição financeira pode ceder mais que essa porcentagem de crédito, sob o risco de ser penalizada. Ou seja, desconto máximo da folha de pagamento é de 70%, entre descontos obrigatórios (Imposto de Renda, INSS, adiantamento salarial, etc.) e voluntários (despesas sindicais, assistência médica, previdência privada, etc.). Pela Lei 10.820/2003, o colaborador precisa receber, no mínimo, 30% dos proventos em espécie.

Entretanto, esse valor sequer é suficiente para atender às necessidades mais básicas. Por esse motivo, é preciso haver um programa de conscientização para que as pessoas entendam a melhor forma de conduzir as finanças pessoais e o uso do crédito consciente.

Nessa esteira, a empresa pode tomar atitudes diretas. A realização de treinamentos, palestras ou workshops, com orientações de planejamento financeiro é o primeiro passo. Muitas vezes as pessoas se endividam porque não sabem organizar o próprio orçamento ou tendem a ignorar alguns elementos básicos como um fluxo de caixa. Muitos não se dão conta de que crédito não é dinheiro disponível e que será necessário pagar depois. Nos treinamentos, é possível conscientizar os colaboradores, fazendo com que eles aprendem na prática como organizar a vida financeira.

Vale citar um exemplo de uma indústria do setor alimentício que realizou um trabalho de conscientização financeira. Durante o treinamento, tinham aproximadamente 600 empregados tomadores do crédito consignado. E esse número caiu, após a implementação de ferramentas de educação e planejamento para 147 empregados que possuíam desconto na folha de pagamento referente a credito consignado. Eles se conscientizaram que o crédito servia para uma emergência e não para somar ao seus vencimentos

O trabalhador deve fugir das facilidades do crédito consignado e do cheque especial, por exemplo, que podem criar uma espécie de “dependência”, por dar impressão que fazem parte do salário ou remuneração mensal. Tratam-se na verdade de recursos emergenciais. Nos treinamentos de finanças pessoais, os funcionários aprendem a importância de criarem suas próprias reservas de emergência.

Na prática, 80% do planejamento financeiro é a mudança no comportamento. Assim, é essencial que as empresas comecem a enxergar que a educação financeira dos seus funcionários é fundamental para o meio ambiente de trabalho. A educação financeira passa por uma mudança de comportamento de médio a longo prazo. Ela deve ser constante. Trabalhador com a saúde financeira em dia é trabalhador que produz e irradia positividade no ambiente.

*Sheila David Oliveira – planejadora financeira, diretora da GFAI – Empresa Especializada em Planejamento Financeiro, responsável pelos treinamentos In Company e pós-graduada em Gestão de Pessoas pela FGV e em Psicologia Positiva pela PUC-RS

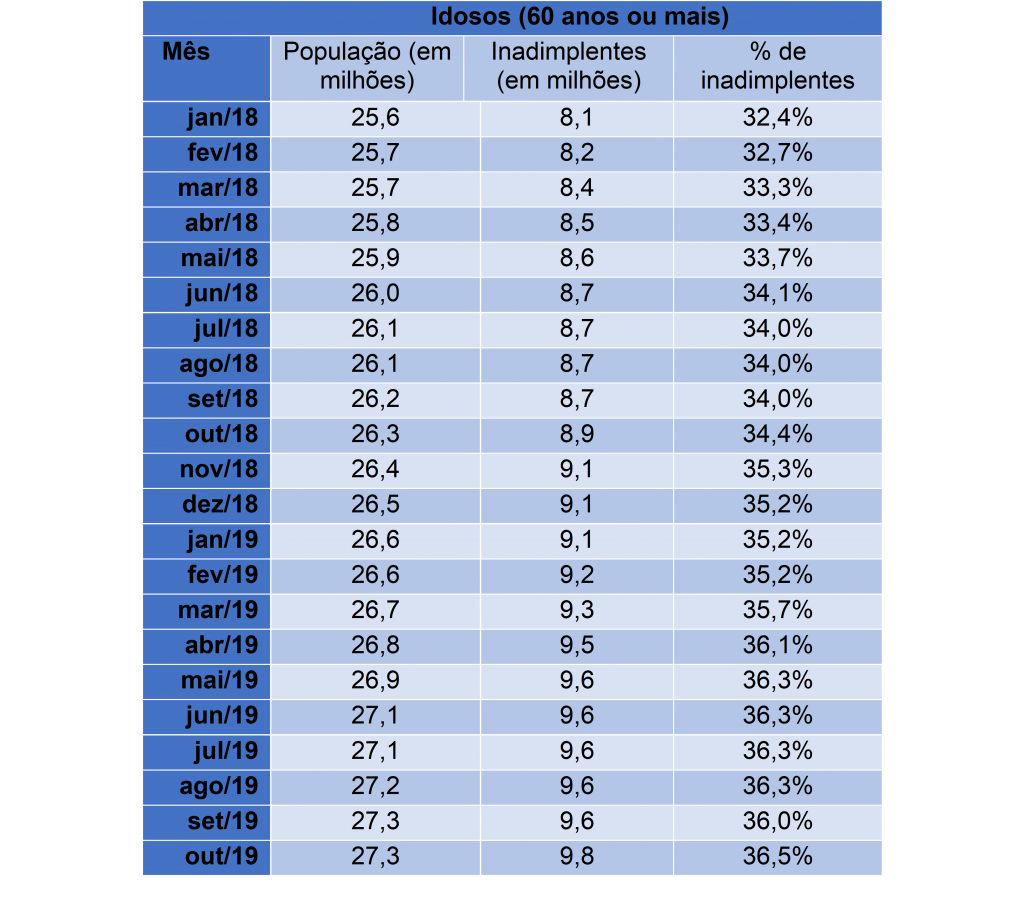

900 mil novos idosos ficaram inadimplentes em um ano, diz Serasa Experian

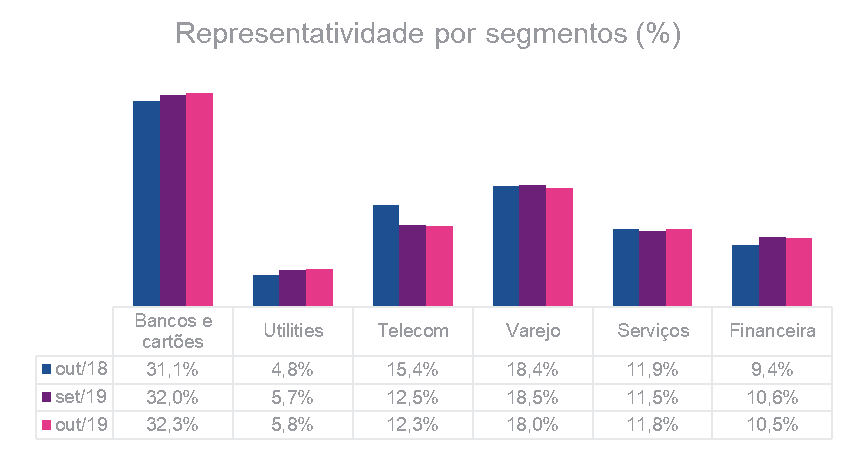

Essa faixa etária foi a que mais cresceu em 2019. Os bancos e cartões continuam concentrando o maior volume de dívidas, 32,3%, um aumento de 0,3 ponto percentual com relação a setembro de 2019. O Varejo aparece na sequência, seguido por Telecom.

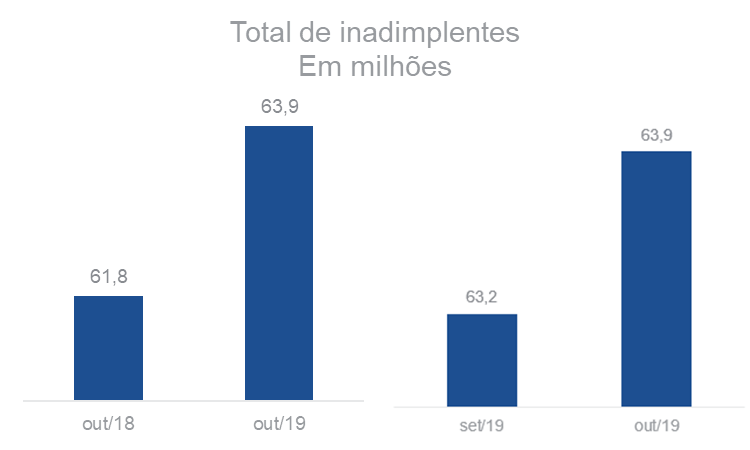

Entre todas as faixas etárias, a inadimplência das pessoas com mais de 60 anos foi a que mais cresceu em 2019. De outubro de 2018 a outubro de deste ano, 900 mil novos idosos deixaram de pagar suas contas, ou seja, um aumento de 10,1% no período, atingindo 9,8 milhões de inadimplentes. A alta do índice geral neste mesmo intervalo foi de 3,4%. Em outubro deste ano, havia 63,9 milhões de consumidores com as contas atrasadas e não pagas, representando 40,9% da população adulta.

“A concessão de crédito no Brasil depende principalmente do score de crédito, uma pontuação que avalia o comportamento financeiro destas pessoas. Os idosos aposentados costumam ter mais facilidade para conseguir empréstimos por conta da aposentadoria e do histórico de pagamentos, muito mais longo do que dos mais novos. A expectativa é que, com o Cadastro Positivo, as demais faixas também passem a ter mais acesso graças ao forte impacto que os novos dados terão na pontuação de crédito”, comenta o economista da Serasa Experian, Luiz Rabi.

Uma pesquisa recente da Serasa Experian revelou que os entrevistados acima de 40 anos são os que menos afirmam já ter verificado o score – 60,1% das pessoas nesta faixa. Já nas demais, 79,4% daqueles entre 18 e 29 anos e 77,3% dos entre 30 e 39 anos dizem já ter visto sua pontuação de crédito.

Representatividade de bancos e cartões continua alta

Os bancos e cartões continuam concentrando o maior volume de dívidas, 32,3%, um aumento de 0,3 ponto percentual com relação a setembro de 2019. O Varejo aparece na sequência, seguido por Telecom. Confira abaixo:

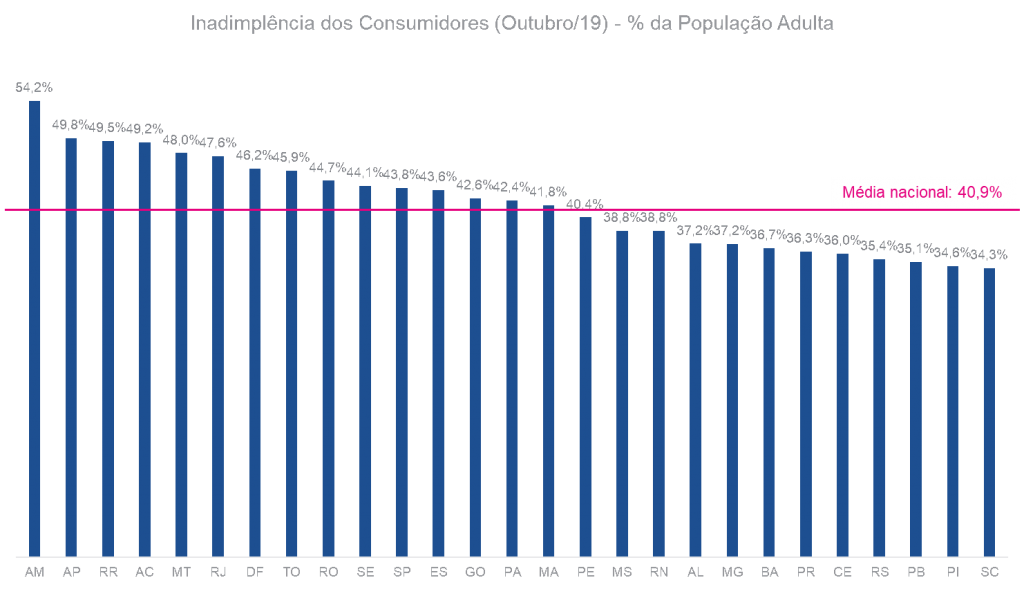

Mais da metade da população do Amazonas está inadimplente

O Amazonas é o Estado com maior porcentagem da população com contas atrasadas, o único acima de 50% – 54,2%. Amapá e Roraima aparecem na sequência, fazendo com que todos os Estados da região Norte tenham inadimplência acima da média nacional, que é de 40,9%. Confira abaixo:

Serasa Score

O Serasa Score é a pontuação de crédito do brasileiro. É uma importante ferramenta que tem como objetivo auxiliar o processo de tomada de decisão de concessão de crédito e realização de negócios. O Serasa Score indica, por meio de uma pontuação que vai de 0 e 1.000, qual a chance de determinado perfil de consumidores pagar as suas contas em dia nos próximos 12 meses. Saiba mais em: www.serasaconsumidor.com.br/score/

João Domingos, presidente da Confederação dos Servidores Públicos do Brasil (CSPB), informou que, além do fim da contribuição sindical obrigatória, que reduziu a arrecadação em R$ 5 milhões anuais, a entidade também sofre com os repasses não concretizados pelos órgãos públicos. Entre os principais, estão o Ministério do Trabalho (deve R$ 20 milhões), o Senado (R$ 3 milhões) e a Prefeitura do Rio de Janeiro (R$ 10 milhões acumulados ao longo de 29 anos), que fizeram os descontos nos contracheques dos servidores, mas não entregaram o dinheiro

Domingos contou, ainda, que, em vários processos pelo país, estão retidos mais de R$ 500 milhões da CSPB. Ele citou projeções do Dieese que apontam que, desde 2017, o sistema sindical reduziu o número de empregados de 120 mil para 50 mil. Cerca de 30% das entidades desapareceram nesse período, e mais 30% devem fechar as portas até o final do ano. Ele negou que tenha cometido gestão temerária ou desvio de verbas e prometeu que todos receberão os salários atrasados – alguns, há 10 meses. Ao final, Domingos convocou todos os empregados – mesmo os que entraram na justiça ou os que já receberam – para uma grande reunião de exposição de motivos e acerto de contas.

Veja a conversa com João Domingos:

“Agora, que será possível sacar parte do FGTS, este dinheiro não deve ser usado em hipótese alguma para consumo”, explica Fabrizio Gueratto, financista do Canal 1Bilhão Educação Financeira

Com a liberação de parte do dinheiro pelo governo, muitas pessoas cairão na Síndrome de Papai Noel. No final do ano, quando as pessoas recebem o 13° salário e acham que estão ricas e ainda são contagiadas pelo clima do natal, se esquecem dos gastos do começo do ano, dos investimentos futuros e gastam tudo o que ganharam e muitas vezes ainda se endividam. Esta mesma síndrome deve ocorrer agora com o FGTS.

Um estudo recente demonstra que, assim que o trabalhador é demitido e recebe o FGTS e outras verbas rescisórias, no mês seguinte, os seus gastos explodem e ultrapassam 35% em relação ao mês anterior, quando estava trabalhando. “Literalmente ele acha que ficou rico do dia para a noite. É a Síndrome de Papai Noel, que deixa ele cego, quando deveria se preocupar de estar desempregado e não saber quando arrumará outro emprego”, explica Fabrizio Gueratto, financista do Canal 1Bilhão Educação Financeira.

Entretanto, no segundo mês após a demissão os gastos desabam e nos meses seguintes eles caem mais de 17% em relação ao período antes da demissão. “Isso revela a total falta de controle e educação financeira básica”, revela.

Agora, que será possível sacar parte do FGTS este dinheiro não deve ser usado em hipótese alguma para consumo. Ele só pode ser usado para pagamento de dívidas em atraso, priorizando cartão de crédito e cheque especial, para investimento mais rentável, como a bolsa de valores, por exemplo. Claro, isso se o investidor já estiver diversificado. Outra possibilidade do uso do FGTS é o investimento em algo com retorno líquido e certo.

Por exemplo, um motorista de aplicativo que precisa colocar um kit gás no carro, pois irá gerar uma economia imediata de combustível. Outro exemplo é uma dona de casa que faz bolos sob encomenda e precisa comprar utensílios novos para conseguir atender um grande pedido. “Essas são situações em que o investimento trará um retorno imediato ou livrará o trabalhador de dívidas que cobram juros altos. Em hipótese alguma usar o dinheiro para comprar coisas. FGTS é um seguro. Seria o mesmo que usar o dinheiro do sinistro de um carro e de repente o seu carro é roubado e você já gastou todo o dinheiro e não tem mais transporte para ir trabalhar”, finaliza Gueratto.

Liberação

O presidente Bolsonaro e o ministro da Economia Paulo Guedes anunciaram a liberação do uso do Fundo de Garantia por Tempo de Serviço (FGTS) para trabalhadores e para aqueles que neste momento estão desempregados. Na prática, as contas ativas são aquelas das pessoas empregadas e, portanto, o empregador deposita mensalmente. Contas inativas são aquelas que não estão recebendo aportes, ou seja, de pessoas que pediram demissão e não podem resgatar os valores em razão das restrições impostas hoje. Na prática o empregador deposita neste fundo 8% do salário bruto. Esse dinheiro funciona como um seguro para quando ocorre uma demissão e o trabalhador consiga sobreviver por alguns meses até conseguir um novo trabalho e ele e sua família não passem por dificuldades. Na teoria serve para isso, mas a prática é outra.

Do ano de 1997 até 2017 o dinheiro no FGTS rendeu 202%, enquanto a inflação foi de 250%, ou seja, o dinheiro das contas perdeu valor, pois rendia um juros mensal de míseros 3%. Porém, em 2017 o governo mudou a regra e além dos 3%, um bônus de 50% é dividido entre os trabalhadores. Isso fez a “rentabilidade” em 2017 chegar a 7,14%, superando diversos investimentos. Claro que a distribuição de lucros depende do FGTS dar lucro todos os anos. Mas vale como alerta para o trabalhador que, hoje, não é mais um mal negócio deixar o dinheiro parado no fundo.

Pelas regras atuais somente em alguns casos é possível sacar o FGTS:

– Demissão sem justa causa

– Doença grave do trabalhador ou dependente

– Aposentadoria

– Compra de imóvel

– Depois de 3 anos sem novos depósitos

– Vítima de desastre natural

– Mais de 70 anos

– Falência da empresa

O ministro da Casa Civil, Onyx Lorenzoni, falou sobre a liberação de saques das contas do FGTS. O valor de R$ 500,00 foi estipulado como o limite dos saques, mas uma regra de proporcionalidade funcionará de acordo com o saldo em conta, pois quem tiver um saldo menor poderá sacar uma proporção maior. Na prática, cada trabalho de carteira assinada abre uma conta diferente para o trabalhador, sendo este limite estipulado para cada conta individual, ativa ou inativa. Além desta possibilidade estuda-se a criação da modalidade de saques de aniversário. Dessa forma o trabalhador poderia ter acesso, além da multa de 40% de todo o valor em conta, a saques anuais de mesma proporção até o fim dos recursos. O usuário poderia voltar para a modalidade antiga se não se adaptar ao modelo. Ao todo, Onyx Lorenzoni estima uma liberação de R$ 40 milhões, sendo R$ 30 milhões em 2019 e R$ 10 milhões em 2020. O anúncio oficial ainda será feito nesta tarde pelo Governo.

Para o trabalhador saber o quanto possui no FGTS basta baixar o app do fundo ou acessar o site da Caixa Econômica Federal, fazer o cadastro e informar como deseja receber as informações mensalmente com o saldo. Pode ser via e-mail ou SMS, por exemplo.

Sobre 1Bilhão Educação Financeira

O Canal 1Bilhão Educação Financeira leva educação financeira em uma linguagem simples, resumida e disruptiva, para que o investidor aprenda a acumular riquezas, preservar o poder de compra e aumentar a sua rentabilidade com investimentos com alta expectativa de retorno. Fundado pelo jornalista, escritor e palestrante Fabrizio Gueratto, eleito em 2018 com um dos mil paulistanos mais influentes e que atua a mais de 12 anos no mercado informações financeiras. O canal tem como o slogan “investimento não é cassino” e foca em desconstruir na cabeça do brasileiro a ideia de que é preciso acertar sempre o investimento da moda. O planejamento patrimonial de qualquer pessoa, independente da sua classe social deve começar ainda na infância e continuar até o final da vida. Além disso, o conteúdo também revela as pegadinhas que existem dentro do mercado financeiro e como desviar delas.