Tag: consumidores

Justiça dá liminar em ação do IDC para proteger consumidores de medidas anunciadas – e não cumpridas – pela Febraban durante a pandemia, conforme adiantou o Blog do Servidor. Magistrado destaca perigo de dano na “publicidade enganosa, que pode ser vista como exemplo clássico de informação imprecisa por omissão”. Febraban tem 48 horas para cumprir a decisão

O juiz Sérgio Henrique Cordeiro Caldas Fernandes, da 23ª Vara Cível de Belo Horizonte, concedeu liminar na Ação Civil Pública nº 5061898-19.2020.8.13.0024 proposta pelo Instituto de Defesa Coletiva (IDC) contra a Federação Brasileira de Bancos (Febraban). A Ação denunciou o não cumprimento de medidas anunciadas para a prorrogação do pagamento de dívidas de clientes com os bancos durante a pandemia da covid-19.

“Conseguimos uma decisão em liminar que determina que a Febraban deve exibir nova propaganda explicando de forma clara e precisa para os consumidores quais as diferenças entre prorrogação e renegociação em caso de contratos de empréstimo e financiamento. A Febraban deve publicizar uma nota em seu site e das instituições financeiras informando detalhadamente se no caso de renegociação da dívida haverá a incidência de juros ou não, a depender do percentual pactuado. Também deverá esclarecer que a renegociação não será realizada de forma automática pela instituição financeira”, explica a presidente do IDC, Lillian Salgado.

O juiz afirma que “a probabilidade do direito e o perigo de dano em relação à questão da publicidade enganosa estão estampados na prática discutida, que pode ser vista como um exemplo clássico de informação imprecisa por omissão”. Para o magistrado, a responsabilidade dos fornecedores é objetiva, pois às instituições financeiras deveriam zelar pela clareza das informações, diante da confiança gerada no mercado de consumo, “devendo ser evitados termos vagos, ambíguos, vocábulos imprecisos que possam afetar a decisão do consumidor de adquirir ou não o produto ofertado”.

O juiz Sérgio Henrique Cordeiro Caldas Fernandes deu prazo 48 horas para cumprimento da medida.

Entenda o caso:

O IDC impetrou uma Ação Civil Pública no começo deste mês contra a Febraban por propaganda enganosa. Desde 15 de março – quando a Federação informou que haveria prorrogação do prazo de pagamento dos empréstimos e financiamentos de clientes pessoas físicas, micro e pequenas empresas por 60 dias – houveram reclamações de consumidores que pleitearam a prorrogação de seus empréstimos e não estavam sendo atendidos.

De acordo com os representantes do IDC – que atuam na defesa coletiva dos interesses e dos direitos dos consumidores e outros direitos fundamentais – ficou constatado que a publicidade da Febraban é enganosa, pois direciona o consumidor a erro. “O que está acontecendo é que as instituições financeiras estão tão somente renegociando os contratos, com a inclusão de juros moratórios e outros encargos decorrentes da operação. Na verdade, há uma nova manobra para majoração dos lucros dos bancos a qualquer custo, sendo extremamente lamentável na conjuntura atual do nosso país com a pandemia do covid-19”, explicou a presidente do IDC, Lillian Salgado.

Nas propagandas a Febraban não detalhou que:

1 – A prorrogação e/ou renegociação não é automática e, também, não alcança os contratos de empréstimo consignado e aqueles que tenham algum tipo de garantia, estabelecendo, portanto, medida desigual e desproporcional entre os consumidores;

2 – Se há garantia – imóvel, aplicação financeira, salário, veículo – não há interesse na renovação, eis que a operação não ficará a descoberto, podendo haver a exigência da garantia por meio expedito (débito em conta, execução extrajudicial – imóveis – ou busca e apreensão ou reintegração de posse no caso de veículos – com concessão praticamente automática de liminares).

A Ação Civil Pública impetrada pelo IDC lembra que os bancos receberam aporte financeiro para assegurar o bom nível de liquidez para o Sistema Financeiro Nacional e para fazer fluir o canal de crédito, dentre outras medidas de enfrentamento da crise ocasionada pela covid-19. Ao todo, as medidas anunciadas têm o potencial de ampliar a liquidez do sistema financeiro em R$ 1.217 bilhões, equivalentes a 16,7% do Produto Interno Bruto (PIB).

IDC entra na Justiça para proteger consumidores de regras da Febraban durante pandemia

Ficou constatado que a publicidade da Febraban é enganosa, pois direciona o consumidor a erro. “A prorrogação das parcelas não é uma medida de solidariedade, tampouco de apoio voluntário aos consumidores, mas, sim, uma contraprestação decorrente das medidas adotadas pelo Conselho Monetário Nacional”, argumenta o advogado Márcio Mello Casado do IDC.

O Instituto de Defesa Coletiva (IDC) entrou com uma ação civil pública contra a Federação Brasileira de Bancos (Febraban) na 23ª Vara Cível de Belo Horizonte. A Ação denuncia o não cumprimento de medidas anunciadas para a prorrogação do pagamento de dívidas de clientes com os bancos durante a pandemia da covid-19., Segundo Lillian Salgado, presidente do IDC, desde 15 de março – quando a Febraban informou que haveria prorrogação do prazo de pagamento dos empréstimos e financiamentos de clientes pessoas físicas, micro e pequenas empresas por 60 dias – há uma avalanche de reclamações de consumidores que pleitearam a prorrogação de seus empréstimos e não estão sendo atendidos.

“As justificativas para os bancos não atenderem o anunciado em propagandas nos meios de comunicação são as mais diversas e descabidas: a celebração do contrato com a instituição financeira ter sido feita fora da agência, estar adimplente com o contrato, mas com data de vencimento próximo ao pedido ou ter firmado contrato com banco financiador integrante do grupo econômico”.

De acordo com os representantes do IDC – que atuam na defesa coletiva dos interesses e dos direitos dos consumidores e outros direitos fundamentais – ficou constatado que a publicidade da Febraban é enganosa, pois direciona o consumidor a erro. “O que está acontecendo é que as instituições financeiras estão tão somente renegociando os contratos, com a inclusão de juros moratórios e outros encargos decorrentes da operação. Na verdade, há uma nova manobra para majoração dos lucros dos bancos a qualquer custo, sendo extremamente lamentável na conjuntura atual do nosso país com a pandemia do covid-19”, explica o advogado Márcio Mello Casado.

O IDC argumenta que as regras anunciadas pela Febraban não detalham que:

1 – A prorrogação e/ou renegociação não é automática e, também, não alcança os contratos de empréstimo consignado e aqueles que tenham algum tipo de garantia, estabelecendo, portanto, medida desigual e desproporcional entre os consumidores;

2 – Se há garantia – imóvel, aplicação financeira, salário, veículo – não há interesse na renovação, eis que a operação não ficará a descoberto, podendo haver a exigência da garantia por meio expedito (débito em conta, execução extrajudicial – imóveis – ou busca e apreensão ou reintegração de posse no caso de veículos – com concessão praticamente automática de liminares).

Para a presidente do IDC, Lillian Salgado, “a ressalva da não inclusão de tais operações entre as passíveis de prorrogação deveria ser ostensiva. Portanto, as publicidades relacionadas ao crédito, independente da modalidade, seja de concessão, suspensão ou prorrogação, devem ser claras e precisas para não induzirem o consumidor a erro, conforme o inciso III do artigo 6º, parágrafos 1º e 3º do artigo 37 e inciso IV do artigo 39, todos do Código de Defesa do Consumidor”.

Lillian diz que as propagandas dos bancos usam expressões como “jogar duas parcelas de seu empréstimo para frente”, “pausar”, e “prorrogar” como se fosse algo a ser feito sem custo. “O que está havendo é o refinanciamento do contrato”, alerta.

A Ação Civil Pública impetrada pelo IDC lembra que os bancos receberam aporte financeiro para assegurar o bom nível de liquidez para o Sistema Financeiro Nacional e para fazer fluir o canal de crédito, dentre outras medidas de enfrentamento da crise ocasionada pelo Covid-19. Ao todo, as medidas anunciadas têm o potencial de ampliar a liquidez do sistema financeiro em R$ 1.217 bilhão, equivalentes a 16,7% do Produto Interno Bruto (PIB).

“A prorrogação dos prazos de empréstimo e financiamento seria a contraprestação das instituições financeiras para promover a liquidez também aos consumidores. Assim sendo, é possível vislumbrar que a prorrogação das parcelas não é uma medida de solidariedade, tampouco de apoio voluntário aos consumidores, mas, sim, uma contraprestação decorrente das medidas adotadas pelo Conselho Monetário Nacional”, argumenta o advogado Márcio Mello Casado do IDC.

O IDC quer que as ofertas disponibilizadas no site da Febraban e das instituições financeiras garantam a prorrogação de contratos de empréstimo e financiamento, sem a incidência de qualquer juro moratório ou remuneratório, ou encargo de nova operação de crédito. Também pede que sejam criadas regras e critérios objetivos para aplicação das medidas de forma isonômica, sem cunho discriminatório para a prorrogação/renegociação dos contratos de empréstimo e financiamento explicitando quem são os consumidores contratantes que têm esse direito, quais são as condições contratuais para exercer esse direito, quais são os encargos e qual é o custo efetivo total incidente.

A Ação ainda propõe prorrogar a medida de enfrentamento à pandemia divulgada em 15 e 16 de março, por mais 60 dias, a partir de seu término, dada a omissão de informações precisas e essenciais aos consumidores clientes que não tiveram acesso aos dados para a repactuação contratual.

“Requeremos também que haja abrangência entre os beneficiários das medidas. Ou seja, todos os consumidores que possuem contratos de empréstimo e financiamento com bens dados em garantia, incluindo os inadimplentes desde o dia 20 de fevereiro de 2020, bem como os que possuem contratos de empréstimos consignados, sem a incidência de qualquer juro moratório ou remuneratório, ou encargo de nova operação de crédito”, informa a presidente do IDC, Lillian Salgado.

Fonte: Assessoria de Comunicação do Instituto de Defesa Coletiva (IDC)

Covid-19 – Neurociência explica como funciona o cérebro dos consumidores em época de pandemia

O que acontece com as mentes das pessoas, quando estão sob ameaça, é a questão mais relevante para principais marcas de qualquer setor da economia nesse momento de crise sanitária

As empresas precisam entender o caos que se instalou e criar estratégias para agir com protagonismo, atrair mais clientes, além de não perder os cativos. O momento é de ficar em casa – sem viagens, sem shoppings, sem selfies, sem idas a restaurantes. Muito mais que satisfazer os desejos do cidadão, a atenção básica aos sentimentos vai fazer a diferença. O tema será o assunto de um debate ao vivo pela internet com Billy Nascimento, diretor executivo da Forebrain, e Fefa Romano, diretora global de marketing da Alpargatas, nessa terça-feira, às 10h30, pelo Youtube.

“No momento, as marcas precisam adequar suas linguagens. As que agirem como se nada estivesse acontecendo poderão desaparecer. As que se comportarem com oportunismo –aumento excessivo de preços, por exemplo – também não terão sucesso. Esses dois polos devem ser evitados”, aconselha Billy Nascimento. O mais importante é que a empresa descubra o seu propósito, do porquê de sua existência. “Não se trata apenas de uma busca pelo lucro. É claro que o lucro é o oxigênio da empresa. Mas se ela vive somente para respirar, tem alguma coisa errada”, diz.

O Covid-19, segundo Nascimento, trouxe um momento de reflexão. “As marcas serão obrigatoriamente levadas a tomar iniciativas que mudem a realidade, a relação com a sociedade e com o ambiente. Ações como, por exemplo, produção de álcool em gel, luvas, máscaras, e de ajuda a quem precisa estão sendo observadas pelo mundo. Elas vão ser lembradas e apoiadas ou rechaçadas no período pós-pandemia”, destaca o executivo da Forebrain. Ele garante que marcas com propósito autêntico ganham relevância em tempos de criar.

Empatia

Fefa Romano, diretora global de marketing da Alpargatas, afirma que a empresa vem seguindo justamente os caminhos do engajamento e da empatia. Conta que a Alpargatas tem dado exemplo no combate ao Covid-19. Destinou parte da planta industrial para a produção de calçados fechados (mais seguros para profissionais da saúde), e também para a costura de máscaras de proteção; redesenhou a linha de produção para cumprir regras sanitárias; fechou lojas; e adotou trabalho remoto nas áreas administrativas. Na comunicação, a marca Havaianas realinhou toda a estratégia. Primeiro, garantiu uma distância segura, suspendendo temporariamente campanhas, para entender a evolução da crise.

Em seguida, a Havaianas fez parceria com a Colgate-Palmolive para campanha em comunidades vulneráveis: 100 mil famílias ganharão kits com Havaianas, produtos de higiene e de limpeza doados em cinco grandes capitais do país. Uma pesquisa do Data Favela aponta que 32% dos moradores dessas comunidades terão dificuldade de comprar itens básicos de sobrevivência durante a pandemia. “O cuidado com a saúde e o bem-estar da população é nossa razão de existir. Se cada um fizer uma parte, juntos podemos fazer a diferença e construir um futuro em que todos possam sorrir”, completa Maria Paula Capuzzo, presidente da Colgate-Palmolive.

Em cada 10 brasileiros, apenas um tem renda suficiente para pagar despesas de início de ano

Minoria dos brasileiros (11%) consegue quitar despesas sazonais sem ter que parcelar ou economizar ao longo do ano, outros 22% não fazem planejamento e 14% passaram a fazer algum bico para acumular uma renda extra. Consumidor deve ter organização para não se atrapalhar com compromissos de início de ano e parcelas que sobram das compras de Natal. Em média, quem parcelou as compras natalinas vai terminar de pagar as prestações somente em abril, o que sinaliza um orçamento comprometido para além do primeiro trimestre do ano

Passada a euforia das compras de Natal e das comemorações de Réveillon, chega o momento de reflexão e de organização com o pagamento das tradicionais contas de início de ano. Levantamento da Confederação Nacional de Dirigentes Lojistas (CNDL) e do Serviço de Proteção ao Crédito (SPC Brasil) mostra que apenas 11% dos consumidores brasileiros têm condições de pagar as despesas sazonais deste período, como IPTU (Imposto Predial e Territorial Urbano), IPVA (Imposto sobre Propriedade de Veículos Automotores) e material escolar, com os próprios rendimentos, sem que seja necessário fazer uma economia ou reserva financeira ao longo do ano. A pesquisa ainda mostra que 22% dos entrevistados não fizeram qualquer planejamento para pagar esses compromissos em 2020.

De acordo com o levantamento, para este novo ano, a maior parte (26%) dos entrevistados teve de economizar nas festas e com as compras de Natal para conseguir pagar as despesas de início de ano. Outros 21% guardaram ao menos parte do 13º salário para honrar os compromissos, ao passo que 17% disseram ter montado uma reserva ao longo de 2019 para cobrir os gastos no futuro. Outra descoberta é 14% passaram a fazer algum bico para acumular uma renda extra.

Na avaliação da economista-chefe do SPC Brasil, Marcela Kawauti, quem já se organizou para este momento está em situação mais confortável do que aqueles que terão de parcelar as despesas. “O recomendável é que o consumidor já tenha traçado no final do ano passado um planejamento das suas despesas sazonais, separando mensalmente uma quantia para essa finalidade. Mas quem ainda não teve tempo ou nem pensou nisso, precisa agilizar a organização para não passar sufoco e manter a disciplina para que as prestações não desajustem o orçamento”, afirma a economista.

De acordo com um levantamento do SPC Brasil, na média, o brasileiro que parcelou suas compras natalinas vai terminar de pagar essas prestações somente no mês de abril, o que sinaliza um orçamento comprometido para além do primeiro trimestre do ano.

IPTU e IPVA: pagar à vista ou parcelado?

Os especialistas do SPC Brasil explicam que para se livrar de compromissos como IPTU e IPVA o mais cedo possível, o recomendado é sempre pagá-los à vista, geralmente, com alguma reserva montada especificamente para esse tipo de gasto. No entanto, se o consumidor for mais organizado e quiser avaliar se o desconto no pagamento único é vantajoso em vez do parcelamento, ele deve fazer um cálculo mais criterioso.

O primeiro passo é avaliar se o desconto oferecido é maior do que o valor que esse dinheiro renderia caso estivesse em alguma aplicação financeira, como a poupança, por exemplo, que rende 0,3% ao mês e é isenta de taxas. No caso do IPTU, considerando um parcelamento em 10 meses, o pagamento à vista será vantajoso se o desconto for superior a 1,5%. No caso do IPVA, supondo um parcelamento em 3 vezes, para o pagamento ser realmente vantajoso, basta que o desconto supere os 0,5%.

Já quem não tem dinheiro guardado deve inevitavelmente pagar a prazo e iniciar um planejamento para quitar essas despesas sem passar por sufoco, dica que vale para todos os consumidores. A sugestão da economista do SPC Brasil é que para os próximos anos, o consumidor faça uma programação automática ou vá separando todo mês um determinado valor para quitar os compromissos sazonais.

Metodologia

Foram entrevistadas 813 pessoas de ambos os sexos e acima de 18 anos, de todas as classes sociais, em todas as regiões brasileiras. A margem de erro é de 3,4 pontos percentuais para um intervalo de confiança a 95%.

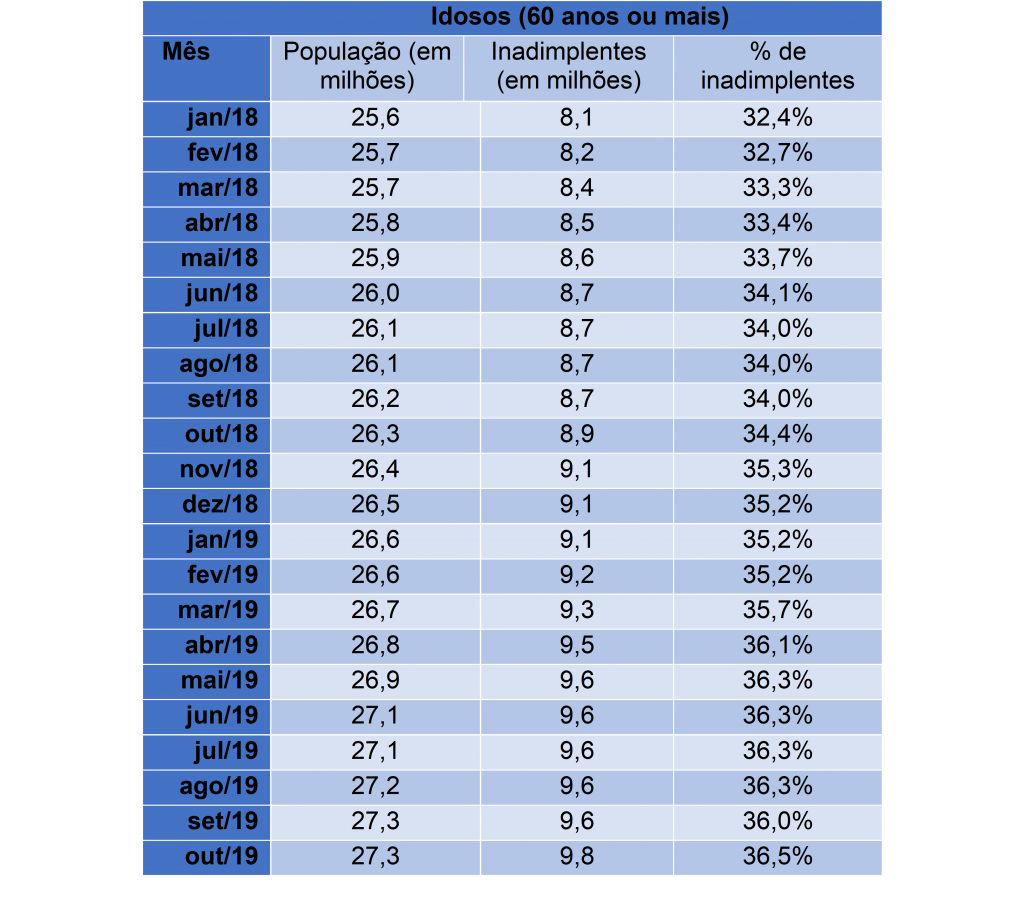

900 mil novos idosos ficaram inadimplentes em um ano, diz Serasa Experian

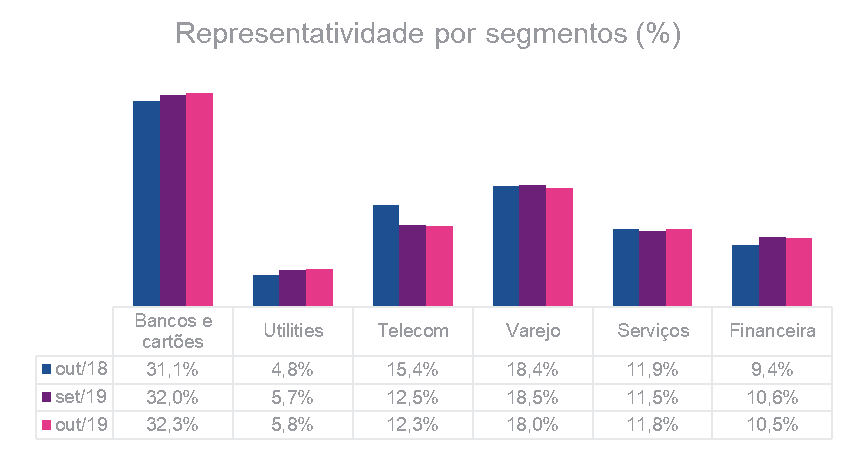

Essa faixa etária foi a que mais cresceu em 2019. Os bancos e cartões continuam concentrando o maior volume de dívidas, 32,3%, um aumento de 0,3 ponto percentual com relação a setembro de 2019. O Varejo aparece na sequência, seguido por Telecom.

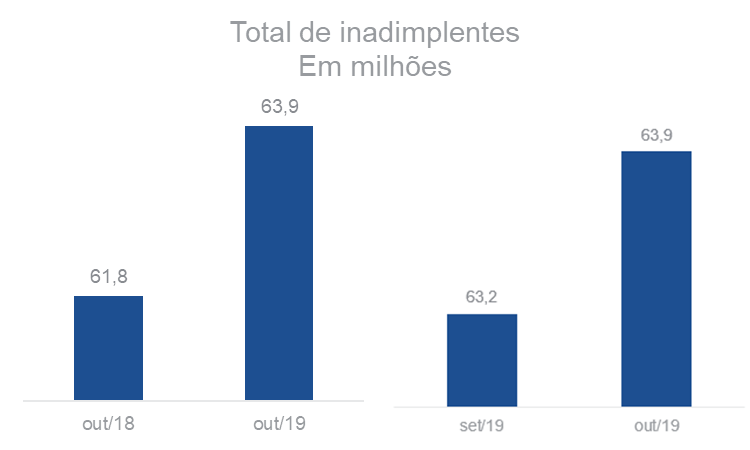

Entre todas as faixas etárias, a inadimplência das pessoas com mais de 60 anos foi a que mais cresceu em 2019. De outubro de 2018 a outubro de deste ano, 900 mil novos idosos deixaram de pagar suas contas, ou seja, um aumento de 10,1% no período, atingindo 9,8 milhões de inadimplentes. A alta do índice geral neste mesmo intervalo foi de 3,4%. Em outubro deste ano, havia 63,9 milhões de consumidores com as contas atrasadas e não pagas, representando 40,9% da população adulta.

“A concessão de crédito no Brasil depende principalmente do score de crédito, uma pontuação que avalia o comportamento financeiro destas pessoas. Os idosos aposentados costumam ter mais facilidade para conseguir empréstimos por conta da aposentadoria e do histórico de pagamentos, muito mais longo do que dos mais novos. A expectativa é que, com o Cadastro Positivo, as demais faixas também passem a ter mais acesso graças ao forte impacto que os novos dados terão na pontuação de crédito”, comenta o economista da Serasa Experian, Luiz Rabi.

Uma pesquisa recente da Serasa Experian revelou que os entrevistados acima de 40 anos são os que menos afirmam já ter verificado o score – 60,1% das pessoas nesta faixa. Já nas demais, 79,4% daqueles entre 18 e 29 anos e 77,3% dos entre 30 e 39 anos dizem já ter visto sua pontuação de crédito.

Representatividade de bancos e cartões continua alta

Os bancos e cartões continuam concentrando o maior volume de dívidas, 32,3%, um aumento de 0,3 ponto percentual com relação a setembro de 2019. O Varejo aparece na sequência, seguido por Telecom. Confira abaixo:

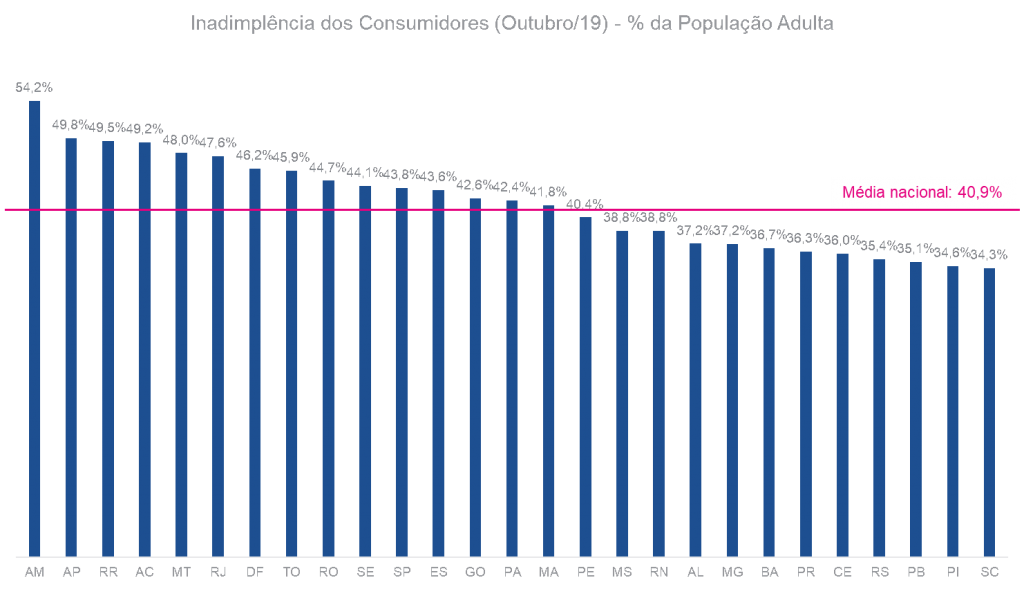

Mais da metade da população do Amazonas está inadimplente

O Amazonas é o Estado com maior porcentagem da população com contas atrasadas, o único acima de 50% – 54,2%. Amapá e Roraima aparecem na sequência, fazendo com que todos os Estados da região Norte tenham inadimplência acima da média nacional, que é de 40,9%. Confira abaixo:

Serasa Score

O Serasa Score é a pontuação de crédito do brasileiro. É uma importante ferramenta que tem como objetivo auxiliar o processo de tomada de decisão de concessão de crédito e realização de negócios. O Serasa Score indica, por meio de uma pontuação que vai de 0 e 1.000, qual a chance de determinado perfil de consumidores pagar as suas contas em dia nos próximos 12 meses. Saiba mais em: www.serasaconsumidor.com.br/score/

Consumidores começam a ser notificados sobre abertura do Cadastro Positivo

120 milhões pessoas devem receber o comunicado nesta fase. Muitos têm recebido e-mail, SMS ou correspondência física com informações sobre a inclusão automática de seus dados. Assim como em outros países, iniciativa deve expandir e baratear crédito, de acordo com o SPC Brasil. Veja o modelo:

O Cadastro Positivo, banco de dados que reúne o histórico de pagamento dos consumidores e que tem o SPC Brasil (Serviço de Proteção ao Crédito) como um dos seus gestores, já está em formação. Há algumas semanas, milhões de consumidores brasileiros têm sido notificados individualmente sobre a abertura do seu cadastro automático. A comunicação está sendo feita de três maneiras: e-mail, SMS ou correspondência física.

Neste primeiro momento, a comunicação está focada em consumidores com operações de crédito nos cinco principais bancos do país e em outras 100 instituições financeiras. A expectativa é de que ao final desta primeira etapa, aproximadamente 120 milhões de consumidores passem a fazer parte do Cadastro Positivo. Esse número ainda deverá crescer pelos próximos meses, pois empresas de telefonia, companhias de serviços como água, luz e gás e o setor varejista também deverão compartilhar informações de pagamento, o que fará com que o Cadastro Positivo agregue a população não bancarizada.

Na notificação, o consumidor recebe uma mensagem com direcionamento para o site www.brasilnopositivo.com.br, mantido pela ANBC (Associação Nacional dos Bureaus de Crédito). A partir deste site, o consumidor poderá acessar a página do SPC Brasil (Serviço de Proteção ao Crédito) para entender o funcionamento do Cadastro Positivo e acompanhar seu score de crédito (pontuação utilizada por credores para concessão de crédito) após preenchimento de login e senha.

“O SPC Brasil esclarece que caso o consumidor fique em dúvida ao receber a comunicação por e-mail, SMS ou carta, ele deve entrar no site oficial do SPC Brasil https://www.spcbrasil.org.br/cadastropositivo para obter mais informações e acessar os seus dados com cadastro de login e senha. Fundamental esclarecer também que a comunicação de abertura do Cadastro em nada tem a ver com negativação do CPF do consumidor ou cobrança de dívidas”, informa a entidade.

O sonho das operadoras de planos de saúde é pesadelo para consumidores

“O objetivo da legislação existente não é impedir o crescimento econômico das operadoras, tampouco inviabilizar o sistema de saúde privado no país. Ocorre que direitos mínimos precisam ser garantidos ao cidadão, o qual sempre é a marionete de interesses financeiros – operadoras apresentam lucro constante, ainda que o país esteja em crise”

Sandra Franco*

O atual ministro da Saúde, Luiz Henrique Mandetta, manifestou recentemente sua opinião no sentido de que a legislação de planos de saúde precisa ser modernizada e que o governo federal está em movimentação para realizar mudanças no setor. Durante um discurso no Fórum da Saúde, em Brasília, o ministro disse que a Lei 9.656/98 é “engessante” e “restritiva”.

Entre as propostas estudadas pelo governo, estão mudanças no modelo de reajuste de planos individuais, o qual deixaria de ser regulado pela ANS e passaria às empresas, além da oferta de planos segmentados ou “customizados” – em que as empresas poderiam ofertar planos apenas focados em consultas e exames, por exemplo.

Tal discurso está alinhado com os termos da recente publicação da FenaSaúde (Federação Nacional de Saúde Suplementar) “uma nova saúde suplementar para mais brasileiros”. Um em cada três brasileiros possui algum tipo de plano de saúde privado, o que torna a discussão desse tema importantíssimo sob o aspecto socioeconômico.

O objetivo da legislação existente não é impedir o crescimento econômico das operadoras, tampouco inviabilizar o sistema de saúde privado no país. Ocorre que direitos mínimos precisam ser garantidos ao cidadão, o qual sempre é a marionete de interesses financeiros – operadoras apresentam lucro constante, ainda que o país esteja em crise.

Desde logo se observa que as operadoras usam o falso argumento de que planos mais baratos desopilariam o sistema público de saúde – o que não é verdade. Outro argumento questionável para a criação de planos com menor cobertura é o de que a saúde apresenta custos altíssimos e crescentes. Entretanto, esse mesmo raciocínio deve ser usado para o sistema público de saúde, o qual ficaria com a obrigação de realizar todos os procedimentos não cobertos pelos planos mais “acessíveis”.

Em um raciocínio transversal e de forma a colaborar com o debate acerca de possíveis alternativas para o setor da saúde, talvez as clínicas populares (um modelo de negócio crescente no país) façam melhor esse papel.

Ou, ainda se pode pensar em outro recurso interessante: a telemedicina (como ocorre em vários países) pode ser solução de casos como um simples resfriado, uma dor muscular, um mal estar no estômago após exageros no almoço de domingo. O cidadão pode pagar um valor de consulta baixo, pontualmente para aquele caso, ser atendido, medicado e prosseguir sua vida sem estar com a obrigatoriedade de pagamentos mensais. Por que esse cidadão precisaria pagar um plano de saúde mensal, com coberturas mínimas, se teria de buscar o sistema público de saúde para exames mais complexos, hospitalização e procedimentos cirúrgicos?

Se considerarmos a judicialização no setor, conclui-se (sem muita dificuldade) que muitos consumidores já se consideram desassistidos pelos planos e demandam por coberturas muitas vezes não previstas contratualmente.

Atualmente, esse é o principal problema enfrentado pelo mercado: a sustentabilidade do modelo pelo alto custo dos serviços. Observa-se uma mudança estrutural na sociedade: o maior aumento de idosos demandará maior procura ao sistema de saúde, público ou privado. O implemento de novas tecnologias representa aumento de custos.

A crise econômica e o alto índice de pessoas que perderam o emprego delineiam também uma nova realidade no setor da saúde privada. Há uma bolha se formando, pois faltam recursos ao governo, tanto o é que foi necessário limitar o teto para gastos dentro dos próximos 20 anos. De outro lado, em razão da crise, milhões de pessoas perderam seus planos de saúde empresariais e ainda não se recolocaram no mercado de trabalho, quer para ter direito a um novo plano ou para que possam contratar um individual.

Para além da alternativa de planos de saúde mais baratos, as operadoras poderiam optar pela redução de custos por meio de programas de prevenção (primária, secundária e terciária) que envolvam desde a nutrição, exercícios até o acompanhamento de pacientes de risco. Não se deve excluir a imunização com forma de diminuir os gastos com atendimentos médicos. Essa pode ser uma saída necessária para a saúde financeiro-administrativa do mercado de saúde privada no país.

Mas, haveria interesse de se organizar o sistema em prol da saúde e não da doença?

Logicamente, essa eventual alteração na legislação teria de passar pelo Congresso Nacional. As confederações, conselhos médicos, representantes da ANS e das operadores de planos de saúde, acadêmicos, economistas, entre outros atores, deverão debater quais os principais gargalos do setor no país. É essencial uma discussão profunda sobre o equilíbrio dos custos médicos com as necessidades do paciente brasileiro. Isso para tentar chegar a um modelo acessível para a saúde em todas as faixas etárias e nas diferentes regiões do Brasil. Mas, abrir mão de conquistas favoráveis ao paciente/consumidor não é o melhor caminho.

*Sandra Franco – consultora jurídica especializada em Direito Médico e da Saúde, ex-presidente da Comissão de Direito Médico e da Saúde da OAB de São José dos Campos (SP), membro do Comitê de Ética para pesquisa em seres humanos da UNESP (SJC) e presidente da Academia Brasileira de Direito Médico e da Saúde

Bancos começam a enviar informações para o Cadastro Positivo na próxima segunda, dia 11

A partir do envio dos seus dados, consumidores começarão a ser notificados individualmente sobre abertura automática do cadastro. Primeiras informações a compor histórico de pagamento são as dos cinco grandes bancos do país, já a partir de 12 de janeiro de 2020. Quem não quiser fazer parte, poderá cancelar a inscrição a qualquer momento de forma gratuita, assim como voltar ao Cadastro no momento que desejar

Na próxima segunda-feira, dia 11, começa a nova fase do Cadastro Positivo. A partir dessa data, os cinco principais bancos do país e aproximadamente 100 instituições financeiras vão compartilhar com os gestores do Cadastro Positivo as informações de pagamento dos consumidores. O SPC Brasil (Serviço de Proteção ao Crédito), que já faz a gestão do banco de dados de inadimplentes há mais de 60 anos, também será gestor das informações do Cadastro Positivo.

Com o Cadastro Positivo, todos os brasileiros com operações de crédito e contas de consumo passam a fazer parte, automaticamente,do banco de dados, sem necessidade de inscrição.”A expectativa do SPC Brasil é de que neste primeiro momento, com o compartilhamento de informações financeiras, o banco de dados passe a contar com 110 milhões de inscritos. Esse número ainda deverá crescer, pois nas próximas fases empresas de telefonia, companhias prestadoras de serviços como água, luz e gás e o setor varejista também deverão compartilhar informações de pagamento, o que fará com que o Cadastro Positivo agregue, nos próximos meses, a população não bancarizada”, destaca o SPC Brasil.

O envio das primeiras informações começará no dia 11 deste mês e a expectativa é de que até o dia 19, todos os atuais clientes das principais instituições financeiras do país, que possuem operações de crédito, já estarão com o seu Cadastro Positivo aberto.

Consumidor será avisado individualmente sobre abertura do seu Cadastro Positivo

Apesar de a abertura do Cadastro Positivo ser automática, nenhum consumidor será surpreendido. Assim que as instituições financeiras enviarem as informações cadastrais e de pagamento, cada consumidor receberá uma comunicação individual, por meio de e-mail, SMS ou correspondência física em sua residência, no prazo de 30 dias, avisando sobre a inclusão de suas informações.

Na notificação, o consumidor receberá informações sobre o Cadastro Positivo e será direcionado para o site do SPC Brasil, onde será possível ´fazer o cadastro de uma senha para acompanhar a qualquer momento as informações do histórico de pagamentos, incluindo o score (pontuação da nota de crédito). Essas informações só poderão ser acessadas pelos consumidores após o recebimento da notificação individual.

As informações coletadas pelo Cadastro Positivo serão utilizadas exclusivamente para compor o histórico de crédito e o score (nota de crédito) do cadastrado. “Para quem concede crédito, em regra, apenas o score estará visível. O histórico de hábitos de pagamentos do consumidor só será disponibilizado mediante sua prévia autorização. Tanto o score quanto o histórico poderão ser acessados apenas por instituições com as quais o consumidor mantenha ou pretenda manter relação de crédito, avisa o SPC Brasil.

Pela regra, o consumidor só poderá ter suas informações consultadas pelo mercado 60 dias após o recebimento do histórico de pagamentos. Isso significa que os primeiros inscritos já poderão ter seus dados consultados a partir de 12 de janeiro de 2020. A lei do Cadastro Positivo prevê um período de dois anos para o Banco Central colher as informações do mercado e apresentar o primeiro relatório dos impactos da nova medida na economia do país.

Com Cadastro Positivo, contas pagas em dia ganham peso maior, e não atrasos pontuais

Na avaliação do presidente do SPC Brasil, Roque Pellizzaro Junior, o novo banco de dados representa mais do que uma lista de bons pagadores. Abre possibilidade para uma avaliação mais justa na análise de crédito. “No modelo anterior, as empresas que concediam crédito tomavam suas decisões baseadas, principalmente, no registro de inadimplência. Ou seja, uma conta esquecida poderia ser suficiente para que um bom pagador tivesse seu crédito negado. Com a nova medida, as empresas passam a ter acesso a um histórico consolidado de cartão de crédito, crediário e contas de consumo, o que tem uma relevância muito maior do que uma negativação isolada”, explica Pellizzaro Junior.

A expectativa do mercado é que, com uma análise mais completa a respeito dos consumidores, haverá tanto um aumento na oferta de crédito, impulsionando as vendas no varejo, e também uma redução dos índices de inadimplência.

Além disso, com acesso às informações de consumidores de todo o Brasil, bancos de menor porte, cooperativas de crédito, varejistas e fintechs poderão concorrer de forma mais igualitária com as grandes instituições financeiras, o que tenderá a forçar uma redução de juros via competição. “Ou seja, o cidadão não dependerá mais de sua fidelidade a determinado banco para acessar taxas melhores, podendo conseguir ofertas de outras instituições em que não é correntista. O aumento da competição entre essas empresas deve contribuir para a queda da taxa de juros e, consequentemente, para a redução do custo do crédito no país”, avalia Pellizzaro Junior.

Privacidade está garantida e consumidor poderá cancelar seu cadastro a qualquer momento, de forma gratuita

A proteção de dados sensíveis e o sigilo bancário permanecem preservados no Cadastro Positivo, garantindo que as informações dos consumidores sejam utilizadas única e exclusivamente para fins de análise de crédito. As empresas que extrapolarem esse limite estarão sujeitas a penalidades previstas em lei.

“Com décadas de experiência na gestão do banco de dados de inadimplentes, o SPC Brasil possui uma estrutura tecnológica certificada para operar com o Cadastro Positivo, atendendo a todos os requisitos técnicos e operacionais para garantir a segurança dessas informações e preservar a integridade dos dados dos consumidores”, afirma o presidente do SPC Brasil, Roque Pellizzaro Junior.

O Cadastro Positivo não inclui dados sobre quais bens adquiridos, informações de saldo em conta corrente e tampouco de investimentos, que nem mesmo serão enviadas aos gestores do banco de dados.

Apesar das vantagens do Cadastro Positivo, quem não quiser fazer parte poderá cancelar a inscrição a qualquer momento de forma gratuita, assim como voltar ao Cadastro no momento que desejar. O cancelamento e o reingresso podem ser feito pela internet no site www.spcbrasil.org.br/cadastropositivo/consumidor

SPC Brasil – Há 60 anos no mercado, o SPC Brasil possui um dos mais completos bancos de dados da América Latina, com informações de crédito de pessoas físicas e jurídicas. É a plataforma de inovação do Sistema CNDL para apoiar empresas em conhecimento e inteligência para crédito, identidade digital e soluções de negócios. Oferece serviços que geram benefícios compartilhados para sociedade, ao auxiliar na tomada de decisão e fomentar o acesso ao crédito. É também referência em pesquisas, análises e indicadores que mapeiam o comportamento do mercado, de consumidores e empresários brasileiros, contribuindo para o desenvolvimento da economia do país.

CNDL – Criada em 1960, a CNDL é formada por Federações de Câmaras de Dirigentes Lojistas nos estados (FCDLs), Câmaras de Dirigentes Lojistas nos municípios (CDLs), SPC Brasil e CDL Jovem, entidades que, em conjunto, compõem o Sistema CNDL. É a principal rede representativa do varejo no país e tem como missão a defesa e o fortalecimento da livre iniciativa. Atua institucionalmente em nome de 500 mil empresas, que juntas representam mais de 5% do PIB brasileiro, geram 4,6 milhões de empregos e movimentam R$ 340 bilhões por ano.

TCU – Fiscalização agropecuária tem fragilidades que colocam consumidores em risco

A auditoria do Tribunal de Contas da União (TCU) constatou que o modelo de fiscalização agropecuária do Ministério da Agricultura, Pecuária e Abastecimento (Mapa) tem fragilidades que podem impactar na idoneidade dos insumos e na segurança higiênico-sanitária dos produtos aos consumidores finais

Entre os problemas encontrados estão a necessidade de aprimoramento na gestão de pessoal, defasagem e fragmentação dos sistemas de informação, inadequação do modelo de inspeção permanente e necessidade de melhorias no processo administrativo sancionatório (PAS). Também foi anotada a defasagem nos valore das multas aplicadas. O valor máximo na pena pecuniária, por exemplo, é de R$ 15.648,00, enquanto 73.25% das empresas têm receita operacional bruta anual acima de R$ 4,8 milhões; algumas chegam a faturar bilhões de reais.

Parte dessas fragilidades já haviam aparecido em auditorias anteriores do Tribunal e de outros órgãos, como a Polícia Federal, na Operação Carne Fraca, que apontaram a necessidade de reavaliação do modelo de fiscalização para se garantir eficiência, eficácia e efetividade nos serviços prestados pela Defesa Agropecuária.

Ø Processo: 021.468/2018-4

Ø Acórdão: 2302/2019

Ø Relator: ministro-substituto Weder de Oliveira

ANS – Planos de saúde de 10 operadoras estão suspensos a partir de hoje (6/9)

Fique atento: Lista divulgada pela Agência Nacional de Saúde (ANS) contempla 51 produtos. A medida, de acordo com a agência, protege 278,6 mil beneficiários. Em paralelo à suspensão, a ANS também liberou a partir de hoje a comercialização de 28 planos de saúde de 11 operadoras que haviam sido suspensos em ciclos anteriores, mas melhoraram os resultados do monitoramento e poderão voltar a ser vendidos para novos clientes.

Por meio de nota, a ANS informou que, a partir de hoje (06/09), 51 planos de saúde de dez operadoras estão com a comercialização suspensa em função de reclamações de consumidores no segundo trimestre do ano. “A determinação da ANS é resultado do Programa de Monitoramento da Garantia de Atendimento, que acompanha o desempenho do setor e atua na proteção dos beneficiários”, destaca o documento.

O monitoramento avalia as operadoras a partir das reclamações de natureza assistencial registradas pelos beneficiários nos canais de atendimento da ANS. O objetivo do programa é estimular as empresas a garantir o acesso do beneficiário aos serviços e procedimentos definidos no Rol de Procedimentos e Eventos em Saúde de acordo com o que foi contratado.

O diretor de Normas e Habilitação dos Produtos, Rogério Scarabel, explica que a suspensão impede que esses planos sejam vendidos ou recebam novos clientes até que comprovem melhoria do atendimento prestado. “As reclamações que são consideradas nesse monitoramento se referem ao descumprimento dos prazos máximos para realização de consultas, exames e cirurgias ou negativa de cobertura. É uma medida importante para proteger quem já está no plano, além de obrigar a operadora a qualificar a assistência prestada”, destaca o diretor. Juntos, os 51 planos afetados neste ciclo atendem cerca de 278,6 mil beneficiários, que terão mantida a garantia à assistência regular.

Paralelamente à suspensão, a Agência liberou a partir de hoje a comercialização de 28 planos de saúde de 11 operadoras. Eles haviam sido suspensos em ciclos anteriores, mas melhoraram os resultados do monitoramento e, com isso, poderão voltar a ser vendidos para novos clientes.

Resumo dos resultados do Programa de Monitoramento – 2º trimestre/2019*

51 planos com comercialização suspensa

10 operadoras com planos suspensos

278.668 consumidores protegidos

11 operadoras com reativação de planos

28 planos reativados

Reclamações recebidas no período de 01/04/2019 a 30/06/2019

Acesse aqui a lista de planos com comercialização suspensa

Acesse aqui a lista de operadoras com planos totalmente reativados

Acesse aqui a lista de operadoras com planos parcialmente reativados

Informações detalhadas por operadora e por faixa de classificação

Os beneficiários também podem consultar informações do monitoramento por operadora, conferindo o histórico das empresas e verificando, em cada ciclo, se ela teve planos suspensos ou reativados.

Para dar mais transparência e possibilitar a comparação pelos consumidores, a ANS apresenta ainda um panorama geral com a situação de todas as operadoras, com a classificação das empresas nas quatro faixas existentes (que vão de 0 a 3).

Clique aqui e faça a consulta por operadora de plano de saúde.