Tag: tributária

O consenso, de acordo com a Frente Nacional de Prefeitos, “é a necessidade de uma reforma que simplifique e desburocratize o sistema tributário nacional. Também que aumente a eficiência arrecadatória sem majorar a carga, previna a guerra fiscal, fomente a produtividade das empresas, mitigue a sonegação, reduza a regressividade e o impacto sobre a folha de pagamentos, de modo a estimular o empreendedorismo e a geração de emprego e renda”

A entidade afima que a proposta de fusão do ICMS e ISS num IVA dual desrespeita as cláusulas pétreas constitucionais sobre o pacto federativo. “Como o ISS é a principal receita das médias e grandes cidades, sua junção com o ICMS poderá comprometer serviços públicos essenciais como saúde, educação, transporte e assistência social, justamente nos municípios onde vivem três em cada cinco brasileiros”.

Veja a nota:

“Prefeitas e prefeitos das cidades com mais de 80 mil habitantes, onde vivem mais de 60% da população e são produzidos 74% do Produto Interno Bruto (PIB) do país, bem como Secretários e Secretários de Fazenda das capitais, Confederações que representam dezenas de milhões de trabalhadores, Federações, Associações e

Entidades Empresariais de setores econômicos diversos que movimentam mais de 70% do PIB nacional, e Entidades de especialistas dos meios Jurídico, Contábil e de Administrações Tributárias, apoiam e trabalham por uma reforma tributária que simplifique impostos, melhore o ambiente de negócios e não aumente a carga para os

contribuintes.

Consenso, entre os agentes econômicos e os Entes federados, é a necessidade de uma reforma que simplifique e desburocratize o sistema tributário nacional. Também que aumente a eficiência arrecadatória sem majorar a carga, previna a guerra fiscal, fomente a produtividade das empresas, mitigue a sonegação, reduza a regressividade e o impacto sobre a folha de pagamentos, de modo a estimular o empreendedorismo e a geração de emprego e renda.

Por isso, mostram-se preocupantes as propostas de reformas disruptivas que não apresentem qualquer memória de cálculo segura, majorem significativamente a carga tributária dos setores econômicos que mais empregam, ou que afetem a autonomia financeira dos Entes federados. Nesse sentido, o relatório da PEC 110, apresentado pelo Senador Roberto, não apresentou avanços capazes de enfrentar as fortes divergências postas.

Reforma não pressupõe a mudança de nome de tributo, e o ICMS já é um IVA, dos Estados. A simplificação da tributação do consumo não tem como premissa a junção de tributos de Entes ou a fusão das bases de incidência de bens e serviços, mas sim o enfrentamento de problemas específicos dos tributos atualmente existentes,

particularmente do ICMS, o tributo mais sujeito a críticas do Brasil, e da PIS/COFINS não cumulativa. A redução da burocracia declaratória, a padronização, a nãocumulatividade, o combate à sonegação e à corrupção, a redução da regressividade e da tributação sobre a folha de pagamentos, também não demandam junção de tributos

para sua implementação.

Além disso, a proposta de fusão do ICMS e ISS num IVA dual desrespeita as cláusulas pétreas constitucionais sobre o pacto federativo. Como o ISS é a principal receita das médias e grandes cidades, sua junção com o ICMS poderá comprometer serviços públicos essenciais como saúde, educação, transporte e assistência social, justamente nos municípios onde vivem três em cada cinco brasileiros.

A complexidade e o alto grau de litígio atuais não decorrem da separação da tributação de bens e serviços e podem ser plenamente superados unificando-se a legislação do ICMS dos 27 Estados e a do ISS dos milhares de Municípios, bem como racionalizando a legislação da PIS/COFINS. Já a crucial desoneração da folha de salários precisa ser urgentemente implementada, de forma ao enfrentar os trágicos índices de desemprego. É o que propõe o SIMPLIFICA JÁ (Emenda Substitutiva Global 146 à PEC 110).

É falacioso afirmar que qualquer reforma seja completa, pois reforma é um processo, e nunca um sistema tributário será perfeito e acabado. Por isso, ignorar a construção político-cultural do sistema tributário brasileiro, com a tentativa de implantação de um IBS (IVA) amplo, ou mesmo dual, trará mais complexidade ao sistema, podendo aumentar a sonegação e a carga tributária.

Nesse sentido, o esforço nacional deve ser para enfrentar os problemas do sistema tributário brasileiro por caminhos objetivos, como SIMPLIFICA JÁ, evitando propostas que sejam fontes de indesejadas consequências e aventureirismo pouco criativo. Uma reforma tributária eficaz precisa observar o cenário bastante diversos dos

municípios, sob pena de inviabilizar os serviços públicos nas médias e grandes cidades.

Segue link do vídeo sobre a solução para a PEC 110:

Brasília, 06 de outubro de 2021.”

Fonacate quer alteração do texto Substitutivo CCJ à PEC nº 186/2019 (PEC Emergencial)

O Fórum Nacional das Carreiras de Estado, em carta enviada aos senadores, pede a supressão de todos os dispositivos que afetam o funcionalismo e destaca que “é importante observar que a recriação do auxílio emergencial e a vacinação universal o mais rápido possível, as emergências atuais, não dependem da desvinculação de recursos da educação, muito menos da saúde, para realização da administração

tributária, e nem do arrocho permanente dos servidores”, informa

“O ano passado demonstrou isso, aqui e no resto do mundo. Hoje, a discussão nos EUA é de aumento de salários e, na Europa, de reedição de nova versão do Plano Marshall. Em nosso país, no entanto, a PEC Emergencial subfinancia ao longo de década as políticas públicas e congela salários, um equívoco que precisa ser evitado”, reforça o Fonacate. Tendo em vista uma série de restrições impostas pela PEC, de acordo com o Fonacate, “na prática, o Substitutivo aponta para o congelamento de concursos e salários nominais até 2036, isto é, para o total desmonte do serviço público”.

Veja a carta na íntegra:

“Carta Circular FONACATE/SG n° 001/2021

Brasília, 24 de fevereiro de 2021.

Senhor (a) Senador (a) da República,

Assunto: Emenda ao Substitutivo CCJ à PEC nº 186/2019 (PEC Emergencial)

1. Ao saudá-lo (a), o FONACATE – Fórum Nacional Permanente de Carreiras Típicas de Estado, na qualidade de representante de 35 (trinta e cinco) entidades de classe, que juntas alcançam mais de 200 mil servidores públicos, vem perante Vossa Excelência, SOLICITAR APOIO para alteração do texto Substitutivo CCJ à PEC nº 186/2019 (PEC

Emergencial).

2. Em que pese o mérito do Substitutivo em criar condições para o enfrentamento das consequências econômicas e sociais decorrentes da pandemia, em especial seu art. 3o que pavimenta as condições para a recriação do auxílio emergencial tão necessário à população, não se pode aceitar que a situação sirva de justificativa para atacar

estruturalmente as políticas públicas e o funcionalismo.

3. É importante observar que a recriação do auxílio emergencial e a vacinação universal o mais rápido possível, as emergências atuais, não dependem da desvinculação de recursos da educação, muito menos da saúde, para realização da administração tributária, e nem do arrocho permanente dos servidores. O ano passado demonstrou

isso, aqui e no resto do mundo. Hoje, a discussão nos EUA é de aumento de salários e, na Europa, de reedição de nova versão do Plano Marshall. Em nosso país, no entanto, a PEC Emergencial subfinancia ao longo de década as políticas públicas e congela salários, um equívoco que precisa ser evitado.

4. Nossa demanda centra-se nos cortes indiscriminados de despesas previstos no art. 167-A, no art. 167-G e na nova versão do art. 109 do Ato das Disposições Constitucionais Transitórias (ADCT).

5. No que tange aos mecanismos trazidos no art. 167-A, são temas que ensejam mais discussão, observância à autonomia dos entes federados e prerrogativas dos Poderes e, ainda, avaliação de possíveis efeitos econômicos contracionistas ou mesmo de eventual precarização na prestação de serviços públicos, em razão do que sugerimos a supressão de todos os dispositivos que afetam o funcionalismo.

6. Já o art. 167-G estabelece que, em situação de calamidade, e até o encerramento do segundo exercício posterior ao seu fim, aplicam-se à União, aos Estados, ao Distrito Federal e aos Municípios as vedações e suspensões previstas no art. 167-A, dentre elas o congelamento de salários no serviço público e a proibição de novas contratações.

7. Em primeiro lugar, observe-se que os salários no serviço público já estão congelados até dezembro de 2021 pela Lei Complementar nº 173/2019. Na hipótese de decretação de estado de calamidade este ano, o arrocho aos servidores públicos se estenderá até dezembro de 2023. Considerando que no Governo Federal 80% do funcionalismo civil obteve o último reajuste em janeiro de 2017, isso significará uma perda real de 30% pelo

IPCA ou 63% pelo IGP-M.

8. Calamidade pública, por seu turno, se decreta para responder celeremente a uma emergência com medidas extraordinárias. Não há necessariamente pressão imediata sobre o gasto obrigatório. A despesa extraordinária, inclusive, evita uma queda maior da economia e da receita na crise, como observado em 2020.

9. Além disso, o art. 167-G é inteiramente desproporcional em relação aos salários de servidores: no caso dos efeitos da calamidade não ultrapassarem a sua duração, permanece a vedação à recomposição salarial, mas não à criação de benefício tributário.

10. Por tais razões, sugerimos a supressão integral do art. 167-G.

11. Quanto à nova redação do art. 109 do ADCT, suas consequências são ainda mais dramáticas para a população e servidores. O Substitutivo altera o caput do artigo de modo a acionar praticamente os mesmos gatilhos incluídos no art. 167-A, caso a despesa obrigatória da União sujeita ao teto de gastos ultrapassar 95% do total. Hoje tais despesas representam 94% de um teto mal desenhado que não permite sequer que o gasto acompanhe o crescimento da população ou o aumento de receitas.

12. Ou seja, cria-se um sub-teto dentro de um teto em nada flexível que é acionado mesmo sem o descumprimento do último. Antecipam-se, assim, também algumas das sanções previstas na LRF, que traça o limite prudencial das despesas com pessoal para a União em 47,5% da Receita Corrente Líquida (RCL) e seu limite em 50% da RCL; em 2019, por exemplo, o gasto com pessoal foi R$ 160 bilhões inferior ao limite da LRF na União.

13. Na prática, o Substitutivo aponta para o congelamento de concursos e salários nominais até 2036, isto é, para o total desmonte do serviço público.

14. E ainda, os §§ 5 e 6 do art. 109 da ADCT introduzem novas vedações a promoções no serviço público, sem sequer permitir a contagem de tempo para fins de futuras progressões.

15. Para evitar tamanho retrocesso, sugerimos a supressão do novo caput e dos §§ 5º e 6º do art. 109.

16. No aguardo do atendimento ao pleito, firmamo-nos.

Atenciosamente,

RUDINEI MARQUES

Presidente do Fórum Nacional Permanente de Carreiras Típicas de Estado

Presidente da FENAUD – Federação Nacional dos Auditores de Controle Interno Público

Compõem este Fórum:

AACE – Associação dos Analistas de Comércio Exterior

ADB – Associação dos Diplomatas Brasileiros

ADPF – Associação Nacional dos Delegados de Polícia Federal

AFIPEA SINDICAL – Sindicato Nacional dos Servidores do IPEA

ANADEF – Associação Nacional dos Defensores Públicos Federais

ANADEP – Associação Nacional das Defensoras e Defensores Públicos

ANAFE – Associação Nacional dos Advogados Públicos Federais

ANAPE – Associação Nacional dos Procuradores dos Estados e do Distrito Federal

ANESP – Associação Nacional dos Especialistas em Políticas Públicas e Gestão Governamental

ANFFA SINDICAL – Sindicato Nacional dos Auditores Fiscais Federais Agropecuários

ANFIP – Associação Nacional dos Auditores Fiscais da Receita Federal do Brasil

ANPM – Associação Nacional dos Procuradores Municipais

ANPPREV – Associação Nacional dos Procuradores e Advogados Públicos Federais

AOFI – Associação Nacional dos Oficiais de Inteligência

APCF – Associação Nacional dos Peritos Criminais Federais do Departamento de Polícia Federal

ASSECOR – Associação Nacional dos Servidores da Carreira de Planejamento e Orçamento

AUDITAR – União dos Auditores Federais de Controle Externo

CONAMP – Associação Nacional dos Membros do Ministério Público

FEBRAFITE – Federação Brasileira de Associações de Fiscais de Tributos Estaduais

FENADEPOL – Federação Nacional dos Delegados de Polícia Federal

FENAFIM – Federação Nacional dos Auditores e Fiscais de Tributos Municipais

FENAFISCO – Federação Nacional do Fisco Estadual e Distrital

FENAFISCO – Federação Nacional do Fisco Estadual e Distrital

FENAUD – Federação Nacional dos Auditores de Controle Interno Público

SINAGENCIAS – Sindicato Nacional dos Servidores das Agências Nacionais de Regulação

SINAIT – Sindicato Nacional dos Auditores Fiscais do Trabalho

SINAL – Sindicato Nacional dos Funcionários do Banco Central

SINDCVM – Sindicato Nacional dos Servidores Federais Autárquicos nos Entes de Promoção e Fiscalização do Mercado de Valores Mobiliários

SINDIFISCO NACIONAL – Sindicato Nacional dos Auditores Fiscais da Receita Federal do Brasil

SINDILEGIS – Sindicato dos Servidores do Poder Legislativo Federal e do TCU

SINDPFA – Sindicato Nacional dos Peritos Federais Agrários

SINDSUSEP – Sindicato Nacional dos Servidores Federais da Superintendência de Seguros Privados

SINPROFAZ – Sindicato Nacional dos Procuradores da Fazenda Nacional

UNACON SINDICAL – Sindicato Nacional dos Auditores e Técnicos Federais de Finanças e Controle

UNAFISCO NACIONAL – Associação Nacional dos Auditores Fiscais da Receita Federal do Brasil”

O Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) estima que 50 milhões de pessoas ganham salário mínimo. Com o aumento, em 2021, haverá incremento de R$ 29,8 bilhões de renda na economia e desse total R$ 16,1 bilhões vão elevar a arrecadação tributária sobre o consumo

De acordo com o Dieese, o impacto do aumento nas contas da Previdência será “mais do que compensado pelo aumento na arrecadação tributária”. O peso relativo da massa de benefícios equivalentes a até 1 salário mínimo é de 46,6% e corresponde a 67,3% do total de beneficiários, segundo o Boletim Estatístico da Previdência, de outubro de 2020. O acréscimo de cada R$ 1,00 no salário mínimo tem impacto estimado de R$ 302,101 milhões ao ano sobre a folha de benefícios da Previdência Social. Assim, o impacto do aumento para R$ 1.088,00 (R$ 43,00 a mais) significará custo adicional ao ano de cerca de R$ 13,5 bilhões.

A partir de 1º de janeiro de 2021, o salário mínimo (SM) oficial no Brasil passa a ser de R$ 1.088,00, conforme anunciado pela presidência da República. O valor representa acréscimo de 4,11% sobre os R$ 1.045,00 em vigor durante 2020 e considera a estimativa do Ministério da Economia para a inflação do ano medida pelo INPC (Índice Nacional de Preços ao Consumidor), do IBGE (Instituto Brasileiro de Geografia e Estatística). Os dados consolidados do ano, no entanto, só serão divulgados pelo IBGE em meados de janeiro.

Relação entre salário mínimo e cesta básica

Com o menor piso nacional em R$ 1.088,00 e a cesta básica de janeiro estimada em R$ 696,71, o salário mínimo terá então poder de compra equivalente a 1,56 cestas básicas (conforme dados da Pesquisa Nacional da Cesta Básica de Alimentos, do Dieese, que estabeleceu o valor do Salário Mínimo Necessário). Na série histórica da relação entre as médias do salário mínimo anual e da cesta básica anual, “é possível notar que a quantidade de 1,56 cestas básicas é a menor desde 2005”.

O reajuste do salário mínimo desde 2002

Em 2002, o salário mínimo foi estabelecido em R$ 200,00. Em 2003, o valor foi reajustado em 20%, para uma inflação acumulada de 18,54%, ou seja, houve aumento real de 1,23%. No ano seguinte, o reajuste ficou em 8,33%, enquanto o INPC atingiu 7,06%. Em 2005, o salário mínimo foi corrigido em 15,38%, contra uma inflação de 6,61%. Em 2006, a inflação chegou a 3,21% e o reajuste alcançou 16,67%, aumento real de 13,04%. Em abril de 2007, com o INPC de 3,30% entre maio/2006 e março/2007, houve acréscimo de 8,57% ao salário nominal e aumento real de 5,1%. Em 2008, em fevereiro, o salário mínimo subiu 9,21%, enquanto a inflação acumulada ficou em 4,98%. O aumento real foi de 4,03%.

Com o reajuste para R$ 465,00, em 1º de fevereiro de 2009, o ganho real do SM entre 2008 e 2009 foi de 5,79%. Em 2010, o salário mínimo passou a valer R$ 510,00, aumento real de 6,02%, resultante de variação nominal de

9,68% e inflação de 3,45%. Em 2011, mesmo com o Produto Interno Bruto de 2009 negativo, o piso registrou ganho real de 0,37% e, em 2012, com o repasse de 7,5% da alta do PIB de 2010 e o arredondamento de valor, o salário mínimo foi fixado em R$ 622,00. Em janeiro de 2013, o piso foi elevado para R$ 678,00 e, em janeiro de 2014, para R$ 724,00. Com o reajuste de janeiro de 2015, o salário mínimo foi fixado em R$ 788,00.

Em 2016, o valor atingiu R$ 880,00. Em janeiro de 2017, o SM passou a valer R$ 937,00, acumulando perda, no ano, de 0,10%, considerando a taxa anual do INPC para 2016 em 6,58%%. Em janeiro de 2018, com o valor de R$ 954,00, a perda acumulada em 2017 e 2018 foi de 0,34%. Em 2019, valendo R$ 998,00, o salário mínimo apresentou ganho de 1,14%, mas, em 2020, praticamente não houve avanço. Agora, a previsão para 2021 sinaliza a repetição do ocorrido no ano anterior: o salário mínimo não deve acompanhar a inflação medida pelo INPC.

Importância do salário mínimo nas administrações públicas

No setor público, o número de servidores que ganha até um salário mínimo é pouco expressivo nas administrações federal e estaduais. Nas municipais, a participação dos servidores que recebem até 1 SM é maior, especialmente na região Nordeste. Quando se observa o impacto do aumento de 4,11% sobre o salário mínimo na massa de remuneração dos trabalhadores do setor público, verifica-se a mesma tendência: maior impacto nas administrações municipais no Nordeste e Norte (Tabela

Fusão de PIS e Cofins mantém de lados opostos indústria e serviços

A proposta de reforma tributária do governo que funde o Pis e a Cofins – dois tributos federais que incide sobre o consumo -, e estabelece alíquota única de 12%, manteve em lados opostos os setores de indústria e serviços. Os aplausos de uns contrastam com as críticas de outros. Fabio Bentes, e economista chefe da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), diz que é preocupante o severo aumento da carga tributária, atualmente em 3,65% sobre o faturamento. “Setores que compram insumos, pode compensar lá na frente, mas no setor de serviços não tem como abater, porque grande parte de tudo que tem é mão de obra”, afirma Bentes.

O economista destaca que não dá para dizer que a atual proposta do governo é uma reforma. “Incide apenas sobre 20% da arrecadação federal. Ao contrário da proposta da Câmara não inclui o IPI. Achei muito tímida. Da forma que está, pesará sobre as empresas do setor de serviços não optantes pelo Simples”, analisa Bentes. Emerson Casali, especialista em relações do trabalho e diretor da CBPI Institucional, lembra que a medida terá como uma das principais consequências o aumento dos preços ao consumidor. “Vai repercutir onde houver mais empregados. Quanto mais gente, pior o resultado. Significa, por exemplo, reajuste do valor das mensalidades, planos de saúde, celular, internet, entre outros”, resume Casali.

Atualmente, 97% das empresas estão em regime não cumulativo (que não apropriam o crédito). “Ou seja, o governo está resolvendo o problema de apenas 3% delas que geram 20 milhões de empregos”, destaca Casali. As linhas das atuais propostas apontam para “ganhadores” e “perdedores”, diz Casali, e isso terá impactos importantes e pouco dimensionados. “Profissões das mais simples as mais graduadas serão afetadas com aperto nos salários, como professores, vigilantes, médicos, enfermeiros, atendentes de call centers, advogados, jornalistas, engenheiros, serventes de obras, porteiros, entre outros”.

Sem adesão

Até o economista Bernard Appy, mentor da proposta de reforma tributária em tramitação no Congresso (PEC 45/219), que cria o Imposto de Valor Agregado (IVA), não apoia totalmente a criação da Contribuição Social sobre Operações com Bens e Serviços (CBS), que une o PIS e o Cofins em um único imposto. Segundo ele, melhora bem a legislação, mas mantém muitas exceções que acabam resultando em uma alíquota mais alta da CBS. “É o caso, por exemplo, da desoneração da cesta básica, que custa mais caro que a isenção personalizada prevista na PEC 45 (devolução do imposto pago pelas famílias de baixa renda por programas de transferência de renda)”, diz.

É o caso também da manutenção do crédito presumido para os produtos agropecuários, da isenção na venda de imóveis residenciais (ao contrário do sugerido nos IVAs modernos, nos quais a primeira venda é tributada), e do tratamento à Zona Franca de Manaus. No agregado tais exceções resultam em um aumento da alíquota da CBS que pode ser relevante. Appy aponta, ainda, que o projeto não prevê restrição para o crédito de CBS no caso de compra de bens e serviços de uso pessoal dos sócios das empresas. “Pode gerar distorções relevantes especialmente no caso das empresas do lucro presumido, abrindo uma brecha para a não tributação do consumo dos sócios”.

“Mesmo com as exceções previstas, me parece que a alíquota da CBS ainda está muito elevada, um risco relevante de aumento da carga tributária. É compreensível que a Receita Federal seja conservadora, mas o ideal é que a memória de cálculo para a estimação da alíquota fosse divulgada. Em especial, seria importante que o projeto contivesse um dispositivo prevendo a redução da alíquota no caso de a cobrança da CBS resultar em um aumento da carga tributária”, afirma Appy. Do ponto de vista político, Appy diz que o custo pode ser bastante elevado, pela resistência do setor de serviços, sujeito ao impacto do aumento da tributação, sem que haja a transição longa, como previsto na PEC 45.

Aplausos e críticas

Na avaliação do presidente da Câmara Brasileira da Indústria da Construção (CBIC), José Carlos Martins, a CBS é uma vitória para o setor. “A compra de um imóvel não é consumo, é investimento. A CBIC capitaneou essa briga por acreditar que um aumento da carga tributária seria negativo para o setor como um todo, além de refletir na vida das pessoas. O cidadão pode viver sem um carro, sem roupa nova, mas não sem moradia”, diz. Para Martins, a isenção terá um impacto decisivo sobre os preços dos imóveis e para o mercado imobiliário como um todo. “Nossa grande preocupação sempre foi que não se onerasse a mão de obra. É preciso contribuir para a manutenção e geração de novos empregos”, explicou Martins.

A Federação Brasileira de Bancos (Febraban) lembra que o sistema tributário no país é caótico e, apesar do grande potencial arrecadador, infelizmente se tornou um entrave para o crescimento econômico por conta da complexidade e de várias distorções. “Não conseguiremos elevar a nossa produtividade e voltar a crescer enquanto não atacarmos esses problemas. Por isso, a Febraban defende as reformas estruturais na economia, particularmente a reforma tributária. Ela é extremamente necessária para colocar ordem neste sistema cheio de distorções”, informa a Febraban.

Alberto Macedo, especialista em direito tributário e consultor técnico da Anafisco, diz que a CBS, de fato, foi uma grande simplificação, comparando-se com as atuais PIS e Cofins. “Acaba com as duas maiores fontes de litigio que existem hoje – que são a discussão do conceito de insumo, permitindo o crédito amplo, crédito financeiro, e o ICMS, o ISS e a própria PIS e Cofins, que hoje fazem parte da própria base de cálculo da PIS e da Cofins, e agora não farão parte da base de cálculo da CBS”, explica.

Com relação aos tributos dos demais entes da federação (Estados e Municípios), a proposta apresentada pelo ministro Paulo Guedes, segundo Macedo, se acopla perfeitamente a uma reforma de harmonização nacional e simplificação no ICMS e no ISS “sem que, no entanto, haja necessidade unificá-los, ao contrário do que se afirmou com relação às PECs 110 e 45”. Ele afirma que o cenário é muito favorável a uma proposta de consenso, “menos disruptiva em relação à Constituição Federal, exatamente como propõe o Simplifica Já – que prega simplificação sem desequilíbrios entre entes federativos ou setores”, afirma Macedo.

Para o Sindifisco, no entanto, a fusão de impostos proposta pelo governo não resolve. “A mudança é tímida, decepciona em relação à esperada simplificação e pode gerar aumento da carga tributária. O mérito é que escancara a realidade do tamanho da tributação sobre o consumo de bens e serviços no Brasil”. Segundo o Sindifisco, se, do lado federal, o IVA tem o percentual de 12% (ainda falta incluir o IPI), o tamanho de um IVA nacional, conforme proposto na PEC 45 e 110, com certeza será bem maior do que os 25% estimados pelos idealizadores.

“Quando se integra o que está espalhado em vários tributos, acaba o disfarce. A proposta do PIS/Cofins apenas começou a expor essa realidade”, resume Kleber Cabral, presidente da entidade. “O governo vai apanhar feito mensageiro que traz más notícias”, prevê. “Sem enxergar o todo da reforma tributária, o governo vai gerar para si chuvas de críticas de todos os lados”, completa Kleber Cabral, para quem o pontapé inicial foi dado com o pé esquerdo pelo estrategista do governo. “Iniciar a discussão apenas com PIS/Cofins gera desconfiança”, reitera.

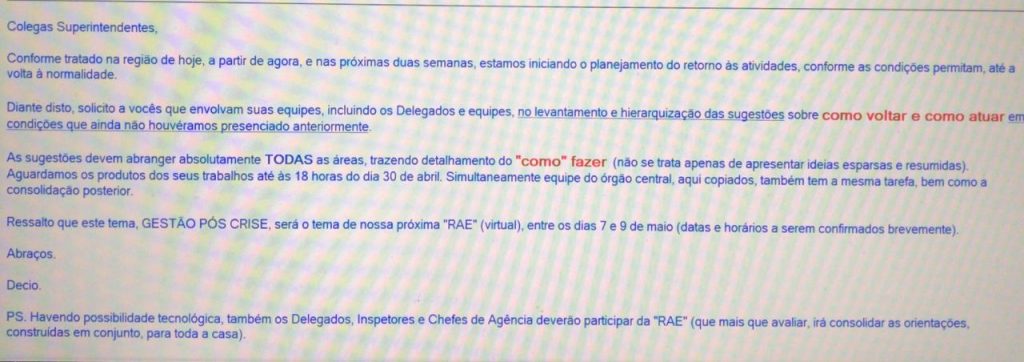

A administração da Receita mandou e-mail aos superintendentes de todo país para a volta ao trabalho. O comunicado, assinado pelo subsecretário-geral da Secretaria Especial da Receita, Décio Rui Pialarissi, determina que “TODAS” as áreas mandem, até às 18 horas de hoje (30), o detalhamento de “como fazer”.

Com alguns trechos em letras maiúsculas, a GESTÃO PÓS-CRISE, de acordo com o comunicado, será tema de reunião virtual, entre os dias 7 e 9 de maio. As datas e horários não foram divulgados. O pessoal do Fisco está preocupado. Segundo informações de servidores, o retorno não considera as recomendações da OMS e põe em risco o quadro de funcionários.

Os servidores, principalmente os que estão no grupo de risco (mais de 60 anos), ameaçam, inclusive, responsabilizar os gestores criminalmente, administrativamente e civilmente pelo que acontecer. Dizem ainda que o subsecretário-geral não está considerando a previsão de agravamento da pandemia no Brasil. O Ministério Público Federal (MPF) pode ser acionado para que a administração da RF se pronuncie, avisam.

Argumentos da Receita

Apesar de o documento falar textualmente em início do “planejamento de retorno às atividades”, a Receita não informa quantos funcionários no momento – que poderão retornar ao trabalho presencial – têm mais de 60 anos. Por meio de nota, a Receita destaca que a fiscalização tributária e aduaneira federal é considerada atividade essencial, nos termos do Decreto 10.282/2020.

“Portanto, não faz sentido falar em “volta ao trabalho”, uma vez que a Receita Federal jamais parou de funcionar, trabalhando inclusive, voluntariamente, na Semana Santa, na regularização de CPFs dos beneficiários do auxílio emergencial, bem como nas últimas semanas, com atendimento presencial em boa parte das Delegacias e Agências do país, para atender aos brasileiros que não têm acesso às ferramentas tecnológicas para regularização cadastral”.

A Receita destaca, também, “ações amplamente divulgadas em nossos canais de comunicação”, como:

· Elaboração da legislação para redução do impacto econômico das empresas para enfrentamento da crise econômica causada pela Covid 19;

·

· Prioridade para a liberação de cargas de produtos médico-hospitalares utilizados no combate à pandemia, com trabalho presencial, inclusive 24 horas por dia, no aeroporto de Guarulhos;

·

· Apreensão recorde de R$ 765,13 milhões em mercadorias no primeiro trimestre de 2020;

·

· Apreensão recorde de 14,8 toneladas de cocaína no primeiro trimestre de 2020;

·

· Restituição/compensação/ressarcimento a 101,461 brasileiros, no valor de R$ 594,07 milhões (abril).

·

“Por outro lado, é fundamental que a Receita Federal tenha seu planejamento para, assim que as organizações de saúde indicarem o momento da volta à normalidade, a Instituição possa assegurar que seus funcionários trabalhem em segurança, tanto no atendimento às empresas e aos cidadãos, como na missão de arrecadar recursos para que o Brasil possa garantir o investimento público em áreas essenciais como a saúde, educação e segurança, além do apoio ao desenvolvimento do país”, enfatiza a nota.

Por fim, a Receita Federal informa que reconhece no seu corpo de servidores o seu maior ativo organizacional. “Por isso, a Instituição investiu maciçamente na utilização de equipamentos de proteção individual e na observância aos normativos que disciplinam o tratamento aos servidores integrantes dos grupos de risco”.

“É bom registrar que o Carf decide e corre grande risco nesse momento com análise de autuações de grande interesse da sociedade, com são as oriundas de operações como a Lava Jato e outras. Na prática, serão as raposas (grandes empresas autuadas e com fortes bancas de advocacia tributária) tomando conta do galinheiro”

Vilson Antonio Romero*

Entre 2017 e 2020, cerca de R$ 110 bilhões em créditos tributários federais foram mantidos como devidos em razão de decisões do Conselho Administrativo de Recursos Fiscais (Carf).

O Carf, criado pela Lei nº 11.941, de 27 de maio de 2009, é um tribunal administrativo, paritário, integrado por representantes da Fazenda Nacional e dos contribuintes, vinculado ao Ministério da Economia, sendo responsável pelo julgamento em grau recursal de irresignações de contribuintes relativas aos tributos administrados pela Secretaria da Receita Federal do Brasil.

É tamanha a importância dessa instância que, conforme dados de fevereiro de 2019, sob sua análise estavam 122.371 processos, correspondendo a R$ 603,77 bilhões em créditos tributários, quase metade de um ano de arrecadação federal.

O Carf, atualmente, é integrado por mais de uma centena de conselheiros, metade auditores fiscais da Receita Federal e outra metade por representantes de confederações empresariais e entidades de classe, representando os contribuintes. Em situações de empate no julgamento de demandas tributárias, o voto de qualidade cabia ao representante do governo.

Essa regra existia como forma de equalização do litígio tributário pois, em caso de derrota, os contribuintes sempre e ainda poderiam ir ao Poder Judiciário para contestar a exigência, possibilidade inexistente para a Fazenda Pública que, em caso de insucesso, não pode judicializar a questão.

Pois isto mudou com a sanção presidencial e publicação no Diário Oficial de 14 de abril da Lei nº 13.988/20. Contrariando posições inclusive de renomados advogados tributaristas e recomendações do ministro da Justiça e do procurador-geral da República, no texto resultante da conversão da Medida Provisória (MP) 899/2019, a caneta presidencial permitiu prosperar um “jabuti” (dispositivo alheio à matéria) que transfere o voto de qualidade dos representantes da Fazenda para os representantes dos contribuintes.

Com essa mudança, perde o Estado em inúmeras frentes, por exemplo, no seu poder julgador e na palavra final na interpretação da legislação.

É bom registrar que o Carf decide e corre grande risco nesse momento com análise de autuações de grande interesse da sociedade, com são as oriundas de operações como a Lava Jato e outras.

Na prática, serão as raposas (grandes empresas autuadas e com fortes bancas de advocacia tributária) tomando conta do galinheiro.

Há uma perplexidade e indignação generalizada entre todos os que se dedicam a defender a boa administração dos recursos públicos e a moralidade administrativa.

Se não houver medidas judiciais e legislativas urgentes corrigindo esse descalabro, teremos inequivocamente uma situação de enfraquecimento do combate à sonegação e à corrupção, bem como a inexorável possibilidade de gerar prejuízos bilionários ao erário público.

*Vilson Antonio Romero – auditor fiscal aposentado e jornalista

Receita pode enfrentar o mesmo problema do INSS de falta de servidores, diz associação

A conta não fecha, segundo levantamento da Associação Nacional dos Auditores Fiscais da Receita Federal do Brasil (Anfip). Estudo da entidade aponta que a fiscalização tributária está prestes a enfrentar grave crise institucional, a exemplo do que hoje ocorre no INSS. Houve uma perda de mais um terço do quadro funcional especializado em uma década

Com a missão de exercer a administração tributária e aduaneira, os auditores fiscais fiscalizam e coíbem a sonegação fiscal, a lavagem de dinheiro, o contrabando, o descaminho, entre outros crimes, que afetam diretamente as funções do Estado e, consequentemente, penalizam a população.

Contudo, para esse trabalho em todo o país, o Ministério da Economia conta atualmente com 16.908 servidores das carreiras de Auditoria Fiscal da Receita Federal e do Trabalho – dado referente a novembro de 2019. Houve uma perda de mais um terço do quadro funcional especializado em uma década.

Déficit expressivo

Em 10 anos, o cargo de auditor fiscal foi o que sofreu maior redução: 34%. Em uma década, o número de servidores caiu de 12.721 (janeiro de 2009) para 8.477 (novembro de 2019), mesmo contando com o ingresso de 278 auditores fiscais do último concurso público, em 2014.

Depois da promulgação da Reforma da Previdência, em novembro de 2019, mais de 130 auditores se aposentaram até 10 de janeiro, reforçando a precariedade do quadro funcional disponível para as tarefas da administração tributária e aduaneira.

“A Anafip considera que o expressivo número de servidores em condições de aposentadoria ou próximos a ela e a demora na realização de um novo concurso devem causar impactos relevantes nos trabalhos dessa linha de frente”, aponta o levantamento.

A própria Coordenação de Gestão de Pessoas da RFB já apontava a deficiência alarmante: são 21.471 cargos vagos. Destes, 11.325 são de auditores fiscais e 10.416 são de analistas. Na contramão da fiscalização, o número de empresas no Brasil não para de crescer. Segundo dados oficiais da RFB, houve um aumento de 17,4% (1.545.242) no número de empresas abertas no primeiro semestre do ano passado comparado ao mesmo período de 2018, quando foram registrados 1.315.151 de novas empresas no país.

“Urge que sejam tomadas providências para que o caos não se instale nas atividades de fiscalização tributária, combate à sonegação, entre outras atividades fundamentais para obter recursos financeiros que garantam a continuidade dos programas sociais brasileiros¨, afirma o presidente da Anfip, auditor fiscal Décio Bruno Lopes.

O Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) divulgou o custo da cesta básica (conjunto de alimentos essenciais) no país, que teve aumento em 17 capitais do país. Mas alguns especialistas sequer aceitam falar sobre ele ou indicar o ponto de equilíbrio para a sobrevivência da população de baixa renda

E para fazer frente aos gastos das famílias (de quatro pessoas) com os produtos, em novembro de 2019, o salário mínimo necessário deveria equivaler a R$ 4.021,39, ou 4,03 vezes o atual (R$ 998,00), apontou o Dieese. O valor é maior que o de outubro de 2019, de R$ 3.978,63, ou 3,99 vezes, e ao de novembro de 2018, quando foi de R$ 3.959,98, ou 4,15 vezes o mínimo, na época em R$ 954,00. O estudo mostrou, mais uma vez, que o debate sobre salário ainda é tabu no Brasil. Alguns especialistas sequer aceitam falar sobre ele ou indicar o ponto de equilíbrio para a sobrevivência da população de baixa renda.

Para a maioria dos analistas, o valor de R$ 4 mil mensais é irreal. Não cabe no Produto Interno Bruto (PIB, soma das riquezas do país) brasileiro que, em 2018, ficou em R$ 6,9 trilhões (ou US$ 1,8 trilhão). Segundo o secretário de Orçamento Federal do Ministério da Economia, George Soares, cada R$ 1 de diferença no mínimo tem impacto de R$ 320 milhões. Com base nesse cálculo, quando se subtrai os R$ 4,021 dos R$ 998, o resultado é R$ 3,023,39. O que significa que, caso o mínimo do pelo Dieese fosse aplicado, o impacto total na economia seria de R$ 967,4 bilhões. O dilema, então, é chegar a um valor que seja suportável e, ao mesmo tempo, que evite que as pessoas passem por dificuldades.

Na análise de Fábio Bentes, economista-chefe da Confederação Nacional do Comércio (CNC), o mínimo está aquém das necessidades, reflexo da má distribuição de renda no país. Mas aumentá-lo para R$ 4 mil, significaria forçar o governo a fazer nova reforma da Previdência. “O brasileiro ganha mal, porque a produtividade dele é baixa. Para o país absorver todos os atuais desempregados e os que entrarão no mercado de trabalho, a economia teria que crescer pelo menos 3,5% ao ano”, disse. Para melhora a produtividade, o governo deveria investir mais em educação básica, as empresas, em tecnologia, e as famílias, em qualificação. “Uma equação difícil”, admite Bentes. Já que o governo passa por severo ajuste fiscal, as empresas só agora começam a abrir vagas e as famílias, sem emprego e sem oportunidades, não têm acesso a cursos de treinamento.

“Uma sequência de erros. Por isso, as reformas – tributária e administrativa – são importantes. Com elas o governo abre espaço (no orçamento) para investimentos em áreas essenciais”, reforçou Bentes. Para Eduardo Velho, economista e sócio da GO Associados, “temos que olhar para frente”. A recessão profunda, principalmente entre 2014 e 2017, elevou as desigualdades e o endividamento das famílias. “Estamos em processo de ajuste gradual. Se inflação e juros permanecerem baixos, com o aumento da massa de salários, talvez se concretize uma melhora no poder de compra e consequentemente nas condições de vida da população”, destacou.

Dignidade

O cálculo do salário necessário do Dieese tem como base o suficiente para suprir as despesas do trabalhador e de sua família com alimentação, moradia, saúde, educação, vestuário, higiene, transporte, lazer e previdência. Quando se compara o custo da cesta e o mínimo líquido (após o desconto da Previdência Social), o trabalhador remunerado pelo piso nacional comprometeu, em novembro, 44,05% da renda para comprar os produtos (43,80%, em outubro, e 45,07%, em novembro de 2018). Com o valor fixado em janeiro de 2019, o mínimo acumula, desde maio de 2004, aumento real de 74,33%. Porém, considerando-se a série histórica, o valor de R$ 998,00, embora seja o maior da série, se mantém em patamar próximo ao registrado nos últimos três anos.

Nas estimativas do órgão, 48 milhões de pessoas têm rendimento referenciado no mínimo; R$ 27,1 bilhões é o incremento de renda na economia; e a arrecadação tributária sobre o consumo cresce em R$ 14,6 bilhões com o reajuste. Na Previdência, o peso da massa de benefícios de até um salário mínimo é de 46,1% (66,6% do total de beneficiários). Diferentemente do governo, o Dieese estimou que o acréscimo de cada R$ 1,00 no mínimo tinha impacto estimado de R$ 302,723 milhões ao ano sobre a folha de benefícios da Previdência. “Assim, o aumento para R$ 998,00 (variação de R$ 44,00) significará custo adicional ao ano de cerca de R$ 13,3 bilhões. Este custo é totalmente compensado pelo aumento da arrecadação tributária”, concluiu o Dieese.

Brasileiros já pagaram R$ 2 trilhões em tributos no ano, alerta o Impostômetro da ACSP

O Impostômetro da Associação Comercial de São Paulo (ACSP) chegou à marca de R$ 2 trilhões nesta quarta-feira (23/10), às 13h30. A previsão é de que, até o fim do ano, chegaremos aos R$ 2,4 trilhões em impostos. Boa parte deste total é reflexo da inflação

O valor – que representa o total de impostos, taxas e contribuições pagos pelos contribuintes desde o início do ano — foi alcançado 14 dias antes do que em 2018, indicando que os brasileiros estão pagando mais tributos aos cofres dos governos municipais, estaduais e federal.

Marcel Solimeo, economista da ACSP, lembra que nesse ritmo, até o fim do ano, atingiremos a marca de R$ 2,4 trilhões em impostos. Boa parte deste total é reflexo da inflação.

“Esse volume é reflexo da inflação e está dentro das previsões levando em consideração os problemas que o governo enfrenta”, diz Solimeo. “O esforço que o governo vem fazendo com o teto dos gastos tem tido resultados muito lentos se considerar a urgência da redução no gasto governamental”.

O economista argumenta que para reverter esse cenário é preciso mais eficácia no corte dos gastos e na gestão das contas públicas em um país que tem a maior carga tributária entre os países emergentes e, ao mesmo tempo, não oferece serviços públicos na mesma medida.

O painel do Impostômetro foi criado em 2005 pela ACSP para conscientizar os brasileiros sobre a alta carga tributária e incentivá-los a cobrar os governos por serviços públicos de mais qualidade. Está localizado na sede da ACSP, na Rua Boa Vista, centro da capital paulista. Outros municípios e capitais se espelharam na iniciativa e instalaram seus painéis. No portal www.impostometro.com.br é possível acessar diversas informações sobre o tema.

Febrafite repudia emenda à MP 870 e a tentativa de amordaçar auditores da Receita Federal

Por meio de nota, a Federação Brasileira de Associações de Fiscais de Tributos Estaduais (Febrafite) e suas 27 filiadas manifestam apoio aos auditores-fiscais da Receita Federal e repudiam a emenda à Medida Provisória (MP 870/2019) que limita as competências dos auditores, na tentativa de impedir o Fisco de atuar no combate a crimes como lavagem de dinheiro e corrupção

“É notório que a limitação da atuação do Fisco federal apenas à investigação de crimes contra a ordem tributária ou relacionados ao controle aduaneiro, impedindo-os de fiscalizar crimes como caixa dois, evasão de divisas, lavagem de dinheiro e outros, retira da sociedade brasileira eficaz instrumento de combate à corrupção. Em verdade, não é apenas o órgão quem perde competência, mas a nação que perde instrumentos eficazes no combate a essa prática que assola a vida de todos os brasileiros”, destaca o documento.

Veja a nota na íntegra:

“A Febrafite, entidade nacional que congrega as Associações dos Fiscos Estaduais e Distrital, com mais de trinta mil associados, vem a público manifestar seu apoio aos auditores-fiscais da Receita Federal do Brasil e repudiar a Emenda à Medida Provisória nº 870/2019 do governo federal que limita as competências dos auditores-fiscais, em cristalina tentativa de impedir o Fisco federal de atuar no combate a crimes como lavagem de dinheiro e corrupção.

A medida deve ser arduamente combatida por toda a sociedade brasileira, haja vista que viabiliza a impunidade para aqueles que cometem referidos crimes e promovem a malfadada prática de corrupção. É notório que a limitação da atuação do Fisco federal apenas à investigação de crimes contra a ordem tributária ou relacionados ao controle aduaneiro, impedindo-os de fiscalizar crimes como caixa dois, evasão de divisas, lavagem de dinheiro e outros, retira da sociedade brasileira eficaz instrumento de combate à corrupção. Em verdade, não é apenas o órgão quem perde competência, mas a nação que perde instrumentos eficazes no combate a essa prática que assola a vida de todos os brasileiros.

O atual estágio social e republicano atingido pelo país certamente não permite que descalabros como a proposta pela emenda à Medida Provisória 870/2019 sejam admitidos pelas instituições, entidades corporativas e por toda a sociedade. De igual modo, não há como a citada MP coexistir harmonicamente no sistema jurídico brasileiro, vez que pelo aspecto técnico da proposição é certa a incompatibilidade jurídica, haja vista a violação a princípios e normas de direito. Impende ainda lembrar que referido texto está na contramão de convenções internacionais que combatem a corrupção e das quais o Brasil é signatário. Sob qualquer prisma que se olhe a malferida proposição legislativa deve ser rechaçada.

A Febrafite repudia qualquer medida legislativa que intente mitigar, tolher, retirar competências do Fisco de qualquer das esferas de governo, principalmente aquelas que impossibilitem a atuação do órgão no combate à corrupção. Pugnamos pelo fortalecimento das instituições e órgãos de combate à corrupção, de modo a dotá-los de instrumentos que possibilitem a atuação coordenada e eficaz no enfrentamento de práticas delituosas — salvaguardando os legítimos interesses republicanos — sendo primordial nesse mister a manutenção das competências dos auditores-fiscais da Receita Federal do Brasil.

Brasília/DF, 17 de maio de 2019.

JURACY SOARES

Presidente da Federação Brasileira de Associações de Fiscais de Tributos Estaduais (Febrafite)

Filiadas à Febrafite: AFEAP/AP; AAFFEPI/PI; AAFIT/DF; AAFRON/RO; AAFTTEPE/PE; AFFEAM/AM; AFFEGO/GO; AFFEMAT/MT; AFFEMG/MG; AFFESC/SC; AFISGUAR/PR; AFISMAT/MT; AFISVEC/RS; AFITES/ES; AFRAFEP/PB; AFRERJ/RJ; AFRESP/SP; AUDIFISCO/TO; ASFAL/AL; ASFARN/RN; ASFEB/BA; ASFEPA/PA; ASFIT/AC; AUDIFAZ/SE; AUDITECE/CE; FISCOSUL/MS; IAF/BA.”