Tag: Receita Federal

Receita Federal deve nomear 520 excedentes do concurso de 2022

Do total de nomeações, 199 são para o cargo de auditor-fiscal e 321 para analista-tributário

Por Raphaela Peixoto — O Governo Federal autorizou a nomeação de 520 aprovados e não classificados dentro do quantitativo de vagas originalmente previsto no concurso público da Receita Federal. O decreto que da aval foi publicado, nesta quinta-feira (5/12), no Diário Oficial da União.

Do total de nomeações, 199 são para o cargo de auditor-fiscal e 321 para analista-tributário. O concurso ofereceu 699 vagas e o salário de até R$ 22.921,71. O edital de abertura foi publicado em 2022. Apesar de estar válido até dezembro de 2025, com a nomeação não há mais aprovados a serem chamados.

A nomeação ocorre após os esforços do Congresso para acelerar o processo. Em setembro, o Senado encaminhou um ofício ao MGI (Ministério da Gestão e Inovação em Serviços Públicos) pedindo que medidas fossem tomadas para que os aprovados que excedem o número de vagas fossem convocados ainda este ano.

De acordo com a Casa, a falta de funcionários compromete a implementação da reforma tributária. “As novidades introduzidas no cenário econômico tributário brasileiro, encabeçadas pela Reforma Tributária, pelo Arcabouço Fiscal e pelo novo programa de integração da América do Sul, exigirão da Receita Federal uma atuação eficiente e atualizada. Nesse sentido, o fortalecimento da força de trabalho do órgão é pré-requisito para o sucesso dos planos do Governo Federal”, diz trecho do documento.

“Tanto Tony Blair, como Paulo Guedes ou eu, podem realizar um planejamento patrimonial lícito, utilizando estruturas offshore como mecanismo de otimização para a manutenção de investimentos em moeda forte sem que isso incorra em qualquer ilícito — trata-se apenas de uma medida de organização e defesa”

Hugo Menezes*

O noticiário recente apontou que duas figuras do alto escalão do Governo Federal brasileiro, como também o ex-Primeiro-Ministro britânico, Tony Blair, mantinham empresas em paraísos fiscais (apelidadas de offshores), segundo informações obtidas pelo ICIJ – Consórcio Internacional de Jornalistas Investigativos, na Pandora Papers.

A maior investigação da história do jornalismo expôs um sistema jurídico que beneficia os mais ricos e poderosos do mundo em um esquema que beirava a imoralidade em razão de uma (suposta) erosão irregular da base tributária dos países de origem dessas pessoas.

No entanto, fora as questões regulatórias que circundam os cargos daqueles mais midiáticos, o movimento realizado por cidadãos para melhor organizar seu patrimônio e otimizar as alocações no exterior utilizando estruturas societárias lícitas, as quais seus reflexos ao residente fiscal brasileiro são amplamente regulados pela Receita Federal brasileira, bem como pelo nosso Banco Central, são medidas de defesa, que qualquer cidadão brasileiro, está habilitado a fazer sem receios.

O planejamento fiscal, de forma lícita, é a simples adesão do cidadão a uma possibilidade dada pela legislação. Afinal, qual o problema de se filiar ao SIMPLES Nacional e, depois de fazer contas e perceber que seria melhor estar no sistema do Lucro Presumido, mudar o regime para pagar menos imposto? Há uma imoralidade na tentativa de aumentar meus lucros utilizando as medidas disponibilizadas pela legislação?

Veja, a estrutura de uma offshore não entrega um salvo conduto para nunca se pagar imposto. Na verdade, ela ajuda a diferir o momento em que o imposto é devido. Para quem busca diversificar seus ativos por meio de alocações no mercado americano, pode constituir esse tipo de pessoa jurídica e investir, desinvestir, se expor às subidas e descidas do mercado, mas, como residente fiscal brasileiro, não deverá préstimos ao Fisco brasileiro, uma vez que o impacto fiscal acontecerá no âmbito da sua estrutura jurídica no exterior (offshore); ao passo que, caso mantivesse esse mesmo ritmo de investimento em uma simples conta de pessoa física, estaria sujeito aos gatilhos fiscais atrelados a esses movimentos (a se observar os valores e período desses movimentos); sem contar a sujeição às regras americanas de sucessão por morte.

E, importante, como disse, isso não significa que essa renda nunca poderá ser tributada: assim que eu, residente fiscal brasileiro e detentor daquela companhia offshore exemplificada no parágrafo acima, transitar com os valores para a minha pessoa física, por exemplo, caso esteja comprando um imóvel no Brasil e preciso dos valores que estavam investidos em dólar no exterior, deverei observar as regras fiscais para, se necessário, pagar o imposto devido.

No passado, havia muito sigilo, falta de transparência, as ações das companhias offshore eram ao portador, o que dificultava substancialmente identificar o beneficiário final dessas estruturas. Hoje, isso já não existe, os sócios estão nos documentos societários, os bancos que abrem as contas dessas companhias solicitam toda a documentação de constituição e fazem a diligência necessária.

Esse novo mundo se deve, principalmente, ao esforço dos inúmeros documentos da OCDE – Organização para a Cooperação e Desenvolvimento Econômico sobre o tema e suas regras de transparência.

Após a execução de inúmeros planejamentos patrimoniais, observando as regras regulatórias de todas as jurisdições envolvidas, por exemplo, Brasil, Ilhas Virgens Britânicas e EUA, posso afirmar que a regulamentação para abertura de uma companhia offshore requer mais diligências e transparência do que a abertura de uma sociedade limitada no Brasil.

Como disse no início, tanto Tony Blair, como Paulo Guedes ou eu, podem realizar um planejamento patrimonial lícito, utilizando estruturas offshore como mecanismo de otimização para a manutenção de investimentos em moeda forte sem que isso incorra em qualquer ilícito — trata-se apenas de uma medida de organização e defesa.

*Hugo Menezes – Advogado, especialista em recuperação judicial e falências e em preparação, desenvolvimento e treinamento de empresas que buscam se adequar a nova lei.

MInfra informa que estradas estão desbloqueadas e portos operam normalmente

O Boletim do Ministério da Infraestrutura (MInfra) das 16h30 sobre o Porto de Mucuripe (CE), em relação à greve dos caminhoneiros marcada para essa segunda-feira, destaca que a situação está normal, apesar de informações truncadas

Foto: MInfra

O ministério cita vídeos demonstrando suposta paralisação de caminhões com contêineres no Porto de Mucuripe/Fortaleza” divulgados desde a noite de ontem. As imagens apontam grande número de caminhões parados na via que dá acesso ao terminal. “Essa fila observada são caminhões com contêineres que aguardam liberação da Receita devido ao grande fluxo. O Porto opera normalmente sem nenhum tipo de comprometimento à sua operação. A informação foi confirmada pela área de segurança do porto”, reforça o órgão.

O MInfra manteve vigilância cerrada aos atos de protesto. Pela manhã, alguns caminhoneiros que bloqueavam as estradas receberam de agentes da Polícia Federal (PRF) um interdito proibitório (mecanismo processual de defesa para impedir agressões que ameaçam a posse de alguém). O documento obrigava os manifestantes a ficar a, pelo menos, 500 metros de distância das estradas, portos e aeroportos.

Por volta das 5 da manhã, com base em informações do Ministério da Justiça e Segurança Pública por meio da Polícia Rodoviária Federal (PRF), informou que não havia registro de ocorrência de bloqueio parcial ou total em rodovias federais ou pontos logísticos estratégicos. “A PRF identifica três únicos pontos de concentração: às margens da BR-116/RJ (Dutra), na altura da Rodoviária de Barra Mansa/RJ; às margens da BR-101/RJ, na região de Rio Bonito/RJ; e às margens da BR-116/CE, na altura do município de Itaitinga/CE”.

“Não há qualquer retenção ao tráfego e caminhoneiros que desejam seguir viagem não estão sendo abordados. Portos seguem operando dentro da normalidade. A situação no Porto de Santos está controlada e sem aglomerações em seu entorno desde as 2h00. O efetivo da PRF segue em operação nos 26 estados e Distrito Federal. São 29 liminares na Justiça contra bloqueio de rodovias, refinarias e portos contemplando 20 estados”, lembra o MInfra.

Por volta das 9h, também foi informado pelo MInfra que, durante a madrugada, após a dispersão de manifestantes pela Polícia Militar de São Paulo no acesso ao Porto de Santos, foram registrados atos de vandalismo na rodovia que dá acesso ao porto. “Criminosos lançaram pedras em veículos que transitavam e danificaram um carro guincho da concessionária Ecovias”. A Polícia Rodoviária Federal fez a escolta de cerca de 25 caminhões durante a noite, evitando qualquer retenção.

“Desde o início da manhã, não há mais registros de vandalismo e o trânsito flui sem problemas. O porto opera normalmente”, enfatiza. Mas às 12h, o ministério admitiu que restava “apenas um único ponto de concentração no km 276 da BR-116/RJ (Dutra) no município de Barra Mansa. Sem bloqueio e sem abordagem a caminhoneiros que seguem viagem. Portos seguem operando dentro da normalidade. Também não foi registrada ocorrência em centros de distribuição de combustíveis. Movimentação normal”, reitera.

Até a hora de publicação dessa matéria, não recebemos retorno das entidades que chamaram a greve.

Receita orienta sobre restituição de Imposto de Renda cobrado indevidamente nos precatórios

A Receita Federal cumpre decisão do STF que determinou a não incidência de IR em juros de mora sobre rendimentos acumulados recebidos pelo contribuinte. Quem teve valores retidos deve retificar a declaração do IR. Em publicação no Blog do Servidor, especialistas alertam para os prazos do pedido de ressarcimento do desconto indevido a partir de 2016. Quem recebeu em novembro de 2016 tem até o fim do mês para fazer a cobrança ao Leão

Em recente decisão, o Supremo Tribunal Federal (STF) definiu que os juros de mora incidentes em verbas salariais e previdenciárias pagas em atraso têm caráter indenizatório e não acréscimo patrimonial, não compondo a base de cálculo do imposto de renda. “A decisão ocorreu no âmbito do julgamento do Recurso Extraordinário de nº 855091/RS, com repercussão geral”, informa o Fisco. Veja as orientações da Receita:

O que fazer para pedir a restituição de valores retidos a maior

Para que possam ser recuperados os valores retidos a maior quando do recebimento de precatórios, os contribuintes deverão retificar a Declaração de Ajuste Anual de Imposto de Renda relativa ao ano-calendário do recebimento dos rendimentos.

Na retificação, deverão excluir do total do rendimento recebido e oferecido à tributação, a parte relativa aos juros, informando o novo valor do rendimento tributável (sem os juros) na mesma ficha onde foi declarado na declaração anterior (Ficha RRA ou Ficha Rendimentos Sujeitos ao Ajuste Anual), devendo ser mantida a mesma forma de tributação anteriormente selecionada, exclusiva na fonte ou rendimentos sujeitos ao ajuste anual.

O valor relativo aos juros de mora deverá ser informado na Ficha Rendimentos Isentos – Outros, identificando que se trata de juros isentos – decisão do STF Re nº 855.091/RS.

Prazo para pedir a restituição

Importante observar que deve ser respeitado o prazo de 5 (cinco) anos para que a restituição possa ser pleiteada, sendo que a contagem desse prazo depende da opção de forma de tributação escolhida pelo contribuinte na DIRPF, alerta o Fisco.

Para os contribuintes que optaram pela tributação exclusiva na fonte, o prazo é contado a partir da data do recebimento do precatório, data em que foi efetuada a retenção a maior. Já para os contribuintes que optaram por sujeitar os rendimentos ao ajuste anual, o prazo é contado da data da ocorrência do fato gerador, ou seja, do dia 31 de dezembro do respectivo ano-calendário.

Caso o contribuinte tenha efetuado pagamento de imposto de renda na declaração anterior, e o valor do imposto recalculado na declaração retificadora seja menor, a restituição do valor pago a maior deverá ser solicitada por meio do Per/DCOMP Web, disponível no Portal e-CAC. O prazo para o pedido dessa restituição é de 5 (cinco) anos, contados da data da efetivação do pagamento (data de arrecadação).

Acesse:

Declaração retificadora: Como retificar a declaração — Português (Brasil) (www.gov.br)

Download do programa: Download do Programa de Imposto de Renda — Português (Brasil) (www.gov.br)

PerdcompWeb: Obter restituição, ressarcimento ou reembolso de tributos federais — Português (Brasil) (www.gov.br)

Cidadãos, sejam servidores ou beneficiários do INSS, e empresas que receberam precatórios de 2016 para cá terão direito a rever a declaração do Imposto de Renda para o ressarcimento de milhões de reais cobrados indevidamente pela Receita Federal. Mas é importante ficar atento aos prazos

Os valores referentes a 2016, pagos pela União em novembro daquele ano, devem ser cobrados ao Leão até o último dia útil de outubro. O alerta foi divulgado pela Associação Nacional dos Auditores Fiscais da Receita Federal (Unafisco Nacional), com base em decisão do Supremo Tribunal Federal (STF). A fatura pode chegar a R$ 365milhões em benefício do contribuinte, e o dinheiro vem com juros e correção monetária. Para o Supremo Tribunal Federal, os juros de mora incidentes em verbas salariais e previdenciárias pagas em atraso têm caráter indenizatório. Não são acréscimo patrimonial. Ou seja, o Imposto de Renda não deveria ser cobrado.

“Ficou claro que, pelo fato de ser indenização, não há incidência de IR. Então, qualquer contribuinte, servidor ou não, tem o direito de ajuizar uma ação de repetição de indébito, solicitando a restituição. O prazo é de cinco anos”, esclarece Kiko Omena, tributarista e sócio do escritório Veloso de Melo Advogados. “Desse valor que foi pago indevidamente, também correm juros e correção e dele a Receita também não pode cobrar IR”, reforça Kiko Omena.

Mauro Silva, presidente da Unafisco, enfatiza que a decisão do STF se aplica apenas aos juros. E o item que mais incide em juros são precatórios, na maioria, relativos a remuneração. É importante esclarecer, lembra, que a lei tributária determina o prazo de cinco anos, a menos que o contribuinte já tenha uma ação na Justiça cobrando o Fisco. “Nesse caso, tem que aguardar a decisão”, assinala. Para pessoas físicas, basta fazer a retificação da quantia na Declaração do Imposto de Renda de 2017 (ano calendário 2016). “Já as empresas vão precisar usar o formulário de Pedido Eletrônico de Restituição, Ressarcimento ou Reembolso e Declaração de Compensação (PER/Dcomp). O que se tem que ver é se a consideração ou não dos juros de mora como tributável afetou o quanto a empresa ou o cidadão pagou de imposto, relativo àquele valor que recebeu em precatório. Essa é a questão”, assinala Silva.

“Ou seja, o cidadão que recebeu precatório de caráter alimentar (ação judicial sobre salários, pensões e aposentadorias) e pagou IR sobre os juros de mora pode pedir restituição do tributo pago indevidamente”, resume Mauro Silva. No caso do servidor, esse juros assumem uma parcela importante, de pelo menos 30% a 40% do que se recebe em precatórios, diz o presidente da Unafisco. “A União pagou R$ 9,2 bilhões de precatórios federais alimentares em novembro de 2016. Só pelo volume, a Receita Federal pode ter que devolver em torno de R$ 365 milhões”, contabiliza.

A Unafisco Nacional simulou como funciona a incidência do imposto na prática. Um servidor que recebeu R$ 200 mil de precatórios deve ter pago de IR retido na fonte cerca de 3% (R$ 6.000). Porém, grande parte do valor dos precatórios é formado por juros (pode superar os 60%). “O pagador de impostos que se enquadra nessa situação deve abrir a sua declaração do IR 2017 e verificar como está detalhado seu precatório e pedir, no caso do exemplo, os R$ 6 mil de volta”, aponta a entidade. Por meio de nota, a Receita informou que deve publicar na próxima semana uma Instrução Normativa “com as orientações”.

Valores pagos em 2016

De acordo com o Conselho da Justiça Federal (CJF) o valor estimado para o pagamento dos precatórios dos órgãos e entidades da União, em novembro, era de R$ 18,061 bilhões. São pagos, primeiro, os de natureza alimentícia e, em seguida, os de natureza comum (não alimentícia). Os alimentícios, eram de R$ 9,225 bilhões (originados de salários; vencimentos e vantagens dos servidores públicos federais – ativos, inativos e pensionistas; benefícios previdenciários e assistenciais; aposentadorias e pensões). Já os comuns, com soma global de R$ 8,835 bilhões, foram depositados no mês de dezembro de 2016.

Servidores federais aposentados vão levar um susto quando olharem o contracheque de outubro

Aposentados e pensionista, sem aviso prévio e em um momento de crise sanitária, inflação e juros nas alturas, vão receber proventos menores, já em novembro, sem que tenham responsabilidade no assunto. Segundo informações de funcionários públicos federais aposentados, “por um erro” do Ministério da Economia, o desembolso para a previdência terá uma parcela extra que mais que dobra o valor mensal

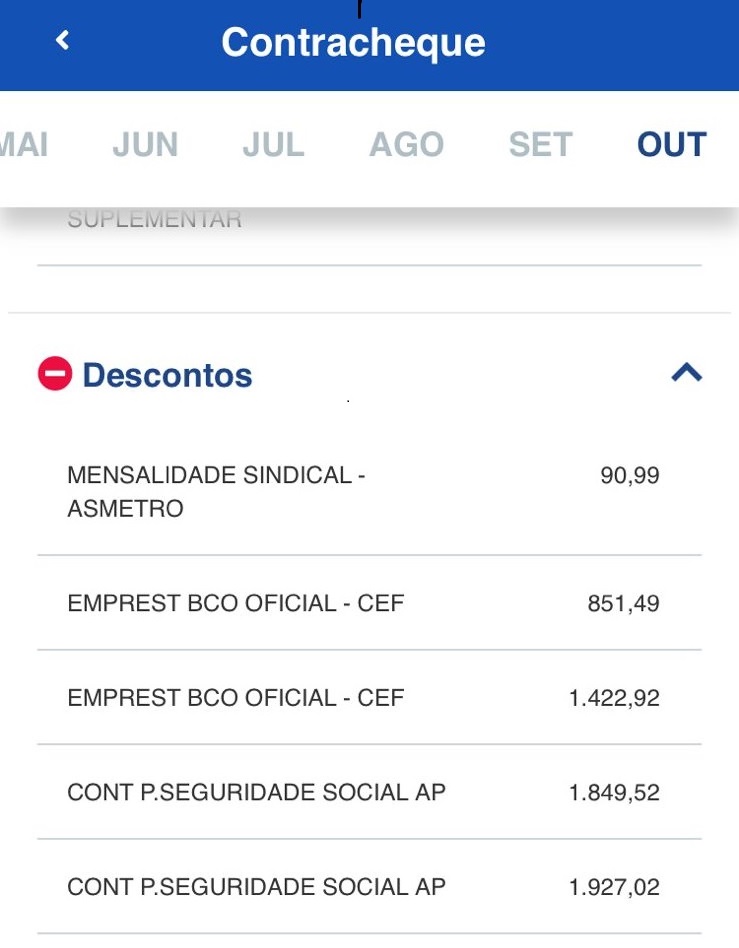

Veja o exemplo do contracheque de um servidor:

Nesse caso, o pagamento mensal habitual, que é de R$ 1.849,52, ganha “um presente” a mais de R$ 1.927,02. O total, supreendentemente, sobre para R$ 3.776,54. Com isso, é importante que todos consultem o mais rapidamente seus olerites. De acordo com o ministério, “dúvidas e esclarecimentos adicionais deverão ser enviados pela Central SIPEC, através do endereço eletrônico abaixo: https://www.gov.br/servidor/pt-br/canais_atendimento/central-sipec”

O comunicado conjunto da Coordenação-Geral de Modernização dos Processos da Folha, do Departamento de Remuneração e Benefícios, da Secretaria de Gestão e Desempenho de Pessoal e da Secretaria Especial de Desburocratização, Gestão e Governo Digital, do Ministério da Economia, tem como data inicial o dia 7 de outubro, mas só foi entregue aos “dirigentes de recursos humanos” dos órgãos nessa segunda-feira (18). A questão é que um equívoco cometido no final de 2019 virá de uma vez só, sem consulta alguma e sem respeito à situação financeira dos interessados.

O órgão, na nota oficial, explica que a “aplicação da anterioridade” foi em consequência de consulta à Receita Federal. E no que exceder o teto do RGPS, a aplicação da fatura deve ser “a partir da data de sua

publicação”. E reforça: “Nesse sentido, será efetuada para a folha de pagamento do mês de OUTUBRO/2021, apuração especial para o recalculo da contribuição previdenciária referente aos meses de novembro e dezembro de 2019 e PSS sobre gratificação natalina de 2019, ou seja, para os citados meses o desconto do PSS será deduzido o Teto Previdenciário e não do DOBRO do teto do RGPS, como foi considerado à época”.

Está em curso um “contrabando” de atribuições do auditor fiscal da Receita Federal

“Colocar mais essa atribuição no pacote de prerrogativas dos servidores do ministério do Trabalho é deixar à sorte milhares de outras pessoas ainda sujeitas a condições humilhantes e semelhantes à escravidão e de crianças submetidas ao trabalho, quando elas deveriam estar nas escolas. A fiscalização do trabalho escravo, do trabalho infantil e de todas as demais violações das leis trabalhistas – uma área sensível, crônica e grave por seu caráter de combate à violação dos direitos humanos – será inevitavelmente desassistida”

Mauro Silva*

Está em curso um “contrabando” de atribuições de carreiras de servidores com potencial para provocar conflitos de competência no recolhimento das contribuições previdenciárias. Aproveitando a publicação da medida provisória 1058, que trata da criação do Ministério do Trabalho e Previdência, foram apresentadas emendas que concedem aos fiscais do Trabalho essa prerrogativa, em repartição vertical com os auditores fiscais da Receita Federal.

O argumento de que esses fiscais “reúnem o conhecimento” necessário para o exame de “contratos de trabalho e o seu confronto com a realidade do ambiente laboral” não conversa com a realidade. A expertise de que se precisa é outra. A análise dos tributos incidentes sobre a folha de pagamentos é complexa e só pode ser exercida por servidor que tenha passado em concurso público para tanto e tenha sido, durante sua jornada profissional, especificamente treinado, sob o risco de comprometer uma das mais importantes receitas da União.

Hoje, as contribuições previdenciárias respondem por quase um terço da arrecadação federal. Tal transferência de atribuições, sem o devido preparo, que é custoso em termos de tempo e fundos públicos, pode produzir obstáculos no lançamento dos créditos, quebrar a eficiente dinâmica na Receita Federal, gerar conflitos internos e aumentar os litígios tributários com os contribuintes.

Além disso, exigiria elevado investimento de recursos públicos para adaptar e estender todo o aparato tecnológico para o novo contingente. Seria uma jornada no sentido oposto ao da eficiência na alocação de recursos públicos.

Os fiscais do trabalho são excelentes no que fazem, mas não foram selecionados para uma atividade de complexidade distinta. Se querem ter essa prerrogativa, é preciso que entrem na fila e passem no próximo concurso público, pois este sempre é montado especificamente para selecionar os melhores para uma determinada função previamente determinada no edital.

Além disso, ao pretender pulverizar essa atribuição, as emendas, por um lado, promovem o congestionamento de uma função já muito bem desempenhada pela Receita Federal e, por outro, provocam um efeito colateral indesejável. A fiscalização do trabalho escravo, do trabalho infantil e de todas as demais violações das leis trabalhistas – uma área sensível, crônica e grave por seu caráter de combate à violação dos direitos humanos – será inevitavelmente desassistida. E não se trata de casos pontuais. Em relação ao trabalho escravo, desde 1995, foram resgatadas – boa parte, graças ao inigualável empenho dos fiscais do trabalho -, mais de 52 mil pessoas submetidas a trabalho forçado, jornada exaustiva, servidão por dívidas ou condições degradante.

Colocar mais essa atribuição no pacote de prerrogativas dos servidores do ministério do Trabalho é deixar à sorte milhares de outras pessoas ainda sujeitas a condições humilhantes e semelhantes à escravidão e de crianças submetidas ao trabalho, quando elas deveriam estar nas escolas. O Sinait, que representa esses servidores, reconheceu às autoridades que sua categoria não tem pernas nem mesmo para as atuais atribuições. É de se supor que acumular mais uma função prejudicaria o desempenho geral dos fiscais do Trabalho com repercussão na fiscalização contra crimes cometidos por empregadores com métodos desumanos de contratação. O país está saturado de problemas de toda ordem. Do que menos precisamos é agravá-los ainda mais.

*Mauro Silva – Auditor fiscal da Receita Federal e presidente da Associação Nacional dos Auditores Fiscais da Receita Federal (Unafisco Nacional)

Contribuintes estão mais ágeis na solução de pendências com o Fisco

Com os avanços que são apresentados anualmente pela Receita Federal do Brasil, é visível que os contribuintes estão solucionando de forma imediata as questões pendentes junto ao Fisco

Sandro Rodrigues*

A RFB recebe informações e declarações das mais diversas fontes, exemplificando: bancos, operados de cartões de crédito, operadoras de planos de saúde, hospitais, cartórios de registro de imóveis, empresas em geral, dentre outras, ou seja, nada escapa aos olhos do Fisco.

Portanto, no momento de ajustar as contas com o Fisco, é necessário muita atenção e transparência, qualquer informação desencontrada com à Receita Federal ensejará em pendência e, por conseguinte a declaração ficará retida no banco de dados da Receita Federal (malha fina).

À vista desse fato, fundamental que o contribuinte ao apresentar a DIRPF acompanhe seu processamento, uma vez que em média em 24 horas poderá saber se ela foi processada ou se há divergência, através acesso ao e-CAC (Centro Virtual de Atendimento) disponível no site da RFB.

Portando, no caso dela não ter sido processada por conta de necessidade de comprovação de documentação, caberá ao contribuinte observar se de fato as pendências constante do relatório do e-CAC são pertinentes, ou seja, deixou de lançar algum rendimento tributável ou ainda lançou um gasto dedutível de forma incorreta ou outra situação que o contribuinte constatou que o registro foi efetuado de forma irregular, então basta fazer a retificação da declaração com as informações adequadas, assim procedendo, passados novamente as 24 horas, volte a confirmar se está tudo resolvido, isto é, se as divergências deixaram de constar no banco de dados do fisco.

Para concluir, pode ocorrer que as incongruências apontadas pela Receita Federal mediante o Centro Virtual de Atendimento não sejam procedentes, situação em que poderá ser resolvida rapidamente pelo contribuinte mediante a apresentação virtual dos documentos comprobatórios pelo DDA (Dossiê Digital de Atendimento) disponível na aba do e-CAC, onde o contribuinte deverá escanear os documentos e enviá-los para a análise do Auditor da Receita Federal, uma vez analisados e validos por ele, igualmente a situação com o Fisco ficará regularizada, sem que o declarante necessite ir pessoalmente ao posto da RFB.

Em síntese, com a redução que vem ocorrendo nos últimos anos de declarações retidas em malha fina, segundo a Receita, 51% dos que receberam comunicados enviaram a retificadora. Desses, 47% regularizaram irregularidades, quer por retificação de dados na DIRPF ou na apresentação virtual de documentos via DDA resolvendo prontamente seus problemas com o órgão fiscal. Importante ressaltar que tais procedimentos deverão ser efetuados antes da intimação ou notificação pela Receita Federal, pois nessas situações a retificação não terá eficácia.

Pelo exposto, observamos o quanto os contribuintes estão muito bem informados e atuando com agilidade para resolver eventuais pendências e suas resoluções.

*Sandro Rodrigues – Contabilista economista e fundador da Attend Assessoria Consultorio S/S

Sinait defende competência de auditores fiscais do Trabalho na fiscalização da folha de pagamento

Em resposta à nota de entidades de auditores fiscais da Receita Federal, publicada no Blog do Servidor, no dia 2 de setembro, o Sinait esclarece sobre sua defesa à MP 1.058/2021, que recriou o Ministério do Trabalho, e destaca que, com base no princípio do uso mais eficiente dos recursos públicos, é legítimo que “os Auditores-Fiscais do Trabalho, que já auditam e fiscalizam a arrecadação do FGTS, sejam autorizados a fazerem o mesmo em relação à Previdência”

“Num país com mais de 14 milhões de desempregados e com uma estagnação preocupante dos indicadores do mercado de trabalho, a volta da “Casa do Trabalhador” gera expectativas de respostas efetivas na direção da garantia e proteção dos direitos trabalhistas e previdenciários”, reforça o Sinait. “A solução seria atribuir aos Auditores-Fiscais do Trabalho a competência de fiscalizar a regularidade no recolhimento de contribuições previdenciárias, em competência concorrente com os Auditores-Fiscais da Receita Federal, sem qualquer prejuízo para as atribuições de ambas as carreiras”, acrescenta.

Veja a nota:

“O Sindicato Nacional dos Auditores-Fiscais do Trabalho – SINAIT, entidade de representação dos servidores integrantes do Sistema Federal de Inspeção do Trabalho, esclarece e informa sobre sua atuação parlamentar na tramitação da Medida Provisória 1058/2021. O instrumento normativo recriou o Ministério do Trabalho, com formação que contempla a Previdência, portanto, como Ministério do Trabalho e Previdência.

De pronto, resta de maneira indubitável a satisfação e recepção esperançosa à recriação de pasta com funções finalísticas dedicadas às políticas de trabalho e renda, combinada com previdência. Num país com mais de 14 milhões de desempregados e com uma estagnação preocupante dos indicadores do mercado de trabalho, a volta da “Casa do Trabalhador” gera expectativas de respostas efetivas na direção da garantia e proteção dos direitos trabalhistas e previdenciários.

O SINAIT tem atuado arduamente na luta pela recuperação da estrutura organizacional da Inspeção do Trabalho, dentro da estrutura do novo ministério. Além disso, tem dedicado atenção aos reiterados pedidos dos trabalhadores por empenho em relação ao recolhimento das contribuições previdenciárias dos segurados empregados do Regime Geral de Previdência Social – RGPS. Essa atuação se apresentou principalmente em debates promovidos pelo SINAIT durante a tramitação da MP 1058/2021.

A questão abordada nessa janela de discussões parlamentares é a possibilidade de garantir maior eficiência ao Estado. Ao deslocar um Auditor-Fiscal do Trabalho para fiscalizar e auditar a folha de pagamento de salários, apurando a regularidade do recolhimento do FGTS, é possível e plausível que também verifique a regularidade, para o mesmo trabalhador, do recolhimento da contribuição previdenciária. Dessa forma, verificando se o desconto da contribuição foi adequadamente repassado aos cofres da Previdência.

Embora o lançamento das contribuições previdenciárias seja competência da Receita Federal, este é impactado pela ação dos Auditores-Fiscais do Trabalho, que reúnem o conhecimento para a análise de contratos de trabalho e o seu confronto com a realidade do ambiente laboral.

O princípio da utilização mais eficiente dos recursos públicos propõe que os Auditores-Fiscais do Trabalho, que já auditam e fiscalizam a arrecadação do FGTS, sejam autorizados a fazerem o mesmo em relação à Previdência. Some-se a isso o elemento do combate à sonegação.

A solução seria atribuir aos Auditores-Fiscais do Trabalho a competência de fiscalizar a regularidade no recolhimento de contribuições previdenciárias, em competência concorrente com os Auditores-Fiscais da Receita Federal, sem qualquer prejuízo para as atribuições de ambas as carreiras. A referida adequação não trará qualquer ônus para a administração e propiciará um real incremento na arrecadação da receita previdenciária, exatamente na linha de reorganização de atividades, otimização dos custos com pessoal e busca de eficiência almejadas pela Administração Pública.

É importante lembrar que as carreiras de Auditoria Fiscal do Trabalho e Auditoria Fiscal da Receita Federal do Brasil são estabelecidas e organizadas pela mesma lei, publicada em 2002, a Lei 10.593 e possuem a mesma tabela remuneratória. Para ambas sempre foi exigido nível superior para o ingresso nos respectivos cargos.

As atividades de fiscalização do trabalho e tributária apresentam complementaridades e são responsáveis pela arrecadação da grande maioria dos tributos federais, que garantem os recursos para investimentos, Previdência Social, habitação, Seguro Desemprego, entre tantos outros benefícios à sociedade e aos trabalhadores. Os Auditores-Fiscais do Trabalho desempenham uma função essencial, cuja atividade exige um largo conhecimento de interpretação e aplicação de toda a legislação protetiva do Estado na relação capital x trabalho, conferindo-lhes poderes insubstituíveis.

O SINAIT acredita que o debate do tema merece seguir adiante, principalmente, por não representar nenhum prejuízo ao Estado, tampouco a nenhuma das carreiras. O Sindicato entende que ganham o Estado, os trabalhadores, o conjunto de servidores que se dedicam a garantir o cumprimento das leis trabalhistas e previdenciárias e, especialmente, a sociedade brasileira.

Bob Machado – Presidente do SINAIT”

Sindifisco e Unafisco repudiam emenda do Sinait à MP 1.058/2021

A queda de braço entre os servidores das carreiras de Estado tem como foco a inserção, no texto da MP, “auditoria e fiscalização das contribuições previdenciárias, do empregado e do empregador, incluindo o lançamento e constituição dos respectivos créditos tributários, entre as competências dos Auditores Fiscais do Trabalho”, informam Sindifisco e Unafisco

“Ressalta-se que a constituição de créditos tributários, abrangidos os relativos às contribuições, é atribuição privativa do cargo de Auditor Fiscal da Receita Federal, nos termos do art. 6º, I, “a” a “f” da Lei 10.593, de 2002. Assim, a notícia sobre a apresentação de dezenas de emendas, com o objetivo de promover um ataque às atribuições dos Auditores Fiscais da Receita Federal, foi recebida com indignação pelas signatárias da presente nota”, dizem os auditores fiscais do Fisco.

Veja a nota:

“São Paulo, 30 de agosto 2021.

NOTA AO FONACATE

NOTA DE REPÚDIO DO SINDIFISCO NACIONAL E DA UNAFISCO NACIONAL À ATUAÇÃO DO SINAIT NA APRESENTAÇÃO DE EMENDAS NA MP 1058/2021

O Sindifisco Nacional — Sindicato Nacional dos Auditores-Fiscais da Receita Federal do Brasil e a Unafisco Nacional — Associação Nacional dos Auditores Fiscais da Receita Federal do Brasil, vêm por meio da presente nota, diante das entidades que compõem o Fonacate, manifestar-se demonstrando repúdio à ação do Sindicato Nacional dos Auditores-Fiscais do Trabalho (Sinait) de apresentação de emendas à MP 1058/2021, que têm como conteúdo o avanço nas atribuições que competem ao cargo de Auditor Fiscal da Receita Federal.

Na tramitação da MP 1058/2021 foram apresentadas 28 emendas com o referido conteúdo. Conforme já apurado junto a assessores de alguns parlamentares signatários das emendas, foi confirmado junto ao vice-presidente da entidade sindical, sr. Carlos Fernando da Silva Filho, que houve atuação institucional do Sinait no patrocínio de algumas destas emendas, que objetivam inserir no texto da Medida Provisória a auditoria e fiscalização das contribuições previdenciárias, do empregado e do empregador, incluindo o lançamento e constituição dos respectivos créditos tributários, entre as competências dos Auditores Fiscais do Trabalho.

Ressalta-se que a constituição de créditos tributários, abrangidos os relativos às contribuições, é atribuição privativa do cargo de Auditor Fiscal da Receita Federal, nos termos do art. 6º, I, “a” a “f” da Lei 10.593, de 2002. Assim, a notícia sobre a apresentação de dezenas de emendas, com o objetivo de promover um ataque às atribuições dos Auditores Fiscais da Receita Federal, foi recebida com indignação pelas signatárias da presente nota.

Deve-se salientar ainda que, em um momento como o atual, de reiterados ataques aos servidores públicos, é essencial que haja união entre as carreiras, de modo que o ataque patrocinado pelo Sinait em nada contribui com a luta dos servidores, além de causar mal-estar e desgaste na relação entre as entidades.

Obviamente que parte das energias e recursos do Sindifisco Nacional e da Unafisco Nacional, que poderia estar sendo investida na defesa dos direitos dos servidores públicos, em geral, e das carreiras exclusivas, em particular, terá que ser direcionada para combater esse ataque.

As entidades reiteram que aguardam o Fonacate — fórum no qual todos os envolvidos têm assento — posicionar-se de forma contundente sobre o tema, visto que a atuação do Sinait viola a finalidade do Fonacate, de promoção de harmonia, coesão e solidariedade entre as entidades que o compõem, conforme preconiza o art. 3º de seu estatuto, in verbis:

Art. 3°. O FONACATE, sem prejuízo da representatividade própria das entidades afiliadas em relação às entidades afiliadas, prevista em seus respectivos estatutos, tem por finalidade:

I – promover a unidade, a harmonia, a coesão e a solidariedade das entidades que o integram, entre si e com o próprio FONACATE;

(…)

Reconhecendo a gravidade do momento atual para todos os servidores públicos e para as carreiras que compõem o Fonacate, em especial, as entidades signatárias desta nota não pretendem, neste momento, propor as consequências referidas no art. 22, inciso IX do estatuto do Fonacate, mas esperam uma clara manifestação deste fórum sobre a violação das finalidades estatutárias.

Por fim, enfatizam que a presente nota se destina a repudiar a atuação institucional da entidade sindical que representa os Auditores Fiscais do Trabalho, nada tendo a ver com a atuação e desempenho da categoria, que exerce com denodo as atribuições legais atualmente em vigor.

Kleber Cabral Mauro José Silva

Presidente do Sindifisco Nacional Presidente da Unafisco Nacional”