Tag: poupança

Para comemorar os 55 anos da maior poupança do trabalhador brasileiro, e chamar a atenção para as perdas e fraudes, o presidente do Instituto Fundo de Garantia do Trabalhador, Mario Avelino, lança no próximo dia 10 de novembro o e-book “Recupere seu dinheiro no Fundo de Garantia”. Ele cita várias situações de prejuízos como confisco do governo, o não depósito por empresas, desaparecimento ou roubo pela ação de quadrilhas e hackers. O livro estará disponível no site www.fundodegarantia.org.br

Mario Avelino alerta o dinheiro o FGTS tem que ser valorizado pelo trabalhador, que deve aprender a tomar conta de sua poupança. O livro mostra detalhadamente as nove principais situações de perdas nestes últimos 55 anos: quem gera as perdas aos trabalhadores; como elas são geradas; como evitar cair nestas situações de perdas; e principalmente como recuperar o dinheiro perdido ou fraudado.

“Não tenho dúvidas em afirmar que, nos últimos 55 anos, o Fundo de Garantia do Tempo de Serviço (FGTS) foi um dos maiores benefícios do trabalhador brasileiro. É um Fundo Social que investe em habitação popular, saneamento básico, infraestrutura urbana e saúde, com um saldo total em 2021 de aproximadamente R$ 570 bilhões. Graças a ele, milhões de famílias têm sua casa própria, tem água e esgoto e uma melhor mobilidade urbana, além de gerar milhões de empregos e ajudar a movimentar a economia do país” diz.

Criado em 1966, inicialmente deu a opção de o trabalhador trocar a estabilidade no emprego após 10 anos de trabalho, por uma poupança, onde mensalmente a empresa ou o empregador doméstico depositam 8% sobre o salário pago no mês (mais horas extras, comissões, além de férias, 13º. salário e rescisão), e que o trabalhador sacará um dia de acordo com 22 situações previstas na Lei, tais como demissão sem justa causa, aposentadoria, compra da casa própria, e muitas outras.

“O Fundo de Garantia do Tempo de Serviço não é desconto em folha de pagamento, é uma poupança privada do trabalhador, que é o seu único dono, e não do governo ou da Caixa Econômica Federal, como muitos acham”, afirma Avelino. O autor chama atenção para o fato de que, nos últimos 55 anos, milhões de trabalhadores foram e continuam sendo prejudicados em seu dinheiro no Fundo de Garantia nas seguintes situações:

1) Atualização monetária para repor as perdas geradas pela inflação. O governo, desde 1999, já deixou de creditar mais de R$ 580 bilhões dos trabalhadores, por meio da Taxa Referencial (TR);

2) Se a empresa não depositar, o governo não garante os depósitos, o que ele faz é cobrar, se não conseguir, o trabalhador é que tem que correr atrás, entrando com uma ação trabalhista. São mais de 230 mil empresas inscritas na dívida ativa da União, devendo mais de R$ 36 bilhões no Fundo de Garantia não depositado;

3) Já houve milhares de contas do Fundo de Garantia sacadas por fraudadores, e se o trabalhador não correr atrás, fica no prejuízo;

4) Milhares de contas do Fundo de Garantia desapareceram em 1992, quando houve a centralização do Fundo na Caixa Econômica Federal;

5 – E muitas outras situações como:

– Os expurgos dosplanos econômicos Bresser, Verão, Collor I e Collor II;

– Empresas que não pagam a multa de 40% em caso de demissão sem justa causa;

– Erros operacionais dos bancos no passado, dentre outras situações.

Segundo Mario Avelino, o objetivo da publicação é fazer com que o trabalhador tenha consciência e a atitude de acompanhar e fiscalizar seu dinheiro do Fundo de Garantia. Caso tenha algum erro, tome uma atitude para recuperar e receber corretamente esse seu direito trabalhista, garantido pela Constituição Federal.

“O melhor fiscal do Fundo de Garantia é o trabalhador, que é o seu único dono”, finaliza.

O Livro “Recupere seu dinheiro no Fundo de Garantia”, editado pela Editora Planeta Azul, será lançado no dia 10 de novembro pela Instituto Fundo de Garantia do Trabalhador com o custo promocional de R$ 9,90 até o final de novembro, dentro das promoções da Black Friday. Após esta data o custo será de R$ 19,90.

Poupança acumula queda do poder aquisitivo pelo 10º mês consecutivo chegando à marca de -6,26%

A prova de que quem investiu na poupança perdeu dinheiro está no estudo da Economatica plataforma de informações financeiras. A poupança acumula queda pelo 10º mês consecutivo, o que significa perda de 6,26%, fato que não era registrado desde outubro de 1991

O poupador vem tendo perdas de poder aquisitivo acumuladas a 12 meses desde o mês de setembro de 2020, vale disser que o baque no bolso, em junho de 2021, é o décimo consecutivo. “Não registrávamos queda de poder aquisitivo em níveis de -6,26% desde o mês de outubro de 1991 quando o poupador perdeu -9,72% em 12 meses”, informa o estudo.

A maior sequência de meses em queda, dentro da amostra, aconteceu entre fevereiro de 2015 e setembro de 2016 com 20 meses de perda em 12 meses, “Tivemos outras duas sequencias de 12 meses seguidos de queda de poder aquisitivo uma primeira entre os meses de novembro de 2002 e outubro de 2003 e outra entre os meses de janeiro de 2013 e dezembro do mesmo ano”, aponta.

A Economatica lembra que, em 2021 até junho, o índice de Small Caps, de BDRs e o Ibovespa tem rentabilidade acima da inflação. Em junho de 2021 o índice de Small Caps foi a melhor opção. O ouro tem o pior desempenho anualizado desde março de 2017. Nos três períodos analisados, o índice de Small Caps foi a melhor opção e o ouro tem o pior desempenho

A inflação medida pelo IPCA no mês de junho é de 0,53%, o acumulado em 12 meses de 8,35% e no ano de 2021 de 3,77%. A rentabilidade da poupança descontada a inflação medida pelo IPCA em 12 meses no mês de junho de 2021 é de -6,26%. “Isso significa que o poupador teve perda de poder aquisitivo”, reitera.

Ouro

A rentabilidade anualizada do ouro descontada a inflação medida pelo IPCA no mês de junho de 2021 é de -16,34% não era registrada uma perda tão expressiva do metal desde março de 2017 quando a queda em 12 meses descontada a inflação foi de -16,70%.

De outubro de 2017 até junho de 2021 o metal só teve rentabilidade anualizadas negativas descontada a inflação medida pelo IPCA em duas oportunidades, em abril de 2021 com queda de -3,13%e em junho de 2021 com queda de -16,34%

Aplicações

No ano de 2021 até junho três índices de bolsa têm valorização acima da inflação medida pelo IPCA. O índice de Small caps com 7,38%, o índice de BDRs com 6,07% e o Ibovespa com valorização acima do IPCA de 2,67%, todas as demais aplicações listadas abaixo têm perda de poder aquisitivo. O ouro registra a maior queda com -14,30% seguido pelo Euro com queda de –10,43% e IFIX com -7,5%

Em 12 meses até junho de 2021 o Índice de Small Caps tem o melhor desempenho com ganho de poder aquisitivo de 28,88% acima do IPCA seguido pelo Ibovespa com 23,12%. O ouro tem a maior perda com -16,34% e o dólar Ptax venda tem o segundo pior desempenho com queda de –15,69%.

No mês de junho de 2021 três índices da amostra tem ganho de poder aquisitivo, o melhor desempenho é do índice de Small Caps com 0,76% seguido pelo IMA-B 5+ (Índice de Títulos públicos com vencimento acima de 5 anos) com 0,30% e o IHFA (Índice de fundos multimercados) com 0,17%. O ouro tem o pior desempenho com queda de -11,54% seguida pelo Euro com perda de poder aquisitivo de -7,87% e dólar Ptax venda com – 4,90%.

Mais da metade dos idosos deixaram de pagar ou pagaram alguma conta com atraso nos últimos meses

Pesquisa CNDL/SPC Brasil revela que diminuição da renda é o principal motivo apontado pelos entrevistados. 42% afirmam que padrão de vida piorou na terceira idade e 49% não tem reserva financeira. As principais contas em atraso destacadas pelos idosos entrevistados foram luz (24%), cartão de crédito (20%), água (17%) e IPTU (15%)

De acordo com levantamento feito em todas as capitais pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), em parceria com a Offer Wise Pesquisas, 54% dos idosos relatam que deixaram de pagar ou pagaram com atraso alguma despesa nos últimos seis meses, um avanço de 17 pontos percentuais com relação à pesquisa de 2018.

A longevidade impõe desafios para a população brasileira, principalmente no que diz respeito à renda e ao sustento familiar. A falta de planejamento financeiro e de preparo para a vida após a aposentadoria impacta diretamente na manutenção do padrão de vida e das contas das famílias, destaca a pesquisa

Entre os principais motivos que impossibilitaram o pagamento ou geraram o atraso das contas estão a diminuição da renda (31%), a falta de planejamento dos gastos (14%) e a redução da renda de algum familiar (10%). As principais contas em atraso destacadas pelos idosos entrevistados foram luz (24%), cartão de crédito (20%), água (17%) e IPTU (15%).

Outro dado preocupante diz respeito à reserva financeira. De acordo com a pesquisa, 49% dos entrevistados relatam que não têm recursos guardados. Somente 39% (sobretudo as classes A e B), têm, sendo que 31% mantêm para imprevistos, 8% para a realização de sonhos e 6% para a aposentadoria.

O levantamento aponta que 63% dos que não têm reservas justificaram que nunca sobrou dinheiro (sobretudo nas classes C/D/E). Outras justificativas foram a pouca sobra de dinheiro e a descrença de poder juntar um bom valor a longo prazo (26%), o gasto da reserva financeira que possuía (19%) e a falta de disciplina para juntar dinheiro (17%).

Entre os que têm uma reserva financeira, 33% estão usando os recursos e 47% não estão utilizando agora, mas já utilizaram em algum momento, enquanto 19% nunca utilizaram.

Na avaliação do presidente da CNDL, José César da Costa, os dados refletem um novo cenário com o aumento da expectativa de vida no Brasil e a dificuldade do brasileiro em se organizar para o futuro.

“Percebe-se, muitas vezes, que os idosos não se prepararam para este momento e os ganhos com a aposentadoria acabam não sendo suficientes para manter o padrão de vida desejado. Para boa parte da população, ainda é um grande desafio manter uma reserva para esse momento da vida onde normalmente a renda cai e os gastos com saúde aumentam”, ressalta.

Maioria dos idosos afirma que padrão de vida piorou na terceira idade

A falta de organização financeira ou a impossibilidade de manter uma reserva econômica para a aposentadoria traz consequências para a manutenção do padrão de vida dos idosos. De acordo com o levantamento, 33% dos entrevistados satisfazem mal ou muito mal as suas necessidades com a renda própria ou familiar, 31% declaram que essa renda é a conta certa e 32% dizem satisfazer bem ou muito bem.

Para 31% dos idosos o padrão de vida está melhor hoje do que quando tinha 40 anos. Porém, 42% consideram que piorou e para 21% está igual.

Entre os principais gastos mensais apontados pelos idosos, 76% mencionaram a alimentação, 71% as contas básicas, 58% remédios, 51% telefonia e 51% TV por assinatura e internet.

“Construir uma reserva financeira é a garantia de que a pessoa terá meios para lidar com os diversos imprevistos que podem surgir no futuro e cuidar bem da saúde, aliás, não somente os idosos, mas independentemente da idade, todos estamos sujeitos a problemas e precisamos ter um dinheiro guardado”, destaca Costa.

Poupança é o principal investimento para a aposentadoria

De acordo com a pesquisa, 37% dos idosos entrevistados citaram os investimentos como forma de preparo para a aposentadoria. Velha conhecida dos brasileiros, a poupança ainda hoje é o mais escolhida (12%). 11% citaram outras modalidades, como fundos, ações e CDBs, por exemplo. Imóveis e previdência privada foram citados por 8% dos idosos entrevistados. Além disso, foram declarados como forma de preparo o INSS (32%) e a abertura do próprio negócio (18%), enquanto 14% dizem não ter se preparado ou não estar se preparando para o futuro.

“Planejar a aposentadoria pensando apenas na renda que virá com o INSS é arriscado no contexto econômico atual do país, especialmente após as mudanças nas regras da Previdência Social. Além disso, o valor médio do benefício concedido raramente é suficiente para cobrir despesas que não estavam previstas. O recomendável é complementar os ganhos da Previdência com um plano privado ou outro tipo de reserva. E quanto mais cedo iniciar, melhor”, orienta o presidente da CNDL.

28% já fizeram empréstimo pessoal ou consignado para familiares ou amigos

O acesso ao crédito, empréstimos e uso de produtos financeiros são fatores que impactam diretamente no orçamento familiar. De acordo com o levantamento, 78% dos idosos declaram que têm conta corrente e 72%, cartão de crédito. Além disso, 52% já têm a chave PIX cadastrada, 47% empréstimo consignado e 41% plano de saúde.

Na pesquisa, 71% dos entrevistados afirmaram que, no último mês, não compraram algo de que não precisavam pela facilidade do crédito, um aumento de 25 pontos percentuais em comparação a 2018. No entanto, 23% adquiriram algo sem necessidade, sobretudo celulares (5%), roupas (5%) e eletrodomésticos (5%).

O levantamento aponta ainda que 28% dos idosos já fizeram empréstimo pessoal ou consignado para familiares ou amigos, sendo que 20% a pedido de terceiros e outros 8% ofereceram o empréstimo em seu nome.

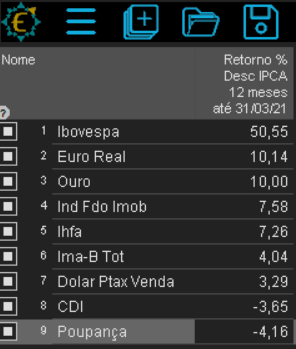

Estudo da Consultoria Economatica aponta que a rentabilidade da poupança em 12 meses até 31 de março de 2021 descontada a inflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA) é de -4,16%. “Significa que o poupador perdeu 4,16% de poder aquisitivo caso tenha colocado seus recursos na poupança em 31 de março de 2020”, explica Einar Rivero, gerente de Relacionamento Institucional da Economática

Março é o sétimo mês consecutivo de perda anual da poupança.

Aplicações

O melhor desempenho em 12 meses descontada a inflação medida pelo IPCA é o do Ibovespa (índice que mede o desempenho das principais ações da bolsa de valores brasileira, B3), com valorização de 50%. “Devemos lembrar que no dia 23 de março de 2020 o Ibovespa atingiu o fundo do poço desde o início da pandemia pelo Covid”, destaca Rivero.

O Euro e Ouro tem rentabilidade maior que 10%

O CDI e Poupança em 12 meses tem rentabilidade negativa com -3,65% e 4,16% respectivamente

A prova de vida anual é obrigatória para os beneficiários do INSS. Com o procedimento digital, aposentados e pensionistas não precisarão mais ir a uma agência bancária. A princípio, explica o INSS, aproximadamente 500 mil pessoas serão convidadas a fazer o teste digital, a partir de 20 de agosto. No Distrito Federal, serão 8.127 desse total. Mas fique atento: o número que enviará o SMS é o 280-41. Qualquer mensagem que não tenha esse número deve ser desconsiderada

O Instituto Nacional do Seguro Social (INSS) acaba de divulgar que vai iniciar a primeira etapa do projeto-piloto da prova de vida por biometria facial a partir do dia 20 de agosto. A inciativa é em parceria com a Secretaria de Governo Digital (SGD) do Ministério da Economia e com a Dataprev. Os primeiros contatos com os segurados começam nos próximos dias, por meio de mensagens enviadas pelo Meu INSS, Central 135 e e-mail.

De acordo com o INSS, a biometria facial terá como base os dados do Departamento Nacional de Trânsito (Denatran) e do Tribunal Superior Eleitoral (TSE). “Serão selecionados, portanto, segurados que tenham carteira de motorista e título de eleitor”, destaca o órgão.

Nessa etapa, como se trata de um projeto-piloto de prova de vida por biometria, o INSS, a Secretaria de Governo Digital (SGD) e a Dataprev farão os ajustes necessários para que o procedimento digital tenha total segurança, posteriormente, para todos os beneficiários.

“É importante destacar que o beneficiário que participar do piloto e realizar a prova de vida por biometria terá o procedimento efetivado, ou seja, não é um teste. A fé de vida valerá e o segurado não precisará se deslocar até uma agência bancária para o processo”, explica o INSS.

A prova de vida é obrigatória para os segurados do INSS que recebem o benefício em conta-corrente, conta poupança ou cartão magnético. Anualmente, os segurados devem comprovar que estão vivos, como forma de dar mais segurança ao próprio cidadão e ao Estado, evitando fraudes e pagamentos indevidos de benefícios.

Entenda como vai funcionar:

Como será?

A prova de vida digital será feita por reconhecimento facial, com o uso da câmara do celular do cidadão, por meio do aplicativo do Meu INSS e do aplicativo do Governo Digital (Meu gov.br) que vai indicar se, de fato, trata-se da pessoa cujo CPF foi informado no cadastramento do INSS.

É importante destacar que, como se trata de um piloto, o ícone para a prova de vida digital estará disponível no aplicativo do Meu INSS apenas para os beneficiários selecionados e não para todos. Dessa forma, quem receber contato do INSS para participar do projeto terá acesso exclusivo ao serviço.

Como é atualmente

Suspensa de março até setembro deste ano devido à pandemia, a prova de vida é obrigatória para os segurados do INSS que recebem seu benefício por meio de conta-corrente, conta poupança ou cartão magnético. Anualmente, os segurados devem comprovar que estão vivos, como forma de dar mais segurança ao próprio cidadão e ao Estado brasileiro, evitando fraudes e pagamentos indevidos de benefícios.

A comprovação costuma ser feita na instituição bancária em que o segurado recebe seu benefício. Atualmente, o procedimento de prova de vida é presencial, bastando o beneficiário apresentar um documento de identificação com foto (carteira de identidade, carteira de trabalho, carteira nacional de habilitação e outros). Em algumas instituições bancárias, esse procedimento já pode ser feito por meio da tecnologia de biometria direto nos terminais de autoatendimento.

O INSS divulgou também um passo a passo, com perguntas e respostas

1- Como será realizada a prova de vida por biometria?

Com o uso do aplicativo do Governo Digital (Meu gov.br) o segurado enviará uma foto e será feito o reconhecimento facial por meio de: 1) prova de vivacidade; e 2) prova de identidade. Após essas duas etapas, o aplicativo indica se aquela pessoa é de fato a pessoa do CPF informado no cadastramento.

A prova de vivacidade é da seguinte forma: o cidadão é orientado pelo aplicativo Meu gov.br a centralizar o rosto, virar o rosto para a direita, fechar os olhos, sorrir, virar novamente o rosto e fazer a captura da biometria através de foto. Seguindo esses passos, é possível confirmar a vivacidade do cidadão.

A prova de identidade é efetuada da seguinte maneira: caso a biometria do cidadão a ser validada seja do TSE, será necessário informar o número do título de eleitor e, caso a biometria seja do Denatran, será necessária a Data de Emissão da Carteira de Habilitação.

2- Todos os segurados terão que fazer a prova de vida por biometria?

Nesta primeira etapa de testes, o projeto será feito com o cerca de 300 mil beneficiários de todo o país. O INSS entrará em contato por telefone, SMS e e-mail, convidado o beneficiário a participar do projeto.

3- Como o segurado pode ter certeza de que está sendo contatado pelo INSS?

O número que enviará o SMS é o 280-41. Por isso é importante ficar atento. Qualquer mensagem sobre prova de vida que não tenha esse número deve ser desconsiderada, pois não foi enviada pelo INSS. Caso o cidadão que tenha sido notificado tenha alguma dúvida, ele poderá ligar no 135, o telefone oficial do INSS para ter mais informações.

4- A prova de vida presencial continua?

Importante destacar que a suspensão do pagamento por falta da prova de vida, atualmente, está suspensa devido a pandemia do Coronavírus. Este novo projeto, ressaltamos, visa dar mais comodidade e segurança ao cidadão, reduzindo a necessidade de deslocamentos para o serviço. Caso o cidadão não tenha acesso à internet e um smartphone, a prova de vida continuará sendo nas agências bancárias.

5- A prova de vida digital do projeto-piloto terá validade ou será apenas um teste?

Sim, a prova de vida terá validade e, após o beneficiário finalizar o processo, não precisará se deslocar até uma agência bancária, conforme é feito anualmente.

6- A partir de quando a prova de vida por biometria vai valer para todos os segurados?

A partir dos resultados do piloto, o INSS, em conjunto com a SGD e a Dataprev, avaliarão e farão aprimoramentos, para que o projeto possa ser expandido para todos os beneficiários.

7- O INSS vai disponibilizar para todos os beneficiários a prova de vida digital ainda este ano? Caso não, há previsão?

Sim, a expectativa é que este serviço esteja disponível para todos os beneficiários ainda neste ano, mas dependerá dos resultados do projeto-piloto.

8- Quando a prova de vida digital for implementada, acabará a prova de vida presencial?

Importante destacar que a prova de vida atualmente está suspensa e esse novo projeto tem o objetivo de dar mais comodidade e segurança ao cidadão, reduzindo a necessidade de deslocamentos para o serviço. Caso o cidadão não tenha acesso à internet e um smartphone, a prova de vida seguirá nas agências bancárias.

9 – Quando implementada para todos, como deve proceder para fazer a prova de vida anual o beneficiário que não tem acesso à internet?

Caso o cidadão não tenha acesso à internet e um smartphone, a prova de vida continuará nas agências bancárias. A prova de vida digital é uma alternativa importante e segura para que o beneficiário não precise se deslocar até uma agência bancária para realizar o procedimento anual.

10- A base de dados do governo federal usada para a prova de vida digital é grande o suficiente para fazer a prova de vida de todo os beneficiários?

Para este piloto, o INSS trabalhará com a base de dado do Denatran e do TSE.

11– Existe um modelo de celular indicado para que possa fazer o reconhecimento facial?

É necessário que o beneficiário tenha um smartphone com câmera frontal, para que a biometria facial seja feita.

12. Por que foi necessário usar dois aplicativos para o procedimento da prova de vida?

Os dois aplicativos de governo já existiam, então, a solução mais rápida para a população a ser beneficiada foi integrá-los e solucionar a questão do deslocamento de aposentados para a prova de vida. A previsão é que, a partir dessa experiência com a prova de vida, o Meu gov.br integre novos serviços de diversas áreas de governo.

Funpresp-Jud dá curso EAD sobre Noções Básicas de Investimentos

A Funpresp-Jud (fundação de previdência complementar do Judiciário federal) abriu nova turma para o curso de Ensino a Distância (EAD) “Noções Básicas de Investimentos”. As inscrições vão até sexta-feira, 15 de maio, pelo site http://ead.funprespjud.com.br

A atividade é gratuita e autoinstrucional,com carga-horária de 30 horas. O curso valerá como adicional de qualificação (AQ). A iniciativa tem como objetivo contribuir no processo de aprendizagem contínua dos membros e servidores do Poder Judiciário da União, do Ministério Público da União (MPU) e do Conselho Nacional do Ministério Público (CNMP).

“O curso será boa oportunidade para que os participantes do plano de benefícios da Funpresp-Jud entendam melhor como os seus recursos são investidos pela Fundação. Serão cinco módulos distribuídos entre conteúdo e exercícios. Dentre os assuntos abordados, estarão: Política de Investimentos, Diretrizes para Investimentos, Gestão de Riscos e Plano de Trabalho de Investimentos”, informa a instituição.

Todos os meses, a Funpresp-Jud divulga em seu site um quadro comparativo de rentabilidade do Plano de Benefícios JusMP-Prev (PB), do Plano de Gestão Administrativa (PGA), do CDI e da poupança; Relatório de Investimentos; Painel de Investimentos; além dos relatórios dos Fundos Exclusivos. A Política de Investimentos também está publicada nessa área. O curso EAD poderá ajudar os alunos na melhor compreensão e análise dos relatórios.

Sobre a Funpresp-Jud

A Fundação de Previdência Complementar do Servidor Público Federal do Poder Judiciário (Funpresp-Jud) foi criada pela Resolução STF nº 496, de 25/10/2012, com a finalidade de administrar e executar planos de benefícios de caráter previdenciário para os membros e os servidores públicos titulares de cargo efetivo do Poder Judiciário da União, do Ministério Público da União e do Conselho Nacional do Ministério Público. É uma entidade fechada, sem fins lucrativos e com autonomia administrativa, financeira e gerencial, nos termos da Lei nº 12.618, de 30/4/2012.

Centrus lança novo plano para família de servidores ativos e aposentados do BC

A Fundação Banco Central de Previdência Privada (Centrus) informa que prepara as últimas providências para um novo plano, a ser lançado no segundo trimestre de 2020. O CentrusPrev+ permitirá estender a cobertura previdenciária da Fundação aos familiares dos servidores ativos, aposentados e pensionistas do Banco Central. A fundação administra cerca de R$ 7 bilhões de patrimônio, com sucessivos superávits

O CentrusPrev+ foi aprovado pela Superintendência Nacional de Previdência Complementar (Previc), no início do ano, tendo como instituidores as associações de aposentados do Banco Central e a própria Centrus, com a cobertura previdenciária às famílias dos aposentados e pensionistas que participem das associações de aposentados do BC, e também dos atuais participantes e assistidos dos planos administrados pela Fundação.

O diretor-presidente da Centrus, Altamir Lopes, destacou a importância da aprovação da do CentrusPrev+ para os servidores do BC e para a Fundação. “Entendemos como fundamental estender aos familiares da comunidade Banco Central a possibilidade de formar poupança de longo prazo com a solidez e a credibilidade que a Centrus alcançou no segmento de previdência ao longo de 40 anos. Essa ação, também, contribui para a perenidade da Fundação. ”

Participação

Para assegurar a participação do familiar no plano, é preciso que o titular tenha vínculo com a Centrus ou com uma das associações de aposentados, de acordo com as regras vigentes. Os participantes e assistidos dos planos administrados pela Centrus poderão inscrever cônjuge, companheiro (a) e dependentes econômicos. Já os servidores inativos da autarquia poderão se filiar a uma das associações de aposentados e fazer a adesão de seus familiares.

“Além de oferecer condições comuns a outros planos de benefícios, de que são exemplos a cobertura de riscos, nos casos de invalidez e morte, a portabilidade de recursos de PGBL e a dedução das contribuições da base de cálculo do Imposto de Renda, até o limite de 12% dos rendimentos tributáveis, o CentrusPrev+ oferece outras vantagens, próprias dos planos instituídos, tais como a faculdade de o participante definir o valor, a periodicidade de suas contribuições e a data da aposentadoria. Além do mais, a taxa de administração é mais competitiva que as cobradas pela previdência aberta, já que a Centrus é uma entidade sem fins lucrativos”, explica a entidade.

A Centrus, segundo os administradores, é uma das mais sólidas instituições de previdência complementar do país. Atualmente, administra cerca de R$ 7 bilhões de patrimônio, com sucessivos superávits em seus planos de benefício definido.

Investimentos financeiros dos brasileiros totalizam R$ 3,3 trilhões em 2019

De acordo com a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), o crescimento das aplicações das pessoas físicas é o maior desde 2015 e teve alta de 12% na comparação com 2018, foi impulsionado pela valorização dos ativos de renda variável

Os investimentos dos brasileiros chegaram a R$ 3,3 trilhões em 2019. O crescimento é o maior desde 2015 e 12% superior ao ano anterior, de acordo com relatório da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), que consolida as aplicações de 83 milhões de contas dos segmentos de varejo e de private das instituições financeiras. O varejo – segmento dividido entre tradicional e alta renda – acumula R$ 1,9 trilhão, com crescimento de 6,8%, enquanto o private totaliza R$ 1,3 trilhão, evolução de 20,9%.

“Com o cenário macroeconômico estável, a retomada da atividade econômica e as consecutivas quedas da taxa de juros, os ativos de renda variável tiveram ótimo desempenho. Eles impulsionaram os resultados da indústria de investimentos, principalmente no private”, explica José Ramos Rocha Neto, presidente do Fórum de Distribuição da Anbima.

Entre os produtos preferidos pelos investidores do private (engloba clientes com, no mínimo, R$ 3 milhões aplicados em ativos financeiros) estão os fundos multimercados (R$ 415 bilhões) e de ações (R$ 104 bilhões), as ações puras (R$ 224 bilhões) e os fundos imobiliários (R$ 16 bilhões), que mesclam renda fixa e variável. Juntos, eles representam 56,9% da carteira do segmento e registraram avanços de 22,8%, 58,1%, 52,1% e 42,1%, respectivamente, influenciados, principalmente, pela alta de 31,6% do Ibovespa em 2019. A previdência registrou crescimento de 20,5%.

Os clientes de varejo mantiveram a preferência pela caderneta de poupança (R$ 783,2 bilhões). O crescimento de 7,2% deste produto foi impulsionado pelos saques dos Fundos de Garantia do Tempo de Serviço (FGTS) em 2019 que caíram automaticamente na conta poupança dos clientes, impactando o varejo tradicional. Na sequência, aparecem os fundos de investimento com crescimento de 10% e total de R$ 655,3 bilhões. Os fundos de ações cresceram 158,6% e os fundos imobiliários subiram 135,9%.“O investidor conservador começa pela poupança, pula para o CDB e o passo seguinte é o fundo de investimento, que conta com um gestor treinado para escolher os melhores papéis. É um movimento natural quando o cliente é bem assessorado”, afirma Rocha. Na lanterna, estão os títulos e valores mobiliários com alta de 2,6%, totalizando R$ 517,7 bilhões.

O varejo alta renda se destaca com a maior alocação de ativos de renda variável e menor fatia de produtos considerados conservadores: apenas 12,5% dos recursos está alocado na poupança, enquanto as ações saltaram de 3,4%, em 2015, para 7,2%, em 2019, totalizando R$ 84,3 bilhões. “Apesar da carteira do investidor do varejo permanecer conservadora, há um movimento claro de maior tomada de risco, mesmo que ainda com pequenos volumes”, afirma Rocha.

Saldo por região

O Sudeste permanece com o maior volume e o maior número de contas do país, tanto no varejo quanto no private. A região concentra R$ 1,2 trilhão de investimentos no varejo e 42,8 mil contas. O estado de São Paulo representa, sozinho, 39,1% de todos os investimentos dos brasileiros. Na sequência, aparecem a região Sul, com R$ 336,3 bilhões em investimento e 12,8 milhões de contas; o Nordeste, com R$ 215 bilhões e 16,5 mil contas; o Centro-Oeste, com R$ 118,1 bilhões e 6,3 milhões de contas; e o Norte, com R$ 422 bilhões e 4,1 milhões contas.

No private, mais de 120 mil contas somam patrimônio de R$ 1 trilhão no Sudeste. As demais regiões se dividem em: 15,6 mil contas no Sul (R$ 177,4 bilhões), 8,8 mil contas no Nordeste (R$ 63,9 bilhões); 7,2 mil contas no Centro-Oeste (R$ 32,5 bilhões), e 1,1 mil contas no Norte (R$ 8 bilhões).

Associação alerta sobre riscos embutidos nas mudanças no cheque especial

O ano começa com uma importante mudança no mundo financeiro relacionada ao estabelecimento de limites nas taxas de juros do cheque especial, que passa a valer na segunda-feira (6). Os juros caem dos cerca de 300% para 151,8% ao ano. Mas a partir de 1º de junho, os bancos estão autorizadas a cobrar tarifa de quem tem limite do cheque especial maior que R$ 500 por mês

Se anteriormente os juros do cheque especial eram acima de 300% ao ano, agora os bancos não podem cobrar taxas superiores a 8% ao mês, o equivalente a 151,8% ao ano – uma redução significativa nos valores. Contudo, para o presidente da Associação Brasileira de Educadores Financeiros, (Abefin), Reinaldo Domingos, na realidade, mesmo com a mudança, as taxas continuam abusivas, “Se pensarmos que a poupança rende cerca de 0,3% ao mês e que os melhores investimentos dificilmente chegam ao 1%, esses valores são absurdos. Extremamente altos ainda”.

Reinaldo Domingos relata que existe ainda um outro problema nessa história: a partir de 1º de junho, as instituições bancárias estão autorizadas a cobrar uma tarifa de quem tem limite do cheque especial maior que R$ 500 por mês. O valor equivale a 0,25% do que exceder R$ 500. Assim, uma pessoa com limite de R$ 20,5 mil, pagará 0,25% sobre R$ 20 mil desse limite, ou seja R$ 50 ao mês e R$ 600 ao ano.

Ponto importante é que muitas instituições bancárias já anunciaram que não irão cobrar esse valor e existem grupos que entraram com ações contrárias a essa modificação. “Minha orientação sobre esse tema é que essa linha de crédito deve ser evitada. Os correntistas devem procurar os bancos em busca de reduzir o valor de limite do cheque especial ou mesmo eliminar, pois esse sempre foi uma grande armadilha. Para as famílias que já incorporaram esse valor aos salários mensais, chegou a hora de uma operação de guerra, evitando assim essa situação, pois o risco é muito grande. O caminho é buscar a educação financeira já nos primeiros meses de 2020. Priorizar a educação financeira comportamental e iniciar a poupar para criar reservas estratégicas que mudem de vez a relação com os juros, fazendo desse um aliado e não um inimigo”, avalia Reinaldo Domingos.

Ele complementa que como poupar não é a realidade para a maioria dos brasileiros, mas sim o endividamento, é possível buscar junto aos bancos linhas que cobram muito menos do que esse valor, como é o caso do crédito consignado. “Mas, reforço, mesmo nessas linhas o risco do efeito bola de neve é muito grande. Assim, antes de buscar por créditos é importante implantar na vida das pessoas a educação financeira”, finaliza o presidente da Abefin.

Anbima – Investimentos dos brasileiros em produtos financeiros crescem 8,4% até setembro

De acordo com a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), as aplicações totalizam R$ 3,1 trilhões nos segmentos de varejo e de private. O varejo alta renda avançou 14,3%, o private, 13,3%. O varejo tradicional teve recuo de 2,6%

O volume aplicado pelas pessoas físicas em produtos financeiros subiu 8,4% na comparação de setembro de 2019 com dezembro de 2018, totalizando R$ 3,1 trilhões. É o que mostram os dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima). A soma representa as aplicações de mais de 79 milhões de contas dos segmentos de varejo e de private das instituições do país.

O resultado foi impulsionado pelo varejo alta renda, com 14,3% de crescimento, e pelo private, com 13,3%. O varejo tradicional teve recuo de 2,6% – a queda está associada, parcialmente, ao reenquadramento de clientes feito por muitas instituições, o que resultou na migração de investidores do varejo tradicional para o de alta renda. Vale lembrar que a segmentação dos clientes entre essas categorias fica a critério de cada instituição.

“Os resultados do trimestre mostram o movimento que temos visto há um tempo: investidores mais confiantes em experimentar, cada vez mais, aplicações de maior risco. Esse cenário não é privilégio apenas do private. No varejo, mesmo no tradicional, os investimentos em ações, fundos de ações e multimercados têm crescido significativamente”, afirma José Ramos Rocha Neto, presidente do Fórum de Distribuição da Anbima.

No varejo, os fundos foram os produtos que tiveram maior crescimento, com 9,1%. As classes de multimercados e de ações se destacaram, com variações de 23,8% e 80,4%, respectivamente. Os fundos imobiliários, que mesclam renda fixa e renda variável, tiveram alta de 69% e as ações de 39,8%. Os produtos mais conservadores, como a poupança e o CDB (Certificado de Depósito Bancário), registraram desempenhos inferiores na comparação com o ano anterior. Enquanto o CDB teve recuo de 0,1%, a poupança cresceu apenas 3,2%. “O resultado da caderneta foi impulsionado pela liberação do saque do FGTS (Fundo de Garantia do Tempo de Serviço), que vai direto para a poupança”, explica Rocha.

No private (que engloba os clientes com, no mínimo, R$ 3 milhões aplicados em ativos financeiros), as ações tiveram o melhor resultado no ano, com alta de 27,3%. Na sequência, estão os fundos de investimento, com evolução de 14,5%. As classes de fundos ações e imobiliários se destacaram, com variações de 31,3% e 29,2%, respectivamente. A previdência aberta cresceu 15%, enquanto os ativos de renda fixa perderam força: registraram apenas 1,8% de crescimento. Neste montante estão títulos públicos (-3,6%), CDB (1,2%), LCI (-10,6%), LCA (4,0%), entre outros.

“O volume financeiro do private teve um crescimento maior que o de 2018, com variação de 7,8%, em 2018, e 13,3%, em 2019. Enquanto o ano anterior foi marcado por incertezas comuns por conta das eleições presidenciais, os resultados atuais mostram a retomada da economia”, explica Rocha.

Confira as estatísticas completas de varejo e de private.

Sobre a Anbima

A Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) representa mais de 250 instituições de diversos segmentos. Dentre seus associados, estão bancos comerciais, múltiplos e de investimento, asset managements, corretoras, distribuidoras de valores mobiliários e consultores de investimento. Ao longo de sua história, a Associação construiu um modelo de atuação inovador, exercendo atividades de representação dos interesses do setor; de regulação e supervisão voluntária e privada de seus mercados; de oferta de produtos e serviços que contribuam para o crescimento sustentável dos mercados financeiro e de capitais; e de educação para profissionais de mercado, investidores e sociedade em geral.