Tag: empréstimos

1,8 milhão de MEIs poderão ser inscritos na dívida ativa do governo.

Dados da Receita Federal apontam que o total de microempreendedores individuais (MEI) com débitos chega a 4,4 milhões. Hora de ajustes de contas, para evitar cobrança judicial e se livrar de juros e correção monetária. Prazo termina em 31 de agosto

Tanto o pagamento ou parcelamento das dívidas podem ser feitos diretamente no Portal do Simples Nacional e o app do MEI permite a emissão da guia para pagamento de débito. O microempreendedor que não regularizar a situação, ate´31 de agosto, terça-feira próxima, será inscrito na dívida ativa e obrado judicialmente, com juros e outros encargos. Além de sofrer outras penalidades como deixar de ser segurado do INSS – perder direitos tais como aposentadoria, auxílio doença, dentre outros; ter seu Cadastro Nacional da Pessoa Jurídica (CNPJ) cancelado; ser excluído dos regimes Simples Nacional e Simei pela Receita Federal, Estados e municípios; ter dificuldade na obtenção de financiamentos e empréstimos.

Para evitar transtornos, explica Elvira de Carvalho, consultora tributária da King Contabilidade, o MEI pode consultar seus débitos pelo site do Simples Nacional, buscando o PGMEI (versão completa). É preciso ter certificado digital ou código de acesso, e selecionar a opção “Consulta Extrato/Pendências > Consulta Pendências no Simei”. Esta opção também permite a geração do DAS para pagamento. Esse documento também pode ser emitido pelo app MEI, que está disponível para celulares Android ou iOS. Lembrando que é necessário pagar a primeira parcela até 31/08/2021.

Fique atento

A partir de setembro, o Fisco vai encaminhar os débitos à dívida ativa. As dívidas previdenciárias (INSS) e tributos federais são encaminhadas para a Procuradoria-Geral da Fazenda Nacional (PGFN), responsável por fazer a inscrição em dívida ativa da União. Há acréscimo de 20% a título de encargos.

As dívidas relativas a tributos municipais (ISS) e estaduais (ICMS) serão transferidas para o municípios ou estado, para inscrição na dívida ativa daquele ente. Os acréscimos de encargos variam de acordo com a legislação de cada local.

“É necessário reconhecer que governo está oferecendo uma ótima oportunidade para os microeempreendedores Individuais, não basta apenas se formalizar. É necessário manter o negócio de forma saudável. Afinal, pensar em crescimento sem estar em dia com as obrigações tributárias transforma o sonho em pesadelo”, comenta Elvira de Carvalho, consultora tributária da King Contabilidade.

Foto: Portal Contábeis

Seis em cada dez consumidores sofreram algum tipo de fraude financeira nos últimos 12 meses,

Levantamento de CNDL/SPC Brasil indica crescimento de 28% na incidência de fraudes em comparação com 2019. Prejuízo aos internautas é de R$ 2,7 bilhões. Pagar e não receber o produto é a ocorrência mais comum 41%) e também e aquisição de produtos ou serviços diferentes das informações especificadas pelo vendedor (41%), além de clonagem de cartão de crédito ou débito (24%)

A pandemia da covid-19 representou uma verdadeira transformação nos hábitos de consumo da população. Com as medidas de restrição de funcionamento dos estabelecimentos comerciais e também de circulação das pessoas nas ruas, a população se viu obrigada a buscar os meios digitais para realizar boa parte de suas compras.

Com o crescimento das compras online, houve também um importante aumento nas fraudes pela internet no Brasil. De acordo com pesquisa realizada pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), em parceria com o Sebrae, 59% dos internautas sofreram algum tipo de fraude financeira no Brasil nos últimos 12 meses, o que representa aproximadamente 16,7 milhões de brasileiros lesados. Um crescimento de 28% em relação à pesquisa de 2019. De acordo com o levantamento, 51% das vítimas são mulheres, 49% são homens e 56% pertencem à classe C contra 44% na classe A/B.

Considerando o ranking das fraudes investigadas, estão entre as 5 principais apontadas pelos entrevistados: não receber por um produto ou serviço que comprou (41%), aquisição de produtos ou serviços que veio diferente das informações especificadas pelo vendedor (41%), clonagem de cartão de crédito ou débito (24%), golpes por meio de ligação, e-mail, SMS ou WhatsApp informando que a vítima tinha direito a receber um dinheiro, e para conseguir a quantia, deveria fornecer dados pessoais e bancários, além do pagamento de honorários (17%) e pagamento de falsa cobrança por meio de depósito, boleto falsificado ou adulterado (15%).

Entre os internautas que caíram nesse tipo de golpe, as cobranças mais citadas vieram, supostamente, de lojas e empresas (44%); de bancos e financeiras (26%); de serviços de TV por assinatura e/ou internet (24%); e de telefonia fixa ou móvel (9%). Até mesmo contas básicas foram citadas, como as de luz (6%) e água (3%).

Segurança

Na avaliação do presidente da CNDL, José Cesar da Costa, é importante que consumidores, empresas e poder público se unam por um debate mais amplo e por medidas que tragam mais segurança para a população.

“O estudo mostra que a perda de documentos e o fornecimento inadvertido de dados, sobretudo através de atualizações cadastrais, e-mail, mensagens instantâneas ou chamadas telefônicas, são alguns dos fatores que antecederam o golpe e podem ter sido a porta de entrada dos criminosos. Entendendo que o processo de digitalização dos serviços financeiros é irreversível, e que traz consigo um grande potencial econômico, o propósito do estudo é ensejar a conscientização dos consumidores e empresários, e mobilizar o debate público sobre o assunto”, destaca Costa.

Eletrônicos e vestuário lideram a lista de itens não recebidos. Marketplace é principal canal de venda fraudulenta

De acordo com a pesquisa, 39% dos entrevistados que compraram algum item e não receberam mencionaram ter feito o pagamento por cartão de crédito e 28% apontaram que a empresa era de fachada em site ou perfil de rede social falso, criada apenas com o intuito de aplicar o golpe. Um quinto dos que tiveram esse problema (21%) ainda mencionaram o extravio do produto, sem que a empresa responsável fizesse a reposição.

A respeito do local onde as compras foram realizadas, 40% mencionaram sites de lojas que vendem produtos diversos (os chamados marketplaces). Vale destacar que esse percentual recuou 26 pontos percentuais na comparação com 2019 (67%). Já os sites de lojas específicas foram citados por 28% dos entrevistados, seguidos de perfis de empresa em rede social (23%).

Na listagem dos produtos não recebidos, os eletrônicos mantiveram o destaque já observado em 2019. Esses produtos foram citados por 30%. Roupas, sapatos e acessórios foram citados por 25% dos entrevistados, cosméticos e perfumaria por 14% e os eletrodomésticos por 12%.

O valor perdido com os produtos não recebidos chegou a R$ 140, em média, sendo que para 46% ficou abaixo de R$ 100; 6% citaram fraudes com produtos acima de R$ 800.

Falso agenciamento de empregos é o principal serviço contratado, mas não realizado

Em tempos de interesse crescente pelo tema dos investimentos e de surgimento de novos ativos, como as criptomoedas, 14% foram vitimados com a perda de dinheiro em investimentos fraudulentos, como golpe das ações ou fundo de aposentadoria e esquemas de pirâmide financeira.

De acordo com a pesquisa, 13% dos entrevistados relataram que o seu nome foi usado para a compra de itens ou contratação de serviços por terceiros, a partir de documentos falsos, perdidos ou roubados. Para aqueles que foram surpreendidos com a contratação de produtos em seu nome, as linhas de telefone celular foram o tipo de contratação mais citado, destacada por 27% dos entrevistados.

A contratação de internet registrou queda de 10 pontos percentuais no número de citações na comparação com 2019, passando de 29% para 19% em 2021. O serviço de TV por assinatura foi mencionado por 15%. Também houve contratação de crédito no nome dos entrevistados: empréstimos, crediário e financiamentos foram citados por, respectivamente, 13%, 11% e 7% dos que sofreram esse tipo de fraude.

A clonagem do número de celular e da conta de WhatsApp para solicitar dinheiro aos parentes e amigos das vítimas foi mencionada por 11%. Outros 11% relatam transações financeiras como saques, pagamentos ou transferências na conta bancária sem a autorização.

Da mesma forma que alguns bens não chegaram aos compradores, alguns serviços pagos não foram realizados: 12% mencionaram esse tipo de fraude. Entre esses consumidores, a ocorrência que mais se destacou foi o falso agenciamento de emprego, citado por 26%. Em seguida, aparecem os serviços de limpeza de nome sujo (23%) e de renegociação de dívida (17%). Agências de viagem e promotores de festa foram citados por, respectivamente, 11% e 9%.

“Em tempos de crise, o desemprego aumenta e o endividamento das famílias sobe, fazendo com que aumente também a procura por serviços de recolocação profissional e de renegociação de dívidas, que se destacaram na pesquisa entre os serviços contratados, mas não realizados. É importante que o consumidor fique atento a promessas fora do “normal”, sempre buscando informações sobre as empresas contratadas. No caso de renegociação de dívidas, o ideal é que se busque sempre os canais oficiais e procurar negociar diretamente com o credor, que tem todo o interesse de receber”, destaca o presidente da CNDL.

Aviso de mensagens para atualização ou confirmação de conta de e-mails ou redes sociais (28%), instalação de softwares desconhecidos no computador/celular (16%) e perda documentos pessoais (13%) são os fatos que mais antecederam as fraudes ocorridas.

Entre os que sofreram algum prejuízo financeiro por conta da fraude, considerando os custos incorridos para a resolução do problema e as perdas ocasionadas pela própria fraude, o valor médio do prejuízo foi de R$ 512,4, sendo que 20% mencionaram um valor acima de R$ 800. Com esses valores, estima-se que o prejuízo decorrente de fraudes financeiras sofridas no universo dos internautas brasileiros chegou a R$ 2,7 bilhões, incluídos os gastos na busca de reparação do problema.

De acordo a pesquisa, 65% conseguiram recuperar ao menos uma parte do que perdeu, sendo que 43% recuperaram todo o valor. Esse percentual cresceu 11 pontos percentuais na comparação com o observado em 2019 (32%).

Depois da fraude: 29% ainda não solucionaram o problema. 19% dos internautas ficaram com o nome sujo

Uma vez ocorrida a fraude, 27% conseguiram resolver o problema em menos de um mês, enquanto 24% levaram entre 1 mês e seis meses para resolver a situação. Além desses, 7% resolveram num prazo entre 7 a 12 meses, e 29% ainda não conseguiram resolver.

A pesquisa ainda aponta que 29% não tomaram nenhuma medida para solucionar o caso. Entre os principais motivos para a inércia, esses consumidores citam a baixa expectativa de que conseguiriam resolver o problema (45%); o fato de não saberem como fazê-lo (29%); e a escolha de não ter mais preocupações com o assunto (19%).

Por outro lado, as principais medidas para solucionar a fraude foram o contato com o banco e administradora de cartão (27%); a negociação com a empresa, pessoa ou instituição financeira para reaver valores ou reparar danos (18%); a abertura de boletim de ocorrência na polícia (16%). A procura de órgão de defesa do consumidor foi citada por 12%.

Entre as maiores dificuldades enfrentadas para solucionar o problema, a mais citada pelas vítimas de fraude foi a perda de tempo, lembrada por 45%. Em seguida, apareceram a burocracia para mostrar que a vítima estava com a razão (27%); a perda de dinheiro (26%); e a falta de conhecimento sobre quem poderia resolver o caso (20%).

Não bastasse a perda de dinheiro, alguns ainda tiveram que lidar com o constrangimento de ficar com o nome sujo em razão da fraude. Segundo a pesquisa, 19% dos internautas vítimas de fraude foram incluídos nos cadastros de devedores, sendo que 12% conseguiram resolver e 7% ainda permanecem com restrição no nome.

Os danos também são emocionais: 47% relataram ter sofrido stress por causa da fraude. Além disso, 15% citaram a perda de tempo; 14% mencionaram ajustes no orçamento para cobrir os prejuízos e 11% relataram depressão, ansiedade e outros problemas psicológicos, além da dificuldade para conseguir crédito (10%).

9 em cada 10 consumidores têm dificuldade para se proteger de fraudes

Mesmo com o aumento de alertas e de maior acesso a informações de segurança para que se evite cair em fraudes, 92% dos consumidores admitem dificuldades para se proteger contra esse tipo de crime, sendo as principais: saber se um site é confiável para transações financeiras (49%), saber identificar a veracidade de boletos (40%), não enviar dados bancários ou pessoais por e-mail, SMS ou WhatsApp (35%) e não compartilhar dados pessoais nas redes sociais (34%).

De acordo com o levantamento, 62% dos entrevistados se consideram uma pessoa mais preparada para evitar esse tipo de crime após ter sofrido uma fraude e 91% adotaram algum tipo de medida para evitar novas fraudes, sendo as principais: não responder a e-mails ou telefonemas que solicitam informações pessoais e financeiras (39%), não abrir mensagens de pessoas desconhecidas ou suspeitas (37%), fazer compras somente em locais confiáveis (37%) e não compartilhar dados pessoais nas redes sociais (36%).

Ministério da Economia habilita nove empresas a dar empréstimos a fornecedores

Edital de credenciamento de instituições financeiras permanecerá aberto por tempo indeterminado. Atualmente, há cerca de R$ 56 bilhões em contratos ativos no governo federal e demais entes que do sistema Comprasnet. Esses contratos poderão receber a antecipação de crédito por meio do AntecipaGov. Daquele total, cerca de R$ 12 bilhões estão distribuídos entre 6 mil empresas com capital social de até R$ 5 milhões.

As empresas que irão participar do AntecipaGov já foram habilitadas e devem estar credenciadas nas próximas semanas pelo Ministério da Economia (ME). São nove no total: duas gestoras plataformas, que congregam, cada uma, dezenas de instituições; as outras sete são instituições financeiras que se credenciaram diretamente. O AntecipaGov é um programa que permite a fornecedores do governo utilizarem seus contratos administrativos como garantia para fazer empréstimos e financiamentos nas instituições credenciadas pelo ME.

Significa que fornecedores do governo federal, estados e municípios agora podem usar os contratos administrativos como garantia para fazer empréstimos e financiamentos em instituições credenciadas pelo ministério. Até o momento, as empresas que vendem bens ou prestam serviços para o governo recebem pagamento após a comprovação das faturas e a prestação do serviço ou a entrega do bem, o que pode demorar até 30 dias a contar desse ateste.

Com a nova medida, essas empresas poderão apresentar a instituições financeiras o contrato firmado com a administração pública e solicitar a antecipação do crédito. O banco antecipará o pagamento para o fornecedor, com uma taxa de desconto. Quando o pagamento for feito, o dinheiro será enviado pelo governo ao banco.

Para que seja concluído o credenciamento, as nove instituições cujo resultado da habilitação foi publicado no Diário Oficial da União (DOU) desta terça-feira (20) precisam assinar termo de adesão ao programa. As instituições poderão fazer a antecipação de até 70% dos recebíveis previstos em contrato. O credenciamento das instituições financeiras é fundamental para que todas as partes envolvidas tenham segurança jurídica nessa transação. Outras empresas que tiverem interesse podem enviar a documentação conforme o edital, que seguirá aberto por tempo indeterminado. As empresas habilitadas até o momento são:

1. Antecipa Plataforma de Intermediações de Recebíveis & Créditos S/A – CNPJ: 26.644.812/0001-63

2. Broadfactor Sistema e Apoio Administrativo Ltda – CNPJ: 13.995.981/0001-04

3. HSCM Sociedade de Crédito ao Microempreendedor e a Empresa de Pequeno Porte Ltda. – CNPJ 07.693.858/0001-28,

4. Socred S/A – Sociedade de Crédito ao Microempreendedor e a Empresa de Pequeno Porte – CNPJ: 09.210.106/0001-94,

5. UPP Sociedade de Empréstimo entre Pessoas S/A – CNPJ: 35.977.097/0001-71,

6. Banco Daycoval S/A -CNPJ 62.232.889/0001-90,

7. Banco Sofisa S/A – CNPJ 60.889.128/0001-80,

8. Banco Industrial do Brasil S/A – CNPJ: 31.895.683/0001-16

9. Siccob Crédito – Cooperativa de Economia e Crédito Mútuo dos Servidores do Poder Executivo Federal, dos Servidores da Secretaria de Saúde e dos Trabalhadores em Ensino do Distrito Federal Ltda. – CNPJ: 00.694.877/0001-20.

As instituições poderão fazer a antecipação de até 70% dos recebíveis previstos em contrato. O credenciamento das instituições financeiras é fundamental para que todas as partes envolvidas tenham segurança jurídica nessa transação.

MP do governo amplia margem de crédito consignado para beneficiários do INSS

O comprometimento das aposentadorias e pensões pode chegar, com a medida, a 40%. De acordo com o Ministério da Economia, a intenção é “aumentar a oferta de crédito em momento de emergência”, até 31 de dezembro

Atualmente, aposentados e pensionistas do INSS podem requerer empréstimos consignados que comprometam até 35% do valor do benefício (5% para uso de cartão de crédito na modalidade saque). Com a ampliação, os empréstimos poderão comprometer até 40% do valor do benefício (5% para uso de cartão de crédito na modalidade saque).

“Medida Provisória, editada pelo presidente da República, Jair Bolsonaro, facilita concessão de crédito consignado para beneficiários do Instituto Nacional do Seguro Social (INSS) em empréstimos concedidos até 31 de dezembro de 2020. O objetivo é possibilitar que potenciais endividados tenham acesso a empréstimos consignados com juros menores”, destaca a Casa Civil da Presidência da República.

Movimento Acorda Sociedade defende suspensão temporária do pagamento dos empréstimos consignados

Entidades de diversos segmentos da sociedade civil organizada brasileira se reuniram no Movimento Acorda Sociedade (MAS) em favor do projeto (PL 1328/2020) que trata da suspensão temporária por 120 dias dos empréstimos consignados de aposentados e pensionistas do INSS e dos servidores e empregados públicos e do setor privado

As entidades desenvolveram uma plataforma para envio de e-mails aos parlamentares e com interface para as redes sociais dos parlamentares. Na plataforma, o movimento explica que pede o voto do parlamentar a favor do PL 1328/2019 “para evitar a depressão econômica”, por meio da suspensão por 120 dias dos empréstimos consignados”.

“Trata-se de um esforço de sociedade. As entidades estão mobilizadas para enfrentar o poderoso lobby dos bancos. E conclamam todos para participar da Campanha Nacional #AprovarSemAlterar”, informa Clodoaldo Nery Júnior, coordenador do MAS.

Exmo Sr. Presidente da Câmara dos Deputados – Deputado Rodrigo Maia

Dezenas de milhões de aposentados e pensionistas do INSS e seus dependentes, trabalhadores Públicos e da Iniciativa Privada – através das Entidades e Youtubers dos canais aqui elencados e tantos outros organismos e cidadãos que se somam, solicitam seu apoio para colocar em pauta o PL 1328/2020.

O MAS enviou uma carta ao presidente da Câmara, Rodrigo Maia (DEM-RJ). Veja o documento:

“Construa, Senhor Presidente, um acordo com o Colégio de Líderes para sua necessária e imediata aprovação, sem alterações.

Tal medida beneficiará cerca de 30 milhões de famílias atingidas pela crise econômica e possibilitará:

(1) Injetar liquidez na economia, ora em recessão, e, ainda;

(2) Permitir segurar a queda da arrecadação tributária, além de;

(3) Assegurar fôlego e reorganização financeira para as famílias atingidas pela crise que ocasionou impacto na queda da renda familiar, pelo desemprego de seus entes.

Brasil, 29 de junho de 2020

Assinam Brasileiros e Organizações Sociais

MAS – Movimento Acorda Sociedade

CONACATE – Confed. Nac das Carreiras e Atividades Típicas de Estado

COBAP – Confed Brasileira de Aposentados, Pensionistas e Idosos

MOSAP – Movimento Nac Serv Públicos Aposentados e Pensionistas

FST – Fórum Sindical dos Trabalhadores

CNSP – Confederação Nacional dos Servidores Públicos

CSPB – Confederação dos Servidores Públicos do Brasil – CSPB

CSPM – Confederação Nacional dos Servidores Municipais

COBRAPOL- Confederação Brasileira dos Trabalhadores Policiais Civis

CANAIS DO YOUTUBE

Milton Dantunes

Dr. Sandro Gonçalves

João da Financeira

Felipe Brito Oficial “

Assejus defende suspensão de pagamento de empréstimos consignados durante pandemia

A Associação dos Servidores da Justiça do Distrito Federal (Assejus) enviou, hoje, ofício ao presidente da Câmara dos Deputados, Rodrigo Maia (DEM-RJ), solicitando a aprovação do regime de urgência ao Projeto de Lei (PL) nº 987/2020, de autoria do deputado federal José Guimarães (PT/CE). Com a crise da Covid-19, explica a entidade, milhares de famílias estão sendo mantidas por funcionários públicos

A proposta suspende, inicialmente por três meses, descontos nos vencimentos, subsídios, soldos, salários, remunerações ou benefícios de valores referentes a empréstimos consignados contratados por servidores públicos, pensionistas, empregados e aposentados durante a pandemia do novo coronavírus. “Já são quase 17 mil mortes no Brasil, terceiro país no mundo com o maior número de casos confirmados da doença, atrás apenas dos Estados Unidos e da Rússia”, lembra a Assejus.

A entidade lembra que o texto se alinha a outros projetos em andamento para enfrentamento aos efeitos sanitários, sociais e econômicos em função da Covid-19, como o Decreto Legislativo nº 6/2020, que reconheceu o estado de calamidade pública, com efeitos até 31 de dezembro de 2020, e a Lei nº 13.979/2020, sobre as medidas para enfrentamento de saúde pública de importância internacional.

O confinamento de trabalhadores dos chamados serviços não essenciais e aposentados – orientação das autoridades de saúde – tem reflexos na economia, pois afeta diretamente os hábitos de consumo da população. “Além disso, dados do IBGE apontam que o Brasil terminou primeiro trimestre de 2020 com 1,2 milhão de pessoas a mais na fila do desemprego. Dessa maneira, milhares de famílias passam a ser mantidas por servidores e servidoras do funcionalismo público”, reforça a Assejus.

“O texto não tem como objetivo anistiar o pagamento dos empréstimos consignados contraídos por trabalhadores e aposentados, mas suspender a cobrança pelo período de três meses, prorrogáveis até que cessem as medidas emergenciais de enfrentamento a Covid-19 no Brasil”, destaca.

A Assejus enviou, também, ofício a diversas instituições financeiras com semelhante objetivo de suspensão temporária dos descontos dos empréstimos consignados contratados por associados e associadas. “A entidade entende a urgência dessa demanda, pois além da situação imposta pelo avanço do novo coronavírus no país, servidores e servidoras têm enfrentado a estagnação de seu poder de compra, perdas salariais e o aumento da contribuição previdenciária”, reitera.

O Plano mais Brasil, apresentado na terça-feira pelo governo, animou o mercado, ao mesmo tempo em que causou mais insegurança entre servidores públicos e de estatais

Para a maioria do funcionalismo, o Executivo quer uma carta branca para decidir sozinho como e quando apertar o cinto, sem o aval do Congresso. Analistas de contas públicas discordam. Na análise deles, a intenção, ao contrário, é mostrar com clareza a dimensão e a urgência do ajuste das contas públicas, a partir de mecanismos seguros que evitem, no futuro, uma profusão de novos projetos emergenciais de contenção de gastos.

O mecanismo mais discutido no chamado “Estado de emergência fiscal” foi o gatilho. No pacote, o governo define regras que serão automaticamente acionadas em algumas condições. Tão logo o Congresso autorize o desenquadramento da regra de ouro (mudança na Constituição para permitir que se endivide para pagar gastos do funcionamento da máquina pública), o Executivo federal quer ter a prerrogativa de limar imediatamente qualquer gasto com servidor, quando constatar que operações de créditos (empréstimos) superaram a despesa de capital (investimentos).

O mesmo instrumento será automático para Estados, municípios e Distrito Federal, quando a despesa corrente (o desembolso) ultrapassar 95% da receita corrente (a arrecadação). Quando isso acontecer, será possível a todos os entes reduzir jornada de trabalho, com desconto proporcional de salários, em no máximo 25%; não criar, não corrigir ou até suspender pagamento, retroativo ou futuro, de despesa com pessoal, como vantagem, auxílio, bônus, abono, verbas de representação ou outro benefício a servidores ou dependentes; além de deixar de criar cargo ou emprego; de reestruturar carreiras; de admitir ou contratar; e de fazer concurso público.

Sem promoção

Quem esperava promoção funcional, se as contas não forem ajustadas, não terá progressão por pelo menos dois anos. Com exceção de juízes, membros do MP, serviço exterior, policiais e outros, desde que a progressão altere a atribuição (ex.: de cabo para sargento). Somente com os federais, o governo vai economizar R$ 50 bilhões, em 10 anos, afirmou Jeferson Bittencourt, diretor de Programa da Secretaria Especial de Fazenda, do Ministério da Economia. No primeiro ano, sem progressões e com redução de até 25% da jornada, o desembolso do Tesouro Nacional cai em R$ 12 bilhões – R$ 2 bilhões de progressões e R$ 10 bilhões com a jornada menor.

Segundo Antônio Augusto Queiroz, analista, consultor político e sócio-diretor da Queiroz Assessoria em Relações Institucionais e Governamentais, o servidor pode se preparar para ficar indeterminadamente sem reajuste salarial, sem promoção e sem correção de benefícios. “Se o gasto continuar fora do limite estabelecido na PEC, não haverá limitação de tempo. A rigor, hoje, se a proposta estivesse em vigor, o pacote seria acionado. O gatilho começa a vigorar com base no segundo mês do ano anterior. Ou seja, se o governo declarou que gasta mais do que arrecada há seis anos, não tenho dúvida que a regra é permanente”, afirmou.

E não somente na União, governadores de 12 Estados, com despesas de pessoal acima de 60% da receita corrente líquida, também estariam de mãos atadas. Entre eles, Minas Gerais, Rio de Janeiro, Rio Grande do Sul, Mato Grosso do Sul, Goiás, Tocantins, Mato Grosso, Acre, Piauí, Maranhão, Pernambuco e Rio Grande do Norte. “O Plano mais Brasil apenas reduz despesa com servidor e com projetos sociais. Para o funcionalismo, o efeito é imediato. Mas a parte que corta ou reduz subsídios para empresas somente entra em vigor em 2026”, assinalou Queiroz.

Gatilho necessário

O especialista em contas públicas Gil Castello Branco, secretário-geral da Associação Contas Abertas, afirmou que todas as medidas do Plano mais Brasil são positivas, embora sujeitas a muitas resistências em todas os Poderes e esferas. O gatilho que evita o aumento dos gastos, para ele, é fundamental. Ele lembrou que o Brasil tem três importantes leis (Lei de Responsabilidade Fiscal (LRF), lei de teto dos gastos e lei da regra de ouro) e nenhuma delas impedia de verdade o aumento das despesas.

“Todas tinham brechas. Ou algum mecanismo de fuga ou se passa por cima da legislação, se o Congresso autorizar. Alguma coisa tinha que ser feita. A economia brasileira está na UTI. Essa nova ideia da PEC não chega exatamente a ser uma carta branca. Vai ter que passar pelo Congresso primeiro”, lembrou Castello Branco. O que o Executivo quer é bem mais amplo. “É botar um bode na sala, com a pergunta, tanto para o Legislativo quanto para o Judiciário: agora é para valer, vamos levar a sério o ajuste fiscal e o futuro do país, ou vamos deixar o Brasil quebrar à mercê de interesses corporativos?”, questionou o secretário-geral da Contas Abertas.

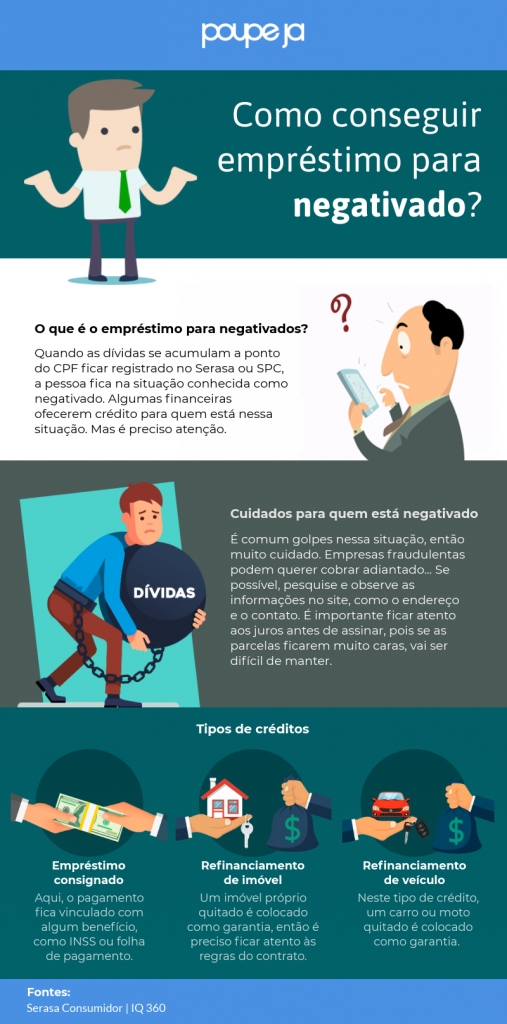

Empréstimos para negativados – Cuidado para não cair em armadilhas

- Empréstimo consignado – Aqui, o pagamento fica vinculado com algum benefício, como INSS ou folha de pagamento.

- Refinanciamento de imóvel – Um imóvel próprio quitado é colocado como garantia, então é preciso ficar atento às regras do contrato.

- Refinanciamento de veículo – Neste tipo de crédito, um carro ou moto quitado é colocado como garantia.

Pacotes de ofertas incluem empréstimos, cartão de crédito, conta corrente e investimentos. Até o fim do mês de outubro, servidores públicos contarão com vantagens e benefícios em crédito e investimentos, anunciou a Caixa

De acordo com o banco, os pacotes de ofertas incluem condições especiais em crédito consignado, Crédito Direto Caixa com taxas diferenciadas para quem trouxer o salário para a Caixa, isenção de anuidade e bonificação extra de pontos para cartão de crédito, isenção de cesta de serviços por até um ano na conta corrente e Fundos de Investimento Caixa com aplicação inicial reduzida.

Para contratação do CDC, conforme relacionamento, a taxa pode chegar a 3,15% ao mês. para quem recebe salário no banco. No cartão de crédito, a primeira anuidade será gratuita nas variantes Visa, Master e Elo, além de desconto vitalício de 50% nas demais anuidades nas variantes do cartão Elo. Já em fundos de investimentos, foi estabelecida redução de 50% no valor da aplicação inicial no Caixa FIC Investidor Renda Fixa LP e no Caixa FIC Personal Renda Fixa. A Caixa também tem condições diferenciadas para contratação de seguros de vida, de automóveis e residenciais, além de consórcios, previdência e capitalização.

Segundo o superintendente de Estratégia de Clientes da Caixa, Jeyson Cordeiro, a Caixa oferece uma boa relação custo benefício para este público, com atendimento personalizado, ampla rede de atendimento e taxas ainda melhores para quem optar por receber seu salário no banco. “Essa ação tem como objetivo reafirmar a posição da Caixa como o banco do servidor público, que é um nicho de clientes estratégico para nós, com foco no relacionamento de longo prazo”, afirma.

Na página Semana do Servidor, é possível consultar todos os benefícios e produtos durante a semana de comemoração ao Dia do Servidor Público, dia 28 de outubro. No próprio portal, o cliente pode solicitar o contato de um gerente da Caixa para mais informações sobre as condições.

Proteste alerta consumidor sobre os altos juros do empréstimo do crédito pessoal

Juros exorbitantes podem ultrapassar 700% ao ano dependendo da instituição financeira contratada. A associação aconselha que, antes de pedir um empréstimo, o consumidor pesquise opções de startups financeiras on-line, as condições de pagamento, e os juros praticados e tente negociar as taxas de juros com o banco onde já é correntista

A Proteste, associação de consumidores, coletou, em junho de 2018, informações sobre os onze principais estabelecimentos financeiros do país que oferecem linhas de crédito pessoal para avaliar todas as alternativas possíveis e encontrar a melhor para cada necessidade. São elas: Lendico, Banrisul, Banco do Brasil, Caixa, Bradesco, Santander, Itau, Ibi Financeira, BV Financeira, Simplic e Losango

As linhas de crédito pessoal se diferenciam dos automóveis ou bens, pois não precisam de um objetivo específico e ao oferecer maior risco por não estarem atreladas a bens, tem juros maiores. Assim, a instituição, após aprovar a solicitação libera o montante que pode ser pago em até 60 meses. Vale ressaltar que, quanto maior for o prazo, mais altos serão os juros a pagar. Por isso, antes de solicitar o serviço, é preciso saber quais são as alternativas: bancos, financeiras e também consultas na internet.

Antes de fazer

O crédito é liberado de acordo com a movimentação da conta corrente do cliente e de sua renda. A associação aconselha que, antes de pedir um empréstimo, o consumidor pesquise opções de startups financeiras on-line, as condições de pagamento, e os juros praticados e tente negociar as taxas de juros com o banco onde já é correntista.

Se ainda assim o consumidor optar pelo crédito on-line, a opção que mais oferece benefícios são as fintechs, pequenas startups financeiras. Os aplicativos e sites que tem se tornado uma opção simples de contratar e geralmente com taxas menores. Por terem estruturas enxutas, além de aderirem a processos mais dinâmicos que as instituições mais tradicionais, conseguem oferecer taxas mais baixas e com mais agilidade.

Para saber como cada uma das financeiras funciona, a Proteste, simulou dois cenários, com desdobramentos distintos. No primeiro, foi definido um empréstimo de R$ 3 mil, parcelado em 12 e 18 vezes. Utilizando essas duas mesmas opções de parcelas, também foram simulados créditos de R$ 6 mil. Isso porque foram encontradas enormes variações.

Para uma quantia de R$ 3 mil em 12 vezes, por exemplo, o Custo Efetivo Total (CET) pode variar de 32,25% a.a. com a Lendico, até mais de 745% a.a., no caso da financeira Losango.

Isso demonstra que, pedidos feitos diretamente a financeiras são perigosos por conta dos juros do mercado, hoje considerados os mais altos. Nos bancos, os limites podem chegar a 200% a.a., já nas financeiras a margem pode superar 700%, nos mesmos 12 meses.

Na Losango, que pratica juros de até 745% ao ano, um empréstimo de R$ 3 mil, ao ser parcelado em 18 vezes, representa a soma de R$ 9.795,96. Ou seja, o valor é triplicado devido as elevadas de juros cobradas.

A realidade dos juros exorbitantes não muda nas linhas de crédito de R$ 6 mil, em 12 vezes. Foram constatadas CETs entre 40,36% a.a. com a Lendico, e 745% a.a., pela Losango. Porém, nesta mesma instituição, com 745,19% de CET, o Banco Central divulga taxas de 177,21% a.a.

O Banco Central divulgou um CET mínimo de 50,48% a.a, nesses estabelecimentos, mas o estudo verificou 75,87% a.a. (Banrisul) como a menor taxa disponibilizada pelos bancos participantes da avaliação.

Por isso, a escolha certa da Proteste é a Lendico. Indicada por disponibilizar as menores taxas de juros entre as instituições pesquisadas. No caso, CET de 2,36% ao mês (32,25% ao ano) para empréstimos de R$ 3.000 em 12 vezes e CET de 2,87% ao mês (40,36% ao ano). Além disso, possui flexibilidade quanto às parcelas, oferecendo 6, 12, 18, 24, 30 ou 36 meses.

Outra recomendação para quem necessita do empréstimo, é antecipar o pagamento das parcelas. Isso diminui o montante a ser pago com juros e dá a segurança de que as cobranças por qualquer outro encargo sejam proibidas.

Para ter acesso ao estudo completo, basta acessar o site: www.proteste.org.br