Tag: empréstimo

Mais da metade dos idosos deixaram de pagar ou pagaram alguma conta com atraso nos últimos meses

Pesquisa CNDL/SPC Brasil revela que diminuição da renda é o principal motivo apontado pelos entrevistados. 42% afirmam que padrão de vida piorou na terceira idade e 49% não tem reserva financeira. As principais contas em atraso destacadas pelos idosos entrevistados foram luz (24%), cartão de crédito (20%), água (17%) e IPTU (15%)

De acordo com levantamento feito em todas as capitais pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), em parceria com a Offer Wise Pesquisas, 54% dos idosos relatam que deixaram de pagar ou pagaram com atraso alguma despesa nos últimos seis meses, um avanço de 17 pontos percentuais com relação à pesquisa de 2018.

A longevidade impõe desafios para a população brasileira, principalmente no que diz respeito à renda e ao sustento familiar. A falta de planejamento financeiro e de preparo para a vida após a aposentadoria impacta diretamente na manutenção do padrão de vida e das contas das famílias, destaca a pesquisa

Entre os principais motivos que impossibilitaram o pagamento ou geraram o atraso das contas estão a diminuição da renda (31%), a falta de planejamento dos gastos (14%) e a redução da renda de algum familiar (10%). As principais contas em atraso destacadas pelos idosos entrevistados foram luz (24%), cartão de crédito (20%), água (17%) e IPTU (15%).

Outro dado preocupante diz respeito à reserva financeira. De acordo com a pesquisa, 49% dos entrevistados relatam que não têm recursos guardados. Somente 39% (sobretudo as classes A e B), têm, sendo que 31% mantêm para imprevistos, 8% para a realização de sonhos e 6% para a aposentadoria.

O levantamento aponta que 63% dos que não têm reservas justificaram que nunca sobrou dinheiro (sobretudo nas classes C/D/E). Outras justificativas foram a pouca sobra de dinheiro e a descrença de poder juntar um bom valor a longo prazo (26%), o gasto da reserva financeira que possuía (19%) e a falta de disciplina para juntar dinheiro (17%).

Entre os que têm uma reserva financeira, 33% estão usando os recursos e 47% não estão utilizando agora, mas já utilizaram em algum momento, enquanto 19% nunca utilizaram.

Na avaliação do presidente da CNDL, José César da Costa, os dados refletem um novo cenário com o aumento da expectativa de vida no Brasil e a dificuldade do brasileiro em se organizar para o futuro.

“Percebe-se, muitas vezes, que os idosos não se prepararam para este momento e os ganhos com a aposentadoria acabam não sendo suficientes para manter o padrão de vida desejado. Para boa parte da população, ainda é um grande desafio manter uma reserva para esse momento da vida onde normalmente a renda cai e os gastos com saúde aumentam”, ressalta.

Maioria dos idosos afirma que padrão de vida piorou na terceira idade

A falta de organização financeira ou a impossibilidade de manter uma reserva econômica para a aposentadoria traz consequências para a manutenção do padrão de vida dos idosos. De acordo com o levantamento, 33% dos entrevistados satisfazem mal ou muito mal as suas necessidades com a renda própria ou familiar, 31% declaram que essa renda é a conta certa e 32% dizem satisfazer bem ou muito bem.

Para 31% dos idosos o padrão de vida está melhor hoje do que quando tinha 40 anos. Porém, 42% consideram que piorou e para 21% está igual.

Entre os principais gastos mensais apontados pelos idosos, 76% mencionaram a alimentação, 71% as contas básicas, 58% remédios, 51% telefonia e 51% TV por assinatura e internet.

“Construir uma reserva financeira é a garantia de que a pessoa terá meios para lidar com os diversos imprevistos que podem surgir no futuro e cuidar bem da saúde, aliás, não somente os idosos, mas independentemente da idade, todos estamos sujeitos a problemas e precisamos ter um dinheiro guardado”, destaca Costa.

Poupança é o principal investimento para a aposentadoria

De acordo com a pesquisa, 37% dos idosos entrevistados citaram os investimentos como forma de preparo para a aposentadoria. Velha conhecida dos brasileiros, a poupança ainda hoje é o mais escolhida (12%). 11% citaram outras modalidades, como fundos, ações e CDBs, por exemplo. Imóveis e previdência privada foram citados por 8% dos idosos entrevistados. Além disso, foram declarados como forma de preparo o INSS (32%) e a abertura do próprio negócio (18%), enquanto 14% dizem não ter se preparado ou não estar se preparando para o futuro.

“Planejar a aposentadoria pensando apenas na renda que virá com o INSS é arriscado no contexto econômico atual do país, especialmente após as mudanças nas regras da Previdência Social. Além disso, o valor médio do benefício concedido raramente é suficiente para cobrir despesas que não estavam previstas. O recomendável é complementar os ganhos da Previdência com um plano privado ou outro tipo de reserva. E quanto mais cedo iniciar, melhor”, orienta o presidente da CNDL.

28% já fizeram empréstimo pessoal ou consignado para familiares ou amigos

O acesso ao crédito, empréstimos e uso de produtos financeiros são fatores que impactam diretamente no orçamento familiar. De acordo com o levantamento, 78% dos idosos declaram que têm conta corrente e 72%, cartão de crédito. Além disso, 52% já têm a chave PIX cadastrada, 47% empréstimo consignado e 41% plano de saúde.

Na pesquisa, 71% dos entrevistados afirmaram que, no último mês, não compraram algo de que não precisavam pela facilidade do crédito, um aumento de 25 pontos percentuais em comparação a 2018. No entanto, 23% adquiriram algo sem necessidade, sobretudo celulares (5%), roupas (5%) e eletrodomésticos (5%).

O levantamento aponta ainda que 28% dos idosos já fizeram empréstimo pessoal ou consignado para familiares ou amigos, sendo que 20% a pedido de terceiros e outros 8% ofereceram o empréstimo em seu nome.

Vazamento viola a Lei Geral de Proteção de Dados (LGPD) e questiona a eficiência dos órgãos federais em manter seguros os dados dos segurados. A situação se aplica, principalmente, aos casos de reclamação de ” comercialização irresponsável do crédito consignado”, que causa superendividamento dos idosos

O Instituto Defesa Coletiva ingressou com uma Ação Civil Pública – nº 1041189-84.2021.4.01.3800 – na 17ª Vara da Justiça Federal de Minas Gerais contra o INSS e a Daraprev (Empresa de Tecnologia e Informações da Previdência), por violação de dados pessoais de beneficiários do Regime Geral de Previdência Social. A entidade acusa os órgãos federais de violar a Lei Geral de Proteção de Dados (LGPD) e omissão na aplicação de normas que impeçam os bancos de praticarem contratações fraudulentas nos chamados empréstimos consignados. O Instituto Defesa Coletiva pede também indenização por danos morais coletivos.

Dados do Sistema Nacional de Defesa do Consumidor (SNDC) reunidos pelo Instituto comprovam que há 18 anos de vigência formal do crédito consignado no Brasil – Lei 10.820/2003, são milhares de denúncias relativas a problemas estruturais na concessão desta modalidade de empréstimo aos aposentados e pensionistas do Regime Geral de Previdência Social.

“Em que pese as denúncias reiteradas de todo o Sistema Nacional de Defesa do Consumidor nestes 18 anos, a respeito da comercialização irresponsável do crédito consignado, não se tem notícia que a autarquia tenha suspendido ou cancelado o convênio com qualquer instituição financeira, nos termos do artigo 52, da instrução normativa 28/2008, do próprio INSS. É patente a inércia do órgão, o que gerou um enorme prejuízo a coletividade, ocasionando, assim, o superendividamento dos idosos”, denuncia a presidente do Comitê Técnico do Instituto Defesa Coletiva, Lillian Salgado.

Um dos pedidos da Ação obriga o INSS a estabelecer o bloqueio do benefício para crédito consignado automático, e aplicar a modalidade opt-in, determinando que os valores sejam automaticamente bloqueados, por tempo indeterminado, permanecendo nessa condição até que o segurado solicite, formalmente, a sua liberação para o empréstimo consignado, quando necessitar.

“O que estamos pedindo à Justiça é inédito, pois hoje o que funciona no Brasil é o modelo opt-out, de inclusão automática. Atualmente, se o consumidor não realizou o bloqueio, a qualquer momento pode ser vítima de uma fraude, até porque em muitos casos o consumidor não tem ciência que pode realizar esse pedido de bloqueio do crédito consignado. Então, é necessário que o órgão federal bloqueie o desconto automático do empréstimo consignado da conta do beneficiário, para trazer mais segurança aos segurados”, informa a presidente do Comitê Técnico do Instituto Defesa Coletiva.

Também estão na Ação para que a Justiça Federal determine aplicação, a criação de uma página no site do INSS e de um ramal de atendimento no Canal 135, para aqueles beneficiários que não possuem acesso à internet; a criação de canal exclusivo de atendimento para quem for vítima de fraudes em razão de ter seus dados vazados a terceiros – a fim de permitir o cancelamento do contrato e a punição do Banco infrator de forma rápida.

O instituto quer, também, o estabelecimento de um canal de integração entre o Sistema Nacional de Defesa do Consumidor e o INSS, para facilitar a apuração de irregularidades nas contratações de crédito consignado e a aplicação das sanções já previstas nas instruções normativas, considerando a possibilidade de suspensão do recebimento de novas consignações/retenções/RMC pelo prazo de cinco a quarenta cinco dias úteis ou até mesmo o cancelamento do convênio; por fim, a ACP ainda solicita o saque vinculado ao limite cartão de crédito consignado, somente ocorra após o desbloqueio, no terminal eletrônico, mediante o uso de senha.

A Ação Civil Pública tem como objetivo além da indenização por dano moral coletivo, modificar a estrutura sistêmica e o modus operandi relativo à concessão do consignado, a fim de trazer mais segurança e voluntariedade nas contratações, bem como diminuir o número de fraudes e o assédio aos consumidores idosos.

Fonte: Assessoria de Comunicação do Instituto Defesa Coletiva

Febraban e ABBC lançam campanha educativa sobre cartão de crédito consignado

A Federação Brasileira de Bancos (Febraban) e a Associação Brasileira de Bancos (ABBC) lançam hoje (30) campanha educativa para orientar a população sobre o uso consciente do cartão de crédito consignado, disponível aos servidores públicos, aposentados ou pensionistas do INSS. As novas regras do cartão de crédito consignado entraram em vigor em 30 de outubro. Importante lembrar que, quando o consumidor começar a usar, parte do valor da fatura vem descontado diretamente no holerite ou no benefício

A partir de hoje, peças publicitárias com o ator Ary Fontoura serão veiculadas em TVs, rádios e também nas redes sociais das duas entidades para mostrar ao consumidor que o cartão de crédito consignado é diferente do empréstimo consignado. Além disso, a Febraban e a ABBC também produziram uma cartilha sobre o tema que estará disponível nos websites das instituições.

A campanha também mostrará ao consumidor que o cartão de crédito consignado é ideal para ser usado para quitar dívidas mais caras, e pagar com juros menores e com mais parcelas, ou ainda para a compra de bens, como eletrodomésticos. Tanto o empréstimo consignado como o cartão de crédito consignado estão disponíveis aos servidores públicos, aposentados ou pensionistas do INSS. No empréstimo, o valor do recurso é entregue diretamente ao solicitante para ser descontado posteriormente em parcelas na folha de pagamento do usuário.

Na campanha educativa, o ator Ary Fontoura irá ressaltar que o cartão de crédito consignado, como o próprio nome diz, é um cartão físico. O usuário tem um limite pré-aprovado com base no salário ou benefício. Quando o consumidor começar a usar, parte do valor da fatura vem descontado diretamente no holerite ou no benefício. O resto da fatura é pago normalmente, como ocorre com outros cartões. No cartão de crédito consignado, também é possível sacar parte do limite de crédito.

“As campanhas de conscientização sobre o uso consciente do crédito são fundamentais para aumentar a proteção dos consumidores e disseminar aos nossos clientes informações sobre como ter uma vida financeira saudável”, afirma Isaac Sidney, presidente da Febraban. “Nosso objetivo com a campanha atual é aperfeiçoar a oferta de crédito consignado no país, uma importante modalidade de crédito e ferramenta de inclusão financeira, com custos mais reduzidos em relação a outras linhas de crédito”, acrescenta.

A campanha também mostrará ao consumidor que o cartão de crédito consignado é ideal para ser usado para quitar dívidas mais caras, e pagar com juros menores e com mais parcelas, ou ainda para a compra de bens, como eletrodomésticos.

Medidas de autorregulação

Para aprimorar constantemente a Autorregulação do Crédito Consignado, que entrou em vigor em 2 de janeiro deste ano, novas regras voltadas ao cartão de crédito consignado entraram em vigor no último dia 30 de outubro.

Entre as regras estão: envio, no ato da contratação do cartão, de material informativo para melhor compreensão do produto; envio obrigatório de fatura, com informações essenciais mínimas em destaque; uso do termo de consentimento esclarecido em todas as contratações; envio obrigatório do cartão físico; saques no cartão limitados a 70% do limite, entre outras medidas.

A Autorregulação do Crédito Consignado também instituiu um sistema de bloqueio (“Não me Perturbe”) de ligações à disposição dos consumidores que não queiram receber ofertas de crédito consignado; está formando uma base de dados para monitorar reclamações sobre oferta inadequada do produto; e estabeleceu medidas voltadas à transparência, ao combate ao assédio comercial e à qualificação de correspondentes.

Entre 2 de janeiro e 22 de novembro, 1.049.679 pessoas solicitaram o bloqueio telefônico por meio da plataforma “Não me Perturbe” (www.naomeperturbe.com.br) para não receber ofertas de crédito consignado. Na comparação com o balanço feito em 31 de julho, quando havia 712.238 pedidos, há um crescimento de 47% no número de solicitações. A média atual de adesão nos últimos meses tem girado em torno de 80 mil pessoas ao mês.

No mesmo período também foram aplicadas 161 sanções contra correspondentes bancários. Dois deles foram proibidos permanentemente de oferecer crédito em nome dos bancos.

“A Autorregulação do Crédito Consignado é uma importante iniciativa do setor e reflete o empenho dos bancos na proteção do consumidor no aprimoramento das práticas de mercado”, afirma Amaury Oliva, diretor-executivo de Sustentabilidade, Cidadania Financeira, Relações com o Consumidor e Autorregulação da Febraban. “Estamos tornando mais rígido o controle sobre essa modalidade, com mecanismos mais ágeis e efetivos, promovendo transparência e a concorrência saudável.”

Foto: Serasa

Instituições financeiras são punidas por oferecer irregularmente crédito consignado

Autorregulação do Crédito Consignado aplica 122 sanções contra correspondentes bancários. Mais de um milhão de consumidores aderiram ao “Não me Perturbe”, ferramenta desenvolvida em parceria pela Federação Brasileira de Bancos (Febraban) e pela Associação Brasileira de Bancos (ABBC) para barrar o assédio comercial, principalmente a aposentados e pensionistas do INSS

Entre 2 de janeiro, quando foi criada, e 30 de setembro, a Autorregulação do Crédito Consignado já aplicou 122 punições contra correspondentes bancários, por reclamações de consumidores sobre oferta irregular do crédito consignado. Nesse período, quase um milhão de pessoas também solicitaram o bloqueio telefônico por meio da plataforma “Não me Perturbe” (https://www.naomeperturbe.com.br), que é uma importante ferramenta para evitar o assédio comercial.

Em 24 de setembro do ano passado, o INSS, em parceria com o Ministério da Justiça e Segurança Pública, e a Febraban lançaram, o Sistema de Autorregulação de Operações de Empréstimo Pessoal e Cartão de Crédito com Pagamento Mediante Consignação. Chamado de Sistema de Autorregulação do Crédito Consignado, a iniciativa tem o objetivo de impedir o assédio comercial de bancos e financeiras a aposentados e pensionistas do INSS. a ferramenta foi desenvolvida por Febraban e ABBC.

“A Febraban e as instituições financeiras não compactuam com as más práticas de agentes que procuram lesar os consumidores de produtos e serviços financeiros. Todos aqueles que foram identificados com ações irregulares na oferta de crédito consignado tiveram pronta punição aplicada de acordo com as regras da autorregulação”, diz Isaac Sidney, presidente da Febraban.

De janeiro a setembro, 77 correspondentes foram advertidos e 45 tiveram suas atividades suspensas. Nos casos em que houve reincidência, os agentes tiveram suas atividades suspensas por prazos que variam entre 5 a 30 dias. A autorregulação prevê ainda que, nos casos mais graves de reincidência, o correspondente possa ser suspenso de forma definitiva na oferta do crédito consignado em nome dos bancos.

Os bancos que não aplicarem as sanções poderão ser multados pelo Sistema de Autorregulação por conduta omissiva, cujos valores variam de R$ 45 mil até R$ 1 milhão. As multas arrecadadas vão para projetos de educação financeira.

O acompanhamento e a aferição das ações irregulares são feitos por várias fontes de informação. Além da quantidade de reclamações procedentes registradas nos canais internos dos bancos ou recebidas pelos Procons, pelo Banco Central ou por intermédio do Consumidor.gov.br, são avaliadas as ações judiciais e indicadores de uma consultoria independente, que leva em conta questões de governança e gestão de dados. O volume de demandas é ponderado em relação à quantidade de contratos celebrados no período do monitoramento. As informações geram um indicador de qualidade do serviço prestado pelo correspondente.

Essas medidas entraram em vigor em 2 de janeiro deste ano e são fruto de uma parceria entre a Febraban e a Associação Brasileira de Bancos (ABBC) para dar mais transparência à oferta de crédito consignado e combater o assédio comercial e as más práticas relacionadas ao produto.

Adesão ao ‘Não me Perturbe’

Outra medida do Sistema de Autorregulação do Consignado foi a criação de uma ferramenta por meio da qual os consumidores podem proibir instituições financeiras e correspondentes bancários de entrarem em contato proativamente com eles para oferecer crédito consignado.

De janeiro a setembro, 935.056 pessoas solicitaram o bloqueio telefônico por meio da plataforma “Não me Perturbe” (https://www.naomeperturbe.com.br) para não receber ofertas de crédito consignado. Esse número é 30% superior ao levantamento de julho e revela a média de adesão de cerca de 100 mil pessoas por mês. A maior quantidade de pedidos foi de moradores dos estados de Estado de São Paulo (31%), Rio de Janeiro (13%) e Minas Gerais (11%).

“O assédio comercial, especialmente a aposentados e pensionistas, para oferta de crédito consignado é uma prática inadmissível que está sendo fortemente combatida pelos bancos. Criamos os compromissos de autorregulação para promover a concorrência saudável, incentivar as boas práticas de mercado e aumentar a transparência, em benefício do consumidor e de toda a sociedade”, destaca Isaac Sidney.

A adesão à Autorregulação do Crédito Consignado é voluntária por parte dos bancos e reflete o compromisso com o consumidor e com o aperfeiçoamento da oferta do produto. Participam da Autorregulação 31 instituições financeiras que representam cerca de 99% do volume total da carteira de crédito consignado no país.

Os cidadãos devem fazer um cadastro do telefone fixo ou móvel no “Não Perturbe”. Assim, tanto os bancos quanto os correspondentes por eles contratados não poderão fazer qualquer oferta de operação de crédito consignado, 30 dias após a inclusão neste sistema. A ferramenta, após a fase de testes, entrou plenamente em funcionamento em 2 de janeiro de 2020.

Mais informações sobre a Autorregulação do Consignado podem ser encontradas em: http://www.autorregulacaobancaria.com.br/pagina/43/23/pt-br/consignado-apresentacao.

“A questão não é logística. É política”

Gustavo Tavares*

No dia 18 de junho, o Senado Federal aprovou o PL 1328/2020, que suspende por 120 dias o pagamento mensal das parcelas do empréstimo consignado. Após quase um mês, o projeto sequer foi recebido pela Câmara dos Deputados. O que aconteceu no caminho?

A questão do crédito consignado foi levantada logo no início do estado de calamidade pública provocado pela pandemia do novo coronavírus. O próprio governo federal, por meio do Secretário de Previdência, Bruno Bianco, anunciou que estava em estudo uma Medida Provisória (MP) para aumentar a margem consignável dos salários e benefícios previdenciários.

Hoje, a margem é de 35%, sendo 5% destinados exclusivamente para o pagamento de cartão de crédito. A proposta em estudo aumentaria a margem total para 40%, mantendo 5% exclusivos para o pagamento de cartão de crédito. A ideia subiu no telhado: foi encaminhada à Casa Civil e de lá não saiu como MP nem como Projeto de Lei. O governo abandonou a ideia.

Apesar disso, durante a tramitação da MP 936/2020, que originalmente tratava de questões trabalhistas emergenciais durante a pandemia, a Câmara dos Deputados modificou o conteúdo da MP e inseriu no texto um artigo sobre aumento da margem consignável, que passou a ser de 40%, em virtude da aprovação do relatório do deputado Orlando Silva (PCdoB/SP).

No entanto, no Senado Federal, esse item foi impugnado a requerimento da bancada do PDT. Os senadores entenderam que essa matéria era estranha à MP (o famoso “jabuti”), sendo assim, não poderia constar no texto. Dessa maneira, o Plenário do Senado aprovou a MP, retirando esse trecho.

Em contrapartida, durante a própria votação da MP 936 no Senado, outro aspecto da questão ganhou força: a suspensão temporária de parcelas do empréstimo consignado. Dois dias após a votação da MP 936, o presidente Davi Alcolumbre (DEM/AP) incluiu o PL 1328/2020 em pauta, designando o senador Oriovisto Guimarães (PODE/PR) como relator. Pelo teor original do texto, havia previsão de suspensão das parcelas de empréstimo consignado enquanto perdurasse o estado de calamidade pública.

No entanto, o relator modificou o projeto e, em vez da suspensão, propôs um direito à repactuação (refinanciamento) dos contratos e, ainda, condicionado à perda do emprego ou redução salarial dos trabalhadores da iniciativa privada e dos servidores públicos. Ou seja, somente teria direito à repactuação aqueles que fossem diretamente atingidos por redução salarial ou perda do vínculo empregatício.

Embora o relatório tenha sido aprovado, o senador Oriovisto acabou sendo derrotado, em virtude da aprovação de um destaque da bancada do PDT, que previa a suspensão por 120 das parcelas do empréstimo consignado. Pelo texto final aprovado, as parcelas suspensas serão adicionadas ao final do contrato.

Aprovado no dia 18 de junho (uma quinta-feira), o projeto foi remetido à Câmara dos Deputados na segunda-feira seguinte, 22 de junho. Apesar disso, até hoje, 15 de julho, o projeto sequer foi dado como recebido pela Casa:

Segundo informações da Secretaria Geral da Mesa, o projeto se encontra fisicamente na Câmara. Contudo, para que sua tramitação se inicie e ele passe a constar no sistema oficial, é necessário um aval do presidente da Casa, Rodrigo Maia (DEM/RJ).

Vale lembrar que além do PL 1328/2020, existem mais de 50 projetos sobre o assunto aguardando votação na Câmara. Inclusive, um deles, o PL 1154/2020, conta até com um requerimento de urgência aguardando votação (etapa necessária para inclusão em pauta no Plenário). Apesar disso, Maia tem demonstrado resistência ao tema e esses projetos, como tantos outros semelhantes, devem ficar engavetados por um bom tempo.

Ressalta-se que o procedimento de recebimento de um projeto de uma Casa por outra é bastante simples. A título de exemplo, o PL 2630/2020, que trata das Fake News, foi aprovado no Senado no dia 30 de junho e apenas três dias depois já estava no sistema da Câmara.

A questão não é logística. É política.

*Gustavo Tavares – Integrante da Metapolítica, bacharel em Ciência Política pela Universidade de Brasília.

IDC entra na Justiça para proteger consumidores de regras da Febraban durante pandemia

Ficou constatado que a publicidade da Febraban é enganosa, pois direciona o consumidor a erro. “A prorrogação das parcelas não é uma medida de solidariedade, tampouco de apoio voluntário aos consumidores, mas, sim, uma contraprestação decorrente das medidas adotadas pelo Conselho Monetário Nacional”, argumenta o advogado Márcio Mello Casado do IDC.

O Instituto de Defesa Coletiva (IDC) entrou com uma ação civil pública contra a Federação Brasileira de Bancos (Febraban) na 23ª Vara Cível de Belo Horizonte. A Ação denuncia o não cumprimento de medidas anunciadas para a prorrogação do pagamento de dívidas de clientes com os bancos durante a pandemia da covid-19., Segundo Lillian Salgado, presidente do IDC, desde 15 de março – quando a Febraban informou que haveria prorrogação do prazo de pagamento dos empréstimos e financiamentos de clientes pessoas físicas, micro e pequenas empresas por 60 dias – há uma avalanche de reclamações de consumidores que pleitearam a prorrogação de seus empréstimos e não estão sendo atendidos.

“As justificativas para os bancos não atenderem o anunciado em propagandas nos meios de comunicação são as mais diversas e descabidas: a celebração do contrato com a instituição financeira ter sido feita fora da agência, estar adimplente com o contrato, mas com data de vencimento próximo ao pedido ou ter firmado contrato com banco financiador integrante do grupo econômico”.

De acordo com os representantes do IDC – que atuam na defesa coletiva dos interesses e dos direitos dos consumidores e outros direitos fundamentais – ficou constatado que a publicidade da Febraban é enganosa, pois direciona o consumidor a erro. “O que está acontecendo é que as instituições financeiras estão tão somente renegociando os contratos, com a inclusão de juros moratórios e outros encargos decorrentes da operação. Na verdade, há uma nova manobra para majoração dos lucros dos bancos a qualquer custo, sendo extremamente lamentável na conjuntura atual do nosso país com a pandemia do covid-19”, explica o advogado Márcio Mello Casado.

O IDC argumenta que as regras anunciadas pela Febraban não detalham que:

1 – A prorrogação e/ou renegociação não é automática e, também, não alcança os contratos de empréstimo consignado e aqueles que tenham algum tipo de garantia, estabelecendo, portanto, medida desigual e desproporcional entre os consumidores;

2 – Se há garantia – imóvel, aplicação financeira, salário, veículo – não há interesse na renovação, eis que a operação não ficará a descoberto, podendo haver a exigência da garantia por meio expedito (débito em conta, execução extrajudicial – imóveis – ou busca e apreensão ou reintegração de posse no caso de veículos – com concessão praticamente automática de liminares).

Para a presidente do IDC, Lillian Salgado, “a ressalva da não inclusão de tais operações entre as passíveis de prorrogação deveria ser ostensiva. Portanto, as publicidades relacionadas ao crédito, independente da modalidade, seja de concessão, suspensão ou prorrogação, devem ser claras e precisas para não induzirem o consumidor a erro, conforme o inciso III do artigo 6º, parágrafos 1º e 3º do artigo 37 e inciso IV do artigo 39, todos do Código de Defesa do Consumidor”.

Lillian diz que as propagandas dos bancos usam expressões como “jogar duas parcelas de seu empréstimo para frente”, “pausar”, e “prorrogar” como se fosse algo a ser feito sem custo. “O que está havendo é o refinanciamento do contrato”, alerta.

A Ação Civil Pública impetrada pelo IDC lembra que os bancos receberam aporte financeiro para assegurar o bom nível de liquidez para o Sistema Financeiro Nacional e para fazer fluir o canal de crédito, dentre outras medidas de enfrentamento da crise ocasionada pelo Covid-19. Ao todo, as medidas anunciadas têm o potencial de ampliar a liquidez do sistema financeiro em R$ 1.217 bilhão, equivalentes a 16,7% do Produto Interno Bruto (PIB).

“A prorrogação dos prazos de empréstimo e financiamento seria a contraprestação das instituições financeiras para promover a liquidez também aos consumidores. Assim sendo, é possível vislumbrar que a prorrogação das parcelas não é uma medida de solidariedade, tampouco de apoio voluntário aos consumidores, mas, sim, uma contraprestação decorrente das medidas adotadas pelo Conselho Monetário Nacional”, argumenta o advogado Márcio Mello Casado do IDC.

O IDC quer que as ofertas disponibilizadas no site da Febraban e das instituições financeiras garantam a prorrogação de contratos de empréstimo e financiamento, sem a incidência de qualquer juro moratório ou remuneratório, ou encargo de nova operação de crédito. Também pede que sejam criadas regras e critérios objetivos para aplicação das medidas de forma isonômica, sem cunho discriminatório para a prorrogação/renegociação dos contratos de empréstimo e financiamento explicitando quem são os consumidores contratantes que têm esse direito, quais são as condições contratuais para exercer esse direito, quais são os encargos e qual é o custo efetivo total incidente.

A Ação ainda propõe prorrogar a medida de enfrentamento à pandemia divulgada em 15 e 16 de março, por mais 60 dias, a partir de seu término, dada a omissão de informações precisas e essenciais aos consumidores clientes que não tiveram acesso aos dados para a repactuação contratual.

“Requeremos também que haja abrangência entre os beneficiários das medidas. Ou seja, todos os consumidores que possuem contratos de empréstimo e financiamento com bens dados em garantia, incluindo os inadimplentes desde o dia 20 de fevereiro de 2020, bem como os que possuem contratos de empréstimos consignados, sem a incidência de qualquer juro moratório ou remuneratório, ou encargo de nova operação de crédito”, informa a presidente do IDC, Lillian Salgado.

Fonte: Assessoria de Comunicação do Instituto de Defesa Coletiva (IDC)

Adiada votação do PL que cria empréstimo compulsório para empresas no combate ao coronavírus

O deputado Wellington Roberto (PL-PB) retirou o pedido de urgência do projeto (PLP 34/20), que cria o empréstimo compulsório de até 10% do lucro das empresas com patrimônio superior a R$ 1 bilhão (apurado no ano passado) para fazer frente a despesas urgentes, em consequência da situação de calamidade pública pelo coronavírus. A previsão era de garantir mais R$ 100 bilhões para a compra de insumos do tratamento da Covid-19, segundo o autor da proposta. Mas o assunto, embora tenha atraído severas críticas de especialistas e do setor produtivo, não morreu. A matéria deverá voltar à pauta na próxima semana, informa o deputado.

“Pedi ao presidente (da Câmara, Rodrigo Maia, DEM-RJ) para suspender a votação de urgência hoje para dirimir algumas dúvidas e fake news que falam em confisco. Esse projeto quer que mostrem a cara aqueles que não fizeram nada diante da pandemia. O peso sempre cai nas costas do trabalhador. A sociedade não pode pagar essa conta. É uma questão de justiça”, afirmou Roberto. Ele lembrou que o dinheiro – no pós-crise – será devolvido depois de quatro anos, no prazo de 12 meses, corrigido pelos juros oficiais (taxa Selic) e o que não for eventualmente usado na pandemia, no curto prazo, será devolvido em 90 dias. “Esses setores nunca fizeram nada, a não ser criar empregos para a sua sobrevivência. Vai depender dos líderes, mas creio que, até quarta-feira que vem (30), entra de novo na pauta”, enfatizou.

Reação

Desde o final de semana, as grandes companhias entraram em pânico. Entidades empresariais se reuniram para tentar barrar a votação. Dirigentes de importantes segmentos divulgaram lives pedindo que o Congresso não acate o projeto de Roberto. Entre as alegações estavam inconstitucionalidade, repercussão negativa – mataria empregos em vez de criar vagas de trabalho -, insegurança jurídica e falta de confiança dos investidores. Para a Confederação Nacional da Indústria (CNI), o PLP 34 vai na direção contrária aos desafios da indústria de manter produção, abastecimento e empregos neste momento de retração econômica.

O presidente da CNI, Robson Braga de Andrade, alerta que o momento requer medidas como a flexibilização monetária, redução de juros, abertura de linhas de crédito e adiamento do pagamento de tributos, diante das dificuldades com capital de giro, tendo em vista a redução do consumo durante o confinamento para a superação da crise. “A hora é de viabilizar a continuidade dos negócios e a manutenção do emprego. Esse projeto traria grande impacto econômico às empresas, gerando sem dúvida o efeito contrário ao esperado”, diz Andrade. A associação Brasileira da Indústria Têxtil e de Confecção (Abit) também alertou para os riscos.

Segundo o presidente da Abit, Fernando Pimentel, o projeto é “péssimo para este momento que estamos vivendo, em que precisamos de mais liquidez para que as empresas possam sobreviver e ultrapassar a fase crítica da pandemia, preservando, ao mesmo tempo, o maior número de empregos”. Ele lembra que a entidade representa um setor que gera, diretamente, 1,5 milhão de empregos em todo o território nacional. O Ministério da Economia também é contra. Por meio de longo relatório, no qual aponta que “a proposta é inconsistente do ponto de vista macroeconômico, destaca que “a proposição em análise não é adequada para atingir os próprios objetivos”.

Resposta oficial

Entre os motivos para rechaçar o projeto, o Ministério aponta que é medida desnecessária já que o mercado de títulos públicos do Brasil é bem desenvolvido para captar, a custos razoáveis, os recursos para o custeio de despesas emergenciais do governo para combater a pandemia do coronavírus. Diz ainda que o Brasil já institucionalizou mecanismos eficientes de contratação e gestão de dívida e a União não tem qualquer dificuldade em se financiar com a adesão voluntária dos investidores por meio da emissão de títulos indexados à taxa Selic.

Segundo o ministério, o PLP 34/2020 traz enormes dificuldades operacionais, “quando comparado com a suavidade e eficiência dos processos de contratação e gestão de dívida hoje a cargo da Tesouro Nacional”. Além de, destaca o órgão, gerar inúmeras, complexas e desnecessárias demandas judiciais. “Pode ser nociva à imagem do Tesouro Nacional, pois sinaliza ao mercado, equivocadamente, que o órgão público teria alguma dificuldade de se financiar, o que não é o caso”. Igualmente é prejudica as empresas – que já estão enfrentando dificuldades de caixa e que podem precisar se desfazer de ativos para pagar o empréstimo compulsório – e é “prejudicial à imagem do Brasil em relação à atração de novos investimentos, seja por meio de dívida ou de investimentos diretos”.

Especialistas

O economista Mauro Rochlin, professor dos MBAs da FGV, destaca que, se por uma ótica a proposta tem um lado bom, “por se ver que há uma preocupação com a população, por outro, a proposta é irresponsável, por se tratar de um imposto que vai prejudicar as empresas e causar judicialização”. Fernando Aquino, conselheiro e coordenador da Comissão de Política Econômica do Conselho Federal de Economia (Cofecon), afirma que “ela (proposta) é agressiva”. “O governo pode emitir títulos, expandir a base tributária, entre outras ações. E se quiser mesmo exercer a soberania, pode até criar tributos, por exemplo, sobre os altos rendimentos”.

Richard Edward Dotoli, sócio da área tributária do Costa Tavares Paes Advogados, afirma que a medida tem constitucionalidade duvidosa, por pretender alcançar fatos pretéritos para apresentar a “solução mágica” do empréstimo compulsório, um tributo que nunca deu certo, tampouco foi devolvido, exceto com custosas e intermináveis medida judiciais. “Causa estranheza um representante do Poder Legislativo fazer tal propositura, enquanto majoritariamente os economistas indicam medidas anticíclicas de gasto do governo para a preservação dos níveis de consumo”.

Wilson Sales Belchior, sócio de Rocha, Marinho e Sales Advogados e conselheiro federal da OAB, entende que é consensual que os efeitos econômicos da pandemia se estenderão em múltiplas frentes, durante períodos variados. “Não é, portanto, ocasião para instituir medida extraordinária como o empréstimo compulsório. O PLP 34/20 além da evidente desproporção, ao tributar percentual do ‘lucro líquido apurado nos 12 meses anteriores’, esbarra na proteção conferida pela Constituição”. Marco Aurélio Veríssimo, sócio da área tributária da Keppler Advogados Associados, diz que “infelizmente não causa surpresa o teor do PLP 34/20”. “Mais uma vez, nossos governantes pecam ao deixar a conta a ser paga para empresas, ignorando, por completo, a elevadíssima carga fiscal que assola o setor há tempos”.

Camila Mazzer de Aquino, coordenadora da área tributária do WZ Advogados, avalia que existem dois aspectos importantes. “O primeiro é do ponto de vista tributário: o projeto tem uma previsão claramente inconstitucional. Ele prevê que será tributado lucro líquido nos doze meses anteriores à lei, ou seja, ele retroage, alcança fatos geradores anteriores à lei, e isso, a Constituição Federal não permite, mesmo no caso de empréstimo compulsório. Outro problema é a existência de outros tributos que oneram o lucro líquido, como o imposto de renda, a contribuição social sobre o lucro líquido e, agora, mais um”, reafirma.

INSS rompe convênio com fundos de pensão e prejudica aposentados com mudança em pagamento

A mudança na forma de recebimento das aposentadorias e benefícios de previdência complementar passa a valer a partir de março de 2020. O último crédito no modelo atual entra na conta no mês de fevereiro de 2020. O benefício referente a março será creditado diretamente pelo INSS nos contracheques até o 5º dia útil de abril de acordo com o calendário do instituto. Assistidos das três maiores EFPC do país (Petros, Previ e Funcef) já foram comunicados e devem prestar atenção nas datas, pois poderão ter problemas com empréstimo e margem consignável

Associação Nacional dos Participantes de Fundos de Pensão informa que há muitos anos existe o convênio do INSS com as entidades fechadas de previdência complementar (EFPC) pelo qual os fundos antecipam o pagamento dos benefícios do INSS aos seus associados e depois o governo ressarce as entidades. Mas isso mudou e os 230 mil beneficiários vinculados aos três fundos precisam estar atentos, já que a alteração traz sérias consequências no dia a dia de aposentados e pensionistas, destaca a assessoria de imprensa da entidade.

“Isso (o convênio) é muito bom para o aposentado porque é pago em uma folha só, tem o imposto de renda que é retido é informado de uma só vez também; para o INSS é uma vantagem, porque ele não precisa fazer o controle do cadastro. Ou seja, é importante para o trabalhador e também para o INSS porque ele sabe com antecedência quando suspender um benefício por falecimento, ou qualquer outra razão. Mas agora o INSS entendeu que não é mais uma vantagem para ele e suspendeu o convênio”, afirma Marcel Barros, diretor eleito de Seguridade da Previ e vice-presidente da Anapar.

Assistidos das três maiores EFPC do país, Petros, Previ e Funcef, já foram comunicados da mudança na forma de recebimento de suas aposentadorias e benefícios de previdência complementar, que passa a valer a partir de março de 2020. O último crédito no modelo até então vigente será pago no mês de fevereiro/2020. O benefício referente a março será creditado diretamente pelo INSS até o 5º dia útil de abril de acordo com o calendário do instituto.

Com isso, os trabalhadores que recebiam em uma folha terão problemas com empréstimos que porventura tenham contratado com a margem consignável das duas receitas, deverão reorganizar seus pagamentos em função da alteração da data de recebimento dos benefícios e terão que se recadastrar diretamente no INSS (assim como viúvos, ex-cônjuges ou filhos que tenham pensão), e o INSS perde na economia de processos, que eram assumidos pelas EFPC, jogando os pagamentos para os bancos e, mais uma vez, colocando a vida das pessoas nas mãos do mercado financeiro, que é quem ganha com o fim do convênio.

No dia 07 de novembro, o Instituto Nacional do Seguro Social (INSS) encerrou o leilão da folha de pagamento de benefícios, pela qual os banqueiros pagarão R$ 24 bilhões ao governo nos próximos cinco anos. Ao todo, 23 instituições bancárias participaram do leilão, entre os dias 5 e 7 de novembro, em Brasília. Os bancos vencedores ganharam o direito ao pagamento de benefícios a serem concedidos entre 2020 e 2024.

A folha de benefícios do INSS é um negócio lucrativo, destaca a Anapar. “Ao ficarem com as contas dos segurados, poderão oferecer à clientela todos os tipos de serviços e cobrar por vários deles. O crédito consignado a aposentados e pensionistas, por exemplo, se tornou produto altamente rentável e com baixo custo. As prestações já vêm descontadas dos benefícios. Portanto, a inadimplência é próxima de zero”, informa.

Outro ponto importante vislumbrado pelos bancos: o número de aposentados vai aumentar nos próximos anos. “Com a folha do INSS, os bancos garantem um mercado cativo, já que a concorrência tenderá a aumentar diante das facilidades que o Banco Central tem concedido ao mercado para a entrada de novos competidores, sobretudo de fintechs, instituições 100% digitais e cooperativas”, reforça a assessoria de imprensa da Anapar.

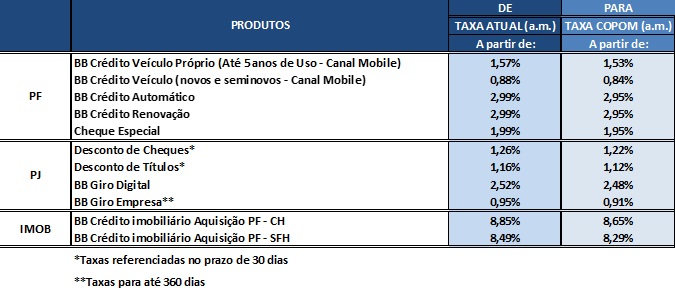

Banco do Brasil acompanha Copom e anuncia redução de juros para PF, PJ e imobiliário

Novas taxas entram em vigor na próxima segunda-feira, 5. No empréstimo pessoal sem garantia, a taxa mínima será reduzida de 2,99% para 2,95% ao mês. No cheque especial, a taxa mínima passará de 1,99% para 1,95% ao mês. O BB não menciona, no entanto, como ficarão os juros no cartão de crédito

O Banco do Brasil anunciou nesta quarta-feira, 31, redução das taxas de juros para pessoas físicas, jurídicas e no financiamento imobiliário, em linha com a decisão do Comitê de Política Monetária (Copom), que cortou a taxa Selic em 0,50 ponto percentual ao ano. As novas taxas entram em vigor a partir da próxima segunda-feira, dia 5.

Financiamento imobiliário mais barato

Nas linhas de financiamento imobiliário para pessoa física, as taxas mínimas passarão de 8,49% para 8,29% ao ano, na aquisição PF-SFH (Sistema Financeiro de Habitação), e de 8,85% para 8,65% ao ano na linha aquisição PF-CH (carteira hipotecária)

Taxas do crédito de veículo ficam mais em conta

Na linha BB Crédito Veículo Próprio, em que o cliente oferece seu automóvel como garantia, as taxas praticadas pelo BB serão reduzidas de 1,57% para 1,53% ao mês, na faixa mínima, para contratações pelo aplicativo do BB para mobile.

A taxa mínima das linhas de financiamento de veículos novos e seminovos, contratados pelo mobile passará para 0,84% ao mês, ante 0,88% ao mês cobrados até então.

Para as linhas de empréstimo pessoal sem garantia, a taxa mínima será reduzida de 2,99% para 2,95% ao mês. No cheque especial, a taxa mínima passará de 1,99% para 1,95% ao mês.

Juros mais baixos também para empresas

O Banco do Brasil informou que também reduzirá os juros para pessoas jurídicas. Na linha desconto de cheque*, as taxas mínimas passarão de 1,26% para 1,22% ao mês. Para o desconto de títulos*, as taxas mínimas passarão dos atuais 1,16% para 1,12% ao mês.

Os juros para as linhas BB Giro Digital e BB Giro Empresa** também ficarão mais baixos. A taxas mínimas cairão de 2,52% para 2,48% ao mês e de 0,95% para 0,91% ao mês, respectivamente.

*Taxas referenciadas no prazo de 30 dias

**Taxas para até 360 dias

Confira as novas taxas na tabela abaixo:

Atenciosamente,

Antecipação do Imposto de Renda – Somente em dois casos vale à pena

“Do ponto de vista financeiro é um péssimo negócio. O brasileiro, como sempre, paga com dinheiro pela ansiedade de ter tudo na hora. É exatamente a mesma situação de quando se compra parcelado”, afirma especialista

Os bancos já começaram a oferecer aos clientes a antecipação do Imposto de Renda. Na prática, é um empréstimo em que a instituição financeira antecipa um valor que sabe que provavelmente o correntista receberá no futuro. Por ter garantia, a taxa de juros é mais baixa. Entretanto, pode existir alguns problemas no meio do caminho. “A pessoa pode cair na malha fina da Receita Federal e atrasar a restituição ou ainda receber menos do que deveria. Entretanto, o empréstimo precisará ser quitado na data acordada em contrato”, explica Fabrizio Gueratto, financista do Canal 1Bilhão Educação Financeira. Para se conseguir a antecipação basta ter indicado no IR aquela instituição para receber a restituição.

Um outro problema da antecipação é que, como todo empréstimo, existe a cobrança da taxa de juros, que neste caso é de no mínimo 2,25% ao mês. Apenas como comparação, a poupança rende 0,38% no mesmo período. “Do ponto de vista financeiro é um péssimo negócio. O brasileiro, como sempre, paga com dinheiro pela ansiedade de ter tudo na hora. É exatamente a mesma situação de quando se compra parcelado. Ele não pode ter aquele objeto na hora, mas antecipa o desejo e paga mais caro. Isso é péssimo e faz com que dificulte a organização do orçamento e consequentemente não seja possível guardar recursos para investimentos financeiros”, ressalta.

Entretanto, existem duas hipóteses em que a antecipação da restituição do imposto de renda é um bom negócio. A primeira é se a pessoa tiver uma dívida mais cara, como cartão de crédito ou cheque especial, modalidades em que a taxa de juros facilmente ultrapassa 10% ao mês. “Neste caso compensa a antecipação, pois a taxa de juros é menor e o dinheiro pode ser usado para pagar a dívida com a taxa de juros maior. A pessoa continuará endividada, mas pagando menos”.

A outra situação em que pegar este empréstimo no banco pode ser vantajoso é se o contribuinte tiver a certeza de que este dinheiro proporcionará uma economia ou geração de renda imediata. “Por exemplo, um motorista de aplicativo que gasta muito com combustível e precisa colocar um kit gás no seu carro para ficar mais econômico. O valor economizado será maior do que a taxa de juros cobrada no empréstimo. Um outro exemplo é uma pessoa que faz comida congelada em casa para vender e pegou um pedido muito grande, mas só conseguirá atender se comprar uma máquina nova. São situação muito específicas”, finaliza Fabrizio Gueratto, financista do Canal 1Bilhão Educação Financeira.