Tag: Previdência

Fenafisco – Nota contra decreto que desvincula mais de R$ 600 milhões da Previdência

O decreto 9699/19 diz em seu Art. 1º, retirou R$ 606.056.926.691,00 (seiscentos e seis bilhões, cinquenta e seis milhões, novecentos e vinte e seis mi, seiscentos e noventa e um reais) da seguridade social para outras áreas. “Não seremos espectadores apáticos de práticas que prejudiquem os trabalhadores, sejam da iniciativa pública ou privada. Caso seja necessário, articularemos uma grande agenda de mobilização nas ruas”, detalha Charles Alcantara, presidente da Fenafisco

Veja a nota:

“Em razão do decreto presidencial assinado na última sexta-feira (08), que transfere mais de R$ 600 bilhões do Orçamento Fiscal e da Seguridade Social da União para pagamentos de encargos financeiros da União e para transferência a Estados, Distrito Federal e Municípios, a Federação Nacional do Fisco Estadual e Distrital (Fenafisco) vem a público manifesta a sua extrema preocupação. “Não bastasse o já depredado orçamento da Seguridade Social, sobretudo por conta da DRU, que lhe subtrai 30%, o País é tomado de assalto com o ato presidencial que autoriza a retirada de R$ 600 bilhões também para cobrir encargos financeiros do governo, um valor que deve ir em grande parte para o mercado financeiro”, afirma o presidente da entidade, Charles Alcantara.

A par de sua responsabilidade com os seus 32 sindicatos filiados das 27 unidades federadas, que representam mais de 35 mil servidores fiscais tributários estaduais e distritais e com o País, a Fenafisco se coloca aberta ao diálogo permanente e construtivo em defesa do Estado Social e, como tal, em defesa do fortalecimento da Previdência Pública. Contudo, afirma que não medirá esforços na articulação com o Congresso, dentro da carreira e com a sociedade para frear a retirada de direitos que estão garantidos na Constituição de 1988. “Não seremos espectadores apáticos de práticas que prejudiquem os trabalhadores, sejam da iniciativa pública ou privada. Caso seja necessário, articularemos uma grande agenda de mobilização nas ruas”, detalha Alcantara.”

Auditores-fiscais do Trabalho lançam livro sobre reforma trabalhista

A obra reúne artigos de auditores-fiscais do Trabalho sobre a Lei n. 13.467/2017 que instituiu a“reforma trabalhista” que alterou mais de 100 artigos da Consolidação das Leis do Trabalho (CLT). De acordo com os autores, transcorrido um ano de vigência do texto, as constatações da Fiscalização do Trabalho contribuem para uma reflexão sobre os prejuízos que a “reforma” trouxe para os trabalhadores. O livro está disponível pelo site http://www.ltreditora.com.br/reforma-trabalhista-6612.html.

As mudanças impostas modificaram as relações de trabalho. Foram criadas, destacam, novas formas de contrato que deixam os trabalhadores inseguros e vulneráveis – como é o caso do contrato de trabalho intermitente -, e foi alterado o contrato de trabalho em regime parcial.

As incertezas jurídicas da “reforma trabalhista” estão patentes em vários artigos da CLT que tratam da duração e da jornada de trabalho: prorrogação, compensação, jornada 12 x 36, a supressão das horas in itinere e a possibilidade de redução do intervalo intrajornada sem qualquer avaliação técnica.

A terceirização, regulamentada pela Lei n. 13.429/2017 e que foi fortalecida pela lei reformista, também teve suas consequências analisadas nesta obra.

A proteção do trabalhador e a prevenção de acidentes de trabalho ficaram seriamente comprometidas com o instituído no parágrafo único do novel Art. 611-B da CLT, possibilitando a negociação por meio de convenção coletiva ou de acordo coletivo de trabalho.

Os articulistas desta coletânea trazem também ao debate os impactos na sustentabilidade da Previdência pública.

Constata-se, no dia a dia, que não só os direitos trabalhistas individuais foram afetados com a Lei n. 13.467/2017. Também a representação sindical dos trabalhadores foi bastante atingida com a modificação quanto às fontes de receita das entidades sindicais, o que provocou um encolhimento em seu papel de representação coletiva. Não obstante a prevalência do negociado sobre o legislado, os sindicatos não conseguem transmitir a seus filiados a segurança que anteriormente ostentavam. Os relatos trazidos nesta obra levam a essa constatação.

O desmonte do Direito do Trabalho trazido pela “reforma trabalhista” — que vai além do estabelecido na CLT — exigirá uma fiscalização estatal cada vez melhor estruturada e com um corpo funcional robustecido, garantindo o preceito constitucional.

Descrição:

Subtítulo: UMA REFLEXÃO DOS AUDITORES-FISCAIS DO TRABALHO SOBRE OS EFEITOS DA LEI N. 13.467/2017 PARA OS TRABALHADORES

Autor: CARLOS FERNANDO DA SILVA FILHO, ROSA MARIA CAMPOS JORGE, ROSÂNGELA SILVA RASSY

Edição: JANEIRO, 2019

Págs.: 360

Formato: 21 x 28

Código de Venda: 6151.9

ISBN: 9788536199054

Reajustes pelo INPC reduzem poder de compra de aposentados em 2019

Índice econômico que reajusta benefícios não condiz com as necessidades econômicas da terceira idade, afirma advogada

Ainda não se completaram 100 dias de novo governo Federal e os aposentados já sofrem o primeiro golpe, de acordo com a advogada e consultora jurídica da Associação Brasileira dos Aposentados e Pensionistas (ASBP), Carla Oliveira. É que o Índice Nacional de Preços ao Consumidor (INPC), usado para os reajustes nos benefícios de aposentados e pensionistas, ficou em 3,43% no ano passado. Com isso, os aposentados que têm seus recebimentos em valores acima do salário mínimo (R$ 998,00) terão um reajuste menor.

Se tal reajuste for aplicado pelo Índice estipulado pelo INSS, um terço dos inativos brasileiros terão uma redução em seu poder econômico e o valor máximo a ser aplicado pela Previdência será de R$ 5.839,45. Mas um reajuste neste patamar não preserva o poder de compra do aposentado, o que fere o Artigo 201, parágrafo 4º da Constituição, reforça Carla Oliveira.

“Temos dois reajustes para as aposentadorias do INSS: as aposentadorias no valor de um salário mínimo e as aposentadorias concedidas acima do salário mínimo. As aposentadorias no valor de um salário mínimo são corrigidas considerando a variação do INPC e do Produto interno Bruto (PIB, soma das riquezas do país). Já os proventos acima do salário mínimo são corrigidos considerando apenas a variação do INPC”, pontua a especialista em direito previdenciário.

De mãos atadas

Para a consultora jurídica da ASBP, Carla Oliveira, o ideal seria a adoção de um Índice que realmente refletisse a necessidade de pessoas na terceira idade. E por trás disso existe um grande problema: as ações na Justiça não estão gerando sentenças procedentes para os reclamantes.

“Fora os Índices aplicados, houve ainda a adoção do IPCA, pela Justiça, para a correção dos atrasados decorrentes da revisão de benefícios. Além disso, o aposentado que ganha acima do (salário) mínimo e quiser reclamar sobre a redução de poder de compra na Justiça, não está mais conseguindo êxito, pois os Tribunais Superiores consideram que o Judiciário não pode agir como legislador e proceder a troca de Índices,” finaliza a advogada.

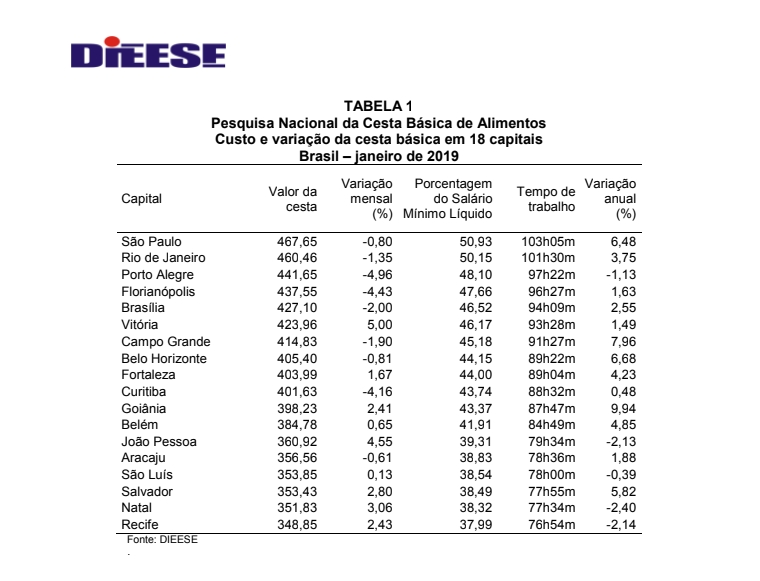

Em janeiro de 2019, o custo do conjunto de alimentos essenciais subiu em nove capitais e caiu em outras nove

De acordo com a Pesquisa Nacional da Cesta Básica de Alimentos, do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese). As altas mais expressivas foram em Vitória (5,00%), João Pessoa (4,55%), Natal (3,06%) e Salvador (2,80%). As principais quedas foram observadas no Sul: Porto Alegre (-4,96%), Florianópolis (-4,43%) e Curitiba (-4,16%).

Com base na cesta mais cara, que, em janeiro, foi a de São Paulo, e levando em consideração a determinação constitucional que estabelece que o salário mínimo deve ser suficiente para suprir as despesas de um trabalhador e sua família com alimentação, moradia, saúde, educação, vestuário, higiene, transporte, lazer e previdência, o Dieese estima mensalmente o valor do mínimo necessário.

Salário

Em janeiro de 2019, o salário mínimo necessário para a manutenção de uma família de quatro pessoas deveria equivaler a R$ 3.928,73, ou 3,94 vezes o mínimo já reajustado de R$ 998,00. Em 2018, o mínimo era de R$ 954,00 e o piso mínimo necessário correspondeu a R$ 3.752,65 (ou 3,93 vezes o que vigorava naquele período) em janeiro e a R$ 3.960,57 (ou 4,15 vezes o piso vigente) em dezembro.

Em janeiro de 2019, com o reajuste de 4,61% no salário mínimo, o tempo médio necessário para adquirir os produtos da cesta básica foi de 88 horas e 05 minutos. Em dezembro de 2018, quando o salário mínimo era de R$ 954,00, a jornada necessária foi calculada em 92 horas e 17 minutos e, em janeiro do mesmo ano, em 89 horas e 29 minutos.

Comprometimento do salário

Quando se compara o custo da cesta e o salário mínimo líquido, ou seja, após o desconto à Previdência Social, verifica-se que o trabalhador remunerado pelo piso nacional comprometeu, em janeiro, 43,52% da remuneração para adquirir os produtos. Em dezembro de 2018, quando o salário mínimo valia R$ 954,00, a compra demandava 45,59% e, em janeiro do mesmo ano, 44,21%.

Comportamento dos preços

Entre dezembro de 2018 e janeiro de 2019, foi predominante a alta no preço do feijão, banana, manteiga e batata, coletada no Centro-Sul.

O Ministério da Transparência e Controladoria-Geral da União (CGU) tem agora uma diretoria exclusiva para apurar irregularidades nos benefícios previdenciários. Com quadro reduzido em cerca de 38%, o órgão solicitou a abertura de concurso para 650 cargos de auditor federal

Antes uma coordenação, a Diretoria de Auditoria de Previdência e Benefícios, alinhada aos princípios do novo governo, tem como principal objetivo a economia de recursos públicos, por meio severos cortes ou ajustes de gastos. “A Previdência hoje tem uma folha de R$ 600 bilhões. Qualquer coisa que se descubra tem retorno efetivo”, contou o ministro Wagner Rosário. Ele destacou que, em 2018, a CGU recuperou em torno de R$ 7 bilhões para o Tesouro (75% a mais que os R$ 4 bilhões de 2017). No entanto, com quadro reduzido em cerca de 38% (1,9 mil servidores, quando deveria ter 5 mil), foram feitas adequações ao longo do tempo.

Perdeu o foco a fiscalização de verbas repassadas para estados e municípios. “Foi uma mudança de parâmetro. As transferências têm pouco recorte financeiro, são recursos de pequena monta. Além disso, o foco na Previdência também cria um trilho para novos concursos, já que a CGU tem despesas totais de R$ 1,050 bilhão e capacidade para retornar R$ 7 bilhões. Já conversei com o ministro da Economia, Paulo Guedes, sobre isso, fortalecendo a ideia estratégica de combate à corrupção. Mas ainda estamos arrumando a casa”, assinalou Rosário. De acordo com a assessoria de imprensa, em 2018, a CGU “solicitou a abertura de concurso público para provimento de 650 cargos de auditor federal”, mas aguarda a aprovação do pedido.

Quanto aos programas fiscalizados pelo ministério, divulgou que são “definidos especificamente para cada município e ciclo a partir dos recursos federais transferidos e outros indicativos de criticidade e relevância”. O Programa de Fiscalização por Sorteios Públicos começou em 2003, com o mesmo sistema das loterias da Caixa para sortear, de forma aleatória, áreas a serem fiscalizadas quanto ao correto uso dos recursos federais. Teve 40 edições, com cerca de 180 fiscalizações anuais. A partir de 2015, foi rebatizado de Programa de Fiscalização em Entes Federativos (FEF). O número caiu. De 2015 a 2017, foram 206 municípios, o que dá uma média de apenas 68 por ano.

Resultado

A nova a Diretoria de Auditoria de Previdência e Benefícios da CGU somente dará resultado se tiver um sistema integrado de inteligência, destacou o economista Gil Castello Branco, secretário-geral da Associação Contas Abertas. “Com um efetivo cruzamento de vários bancos de dados de forma coordenada para impedir as fraudes antes mesmo que elas aconteçam”. As estratégias das “quadrilhas”, lembrou, são antigas, como por exemplo o caso Jorgina de Freitas. Na década de 1980, ela liderou uma quadrilha de 25 pessoas – juízes, advogados, procuradores do INSS, contadores e peritos – que desviou mais de R$ 1 bilhão dos cofres públicos nos pagamentos de acidente de trabalho. A AGU ainda tenta reaver parte do dinheiro.

Para Thaís Riedel, especialista em direito previdenciário do Riedel Advogados Associados, é preciso analisar quais são, de fato, as atribuições da diretoria. “É importante uma melhor gestão dos recursos. A Medida Provisória 871 inclusive dá um bônus aos servidores que atuam na perícia. No entanto, a prioridade tem que chegar ao orçamento, muitas maquiado com a criação de fundos de objetivos pouco claros. No final, o dinheiro não chega à Previdência”. Ela tem, ainda, outra preocupação. “O pente-fino é eficiente quando não tira direitos. Afinal, por trás dos números, existem vidas”, enfatizou Thais Riedel.

É necessário continuar com a política de valorização do salário mínimo

“O governo do presidente Jair Bolsonaro deverá definir, até meados de abril, qual será a política para o salário mínimo a partir de janeiro de 2020. O movimento sindical luta para que o salário mínimo se aproxime dos valores necessários indicados pelo Dieese e por isso mesmo defende a manutenção da atual política, considerando, entre outros aspectos, a evolução do valor da remuneração; o poder aquisitivo em relação ao previsto em Constituição; a importância do SM como instrumento de promoção de bem-estar social; a resistente e profunda desigualdade social existente no país”

Clemente Ganz Lúcio*

A política de valorização do salário mínimo foi conquistada pela ação conjunta das centrais sindicais, com a realização das Marchas da Classe Trabalhadora a Brasília, a partir de 2004. O mecanismo de valorização foi definido em 2007, entrou em vigor para o reajuste de 2008, foi transformado em lei em 2011, prevendo reajustes até 2015, quando foi editada a legislação que expira neste ano de 2019. Leva em consideração a inflação do ano anterior, medida pelo Índice Nacional de Preços ao Consumidor (INPC), do Instituto Brasileiro de Geografia e Estatística (IBGE), e o PIB de dois anos antes.

Com a política, entre 2004 e 2019, além da reposição da inflação, o salário mínimo teve aumento real de 74,33%, ou seja, de R$ 425,00. Sem os ganhos reais, somente com a reposição inflacionária, hoje o mínimo seria de R$ 573,00.

Considerando o reajuste deste ano, a política de valorização acrescentou R$ 5.525,00 ao salário mínimo bruto anual, o que elevou os rendimentos de R$ 7.449,00 (R$ 573,00 X 13 salários) para R$ 12.974,00 (R$ 998,00 X 13 salários).

Claro que este valor ainda não é suficiente. Um trabalhador e sua família não conseguem ter acesso a alimentação, moradia, saúde, educação, vestuário, higiene, transporte, lazer e previdência, com a remuneração de R$ 998,00, como determina o preceito constitucional sobre os gastos que devem ser cobertos pelo salário mínimo. Para suprir essas necessidades, segundo cálculo realizado mensalmente pelo Dieese, o salário mínimo deveria ser de aproximadamente R$ 4 mil, quase quatro vezes o valor em vigor, levando em conta uma família de dois adultos e duas crianças. É inegável, entretanto, que a política representou grande avanço e propiciou a elevação do padrão civilizatório no país. E se não houvesse esse mecanismo de reajuste, a diferença em relação ao mínimo necessário seria de quase sete vezes.

O governo do presidente Jair Bolsonaro deverá definir, até meados de abril, qual será a política para o salário mínimo a partir de janeiro de 2020. O movimento sindical luta para que o salário mínimo se aproxime dos valores necessários indicados pelo Dieese e por isso mesmo defende a manutenção da atual política, considerando, entre outros aspectos, a evolução do valor da remuneração; o poder aquisitivo em relação ao previsto em Constituição; a importância do SM como instrumento de promoção de bem-estar social; a resistente e profunda desigualdade social existente no país.

O país precisa que se dê continuidade à política de valorização do salário mínimo, assim como precisa que haja vontade política para dialogar, celebrar acordos e implementar ações que levem ao crescimento e à redução das injustiças sociais. O movimento sindical, em inúmeras lutas e negociações, já demonstrou que tem propostas para o país e disposição para conversar e construir soluções conjuntas.

Cerca de 48 milhões de pessoas possuem rendimentos referenciados no salário mínimo (assalariados, aposentados e pensionistas, trabalhadores por conta própria, domésticos). Além de melhorar a vida dessas pessoas, a valorização do salário mínimo contribui para o alargamento do mercado consumidor interno e, em consequência, ajuda a fortalecer a economia.

*Clemente Ganz Lúcio – Sociólogo, diretor-técnico do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) e membro do Conselho de Desenvolvimento Econômico e Social (CDES)

Governo federal não criará facilidades para atender a pleitos de governadores. Aqueles que quiserem socorro terão que cumprir regras rígidas, como reduzir despesas com servidores e privatizar empresas. “Não existe estudo para um regime de recuperação fiscal mais light. Os estados pedem ajuda, o governo apenas diz que pode ajudar a mensurar os gastos que precisam ser cortados”, disse Mansueto Almeida, secretário do Tesouro Nacional

ROSANA HESSEL

O forte aumento da folha de salários, sobretudo daqueles que decretaram situação de calamidade, é o maior problema dos estados, na avaliação do secretário do Tesouro Nacional, Mansueto Almeida. “O grande problema dos estados não é a dívida, mas pessoal”, afirmou. Apesar da situação dramática dessas unidades da Federação, ele descartou qualquer possibilidade de o Ministério da Economia flexibilizar o Regime Recuperação Fiscal (RRF), criado pela Lei Complementar nº 159, de 2017, que permitiu socorro ao Rio de Janeiro. “Não existe estudo para um regime de recuperação fiscal mais light. Os estados pedem ajuda, o governo apenas diz que pode ajudar a mensurar os gastos que precisam ser cortados. Rio Grande do Norte nem tem dívida para renegociar e, portanto, não tem como aderir ao RRF. O problema é cortar despesa com pessoal”, afirmou.

Outro problema apontado por Mansueto é a Previdência, pois a idade média de aposentadoria dos servidores dos entes federativos é de 49 anos. Pela proposta de reforma enviada ao Congresso pelo governo de Michel Temer, que pode ser absorvido por Jair Bolsonaro, seria fixada idade mínima de 65 anos para os homens e de 62 anos para as mulheres. No ano passado, o rombo na Previdência dos estados ficou em R$ 93,9 bilhões, insustentável, segundo os economistas.

O Programa Recuperação Fiscal proposto para os estados exige um plano de ajuste agressivo nas contas públicas, incluindo a privatização de estatais para que o ente federativo fique até seis anos sem pagar a dívida com a União. Mas para, isso, é preciso também cumprir outros enquadramentos, como apresentar, durante a assinatura do contrato com o Tesouro Nacional, mais de 70% da Receita Corrente Líquida (RCL) comprometida com gastos com pessoal. De acordo com Mansueto, Minas Gerais e Rio Grande do Sul, que decretaram estado de calamidade financeira em 2016, com o Rio de Janeiro, estão próximos do enquadramento para aderirem ao RRF.

“O governo anterior de Minas Gerais (de Fernando Pimentel, PT) não se interessava em aderir ao RRF, mas o atual governador (Romeu Zema, Novo), está interessado e deverá nos apresentar um programa ainda no início de fevereiro”, disse Mansueto. “O Tesouro enviou uma missão a Minas para dar uma consulta técnica, e o novo governo está checando se todos os requisitos permitem adesão ao RRF”, completou. Ele ressaltou ainda que tem conversado com vários governadores e tem dito que a União não pode dar garantias para empréstimos dos estados se os recursos forem destinados para pagamento de servidores. “A Lei de Responsabilidade Fiscal (LRF) não permite que isso ocorra, e ainda pune o gestor que autorizar esse tipo de empréstimo”, destacou.

Impacto de R$ 166 bi

De acordo com Mansueto, o impacto das renegociações das dívidas com os estados pode chegar a R$ 166,7 bilhões entre 2016 e 2022. Esse dado considera que o fluxo de receitas acumuladas nesse período seria de R$ 297,5 bilhões se o governo não tivesse renegociado as dívidas desses entes federativos, mudado indexador e alongado o prazo entre 2015 e 2016. E se, em 2017, não tivesse criado o RRF. A previsão de fluxo de pagamentos de dívida dos estados para União caiu para R$ 130,8 bilhões no mesmo período. Esse montante engloba perda de R$ 71 bilhões entre 2016 e 2018, que já foi concretizado, e uma estimativa de renúncia de receita de R$ 95 bilhões entre 2019 e 2022. Por conta disso, a dívida pública bruta deverá registrar crescimento proporcional no futuro.

Contudo, o secretário minimizou o risco de novo calote por parte dos estados, devido ao fato de quatro deles, Rio Grande do Norte, Roraima, Mato Grosso e Goiás, terem decretado estado de calamidade financeira desde o início do ano. “Decretar estado de calamidade não muda em nada a questão das garantias exigidas pelo governo federal. É algo mais local, junto aos tribunais de contas estaduais”, disse. Ele lembrou que a LRF prevê que, quando o estado gasta mais de 60% da receita corrente líquida, o ente pode reduzir a carga horária e o salário dos trabalhadores. “Mas isso é objeto de uma ação direta de inconstitucionalidade, que será julgada em 27 de fevereiro”, emendou.

Segundo Mansueto, há estados que estão registrando melhora na situação fiscal, como Alagoas e Mato Grosso do Sul, mas nenhum deles pode pedir empréstimo com garantia da União para pagar pessoal. Conforme dados do Tesouro, apenas 13 dos 27 entes federativos são considerados “elegíveis” para obterem empréstimos com garantias da União, porque possuem notas A e B. São eles: Acre, Alagoas, Amazonas, Amapá, Ceará, Espírito Santo (único com nota A), Pará, Paraíba, Piauí, Paraná, Rondônia, Roraima e São Paulo.

Impostômetro ACSP: primeira marca do ano, de R$ 100 bilhões, será atingida neste domingo

A primeira marca significativa do Impostômetro no ano de 2019, de R$ 100 bilhões, será registrada à 0h10 deste domingo (13/1), de acordo com a Associação Comercial de São Paulo (ACSP), que criou um painel para divulgar o valor pago pela população brasileira desde o primeiro dia de cada ano. Engloba impostos, taxas, multas e contribuições. Em 2018, o valor de R$ 100 bilhões também foi cravado no dia 13 de janeiro

“A arrecadação já chegou a tudo isso e o painel deve girar mais rapidamente do que no ano passado, em decorrência da recuperação econômica, visto que o PIB está projetado para subir 2,5% em 2019”, diz Emílio Alfieri, economista da ACSP. O Impostômetro fechou o ano de 2018 em R$ 2,388 trilhões.

Para Alfieri, “os gastos crescentes com a Previdência têm abocanhado o dinheiro dos impostos, que poderia ser destinado a áreas essenciais como saúde, segurança e educação”. O economista avalia que, sem recursos para gastar nessas áreas prioritárias, os governos são tentados a impor aumentos tributários. “Por isso, fazer a reforma da Previdência e sanar as contas públicas é imprescindível”, reforçou.

O Impostômetro foi implantado em 2005 pela ACSP para conscientizar os brasileiros sobre a alta carga tributária e incentivá-los a cobrar os governos por serviços públicos de mais qualidade. Está localizado na sede da ACSP, na Rua Boa Vista, centro da capital paulista. Outros municípios e capitais se espelharam na iniciativa e instalaram seus painéis. No portal www.impostometro.com.br é possível visualizar valores arrecadados por período, estado, município e categoria.

“Esse é o modelo que foi à bancarrota no Chile, pois passados trinta anos da sua instituição, a promessa de que os trabalhadores que contribuíam compulsoriamente para as AFPs – instituições criadas para guardar as aplicações dos chilenos – tivessem uma renda de cerca de 70% do salário, tornou-se vã. Há milhares de aposentados dormindo embaixo de marquises e viadutos por toda a Santiago e dezenas de cidades do país, e o número de suicídios se elevou drasticamente entre os idosos, segundo noticiam, pelo sofrimento, penúria e vergonha de não poder manter a si e aos seus”

Vilson Romero*

Às vésperas de completar 96 anos de existência, em 24 de janeiro, as ameaças de reforma na previdência social brasileira estão fazendo seu idealizador, Eloy Chaves, falecido em São Paulo, em abril de 1964, se remexer no túmulo.

Tendo como modelo o tsunami privatizante do Chile nos anos 80, o novo governo anuncia transformar drasticamente o seguro social brasileiro que abrange, nos setores público e privado, mais de 120 milhões de cidadãos, entre contribuintes e beneficiários,

E a mudança se inspira, a exemplo do que ocorreu em território chileno, no ideário de um dos maiores defensores do liberalismo econômico no século passado, o economista americano Milton Friedman (1912-2006), mentor dos Chicago Boys, e de quem o atual superministro da Economia brasileiro parece ser um ferrenho discípulo.

Pelo modelo que está sendo gestado segundo os balões de ensaio diários lançados atabalhoadamente na mídia, há três possibilidades sobre a mesa dos novos inquilinos da Esplanada dos Ministérios e do Palácio do Planalto.

Em todos os anúncios, fala-se em pauperizar definitivamente a previdência pública transformando-a numa “esmola mínima nacional”, onde todos os brasileiros, independentemente de contribuição ou vinculo empregatício, a partir dos 65 anos fariam jus a benefício assistencial desindexado e inferior ao já mínimo salário mínimo.

A partir desse valor, haveria uma previdência no regime de repartição como hoje existente, mas achatando o teto para algo em torno de três ou quatro salários mínimos.

Acima deste limite máximo do INSS, viria o modelo que faz brilhar os olhos dos “abutres financeiros”: cada trabalhador do setor público ou da iniciativa privada teria que fazer aplicações em contas individuais para garantir, décadas após, alguma dignidade na aposentadoria, se for possível e se houver dinheiro ainda.

Esse é o modelo que foi à bancarrota no Chile, pois passados trinta anos da sua instituição, a promessa de que os trabalhadores que contribuíam compulsoriamente para as AFPs – instituições criadas para guardar as aplicações dos chilenos – tivessem uma renda de cerca de 70% do salário, tornou-se vã.

Há milhares de aposentados dormindo embaixo de marquises e viadutos por toda a Santiago e dezenas de cidades do país, e o número de suicídios se elevou drasticamente entre os idosos, segundo noticiam, pelo sofrimento, penúria e vergonha de não poder manter a si e aos seus.

As mobilizações populares já fizeram o governo chileno reverter parcialmente a total privatização, mas segue a preocupação sobre o futuro dos aposentados.

É isso que querem para o Brasil? É isso que querem para nossos filhos e netos? Quem sobreviver, verá!

* Vilson Romero – servidor público aposentados e jornalista, diretor da ARI – Associação Riograndense de Imprensa e conselheiro da ABI – Associação Brasileira de Imprensa.-

“Uma solução definitiva para a questão da previdência social”. É assim que o economista e pesquisador da Fipe, Hélio Zylberstajn, resume a proposta de reformada previdência encaminhada à equipe do governo Bolsonaro pela entidade, com o apoio da FenaPrevi, CNseg, Abrapp e ICSS. A criação da nova previdência está associada a uma reforma paramétrica do modelo atual. De acordo com a proposta, a reforma paramétrica afetará 13 milhões de pessoas (entre 2020 e 2060), ou seja, apenas 6% da população brasileira atual. Pelas simulações da Fipe, proporcionará economia da ordem de R$ 1 trilhão de 2020 a 2029. O déficit do RGPS, de R$ 3 trilhões, poderá encolher em R$ 700 bilhões, e o do RPPS, de R$ 1,7 trilhão, encolherá em R$ 300 bilhões no período.

“Mesmo que a chamada reforma paramétrica consiga estancar o déficit da previdência em um patamar de 6,5% do Produto Interno Bruto (PIB), como indicam os estudos da Fipe, o rombo voltará a crescer devido ao rápido envelhecimento da população brasileira. Por isso estamos propondo uma solução de substituição progressiva do antigo modelo por um novo, que tornará o sistema previdenciário financeiramente sustentável a longo prazo”, afirma Edson Franco, presidente daFenaPrevi.

A implantação da Nova Previdência não vai gerar ônus adicionais e nem afetará cerca de 75% dos brasileiros. A longo prazo, os ganhos serão expressivos para toda a sociedade, pois haverá redução substancial das alíquotas de contribuição das empresas e dos indivíduos, impulsionando a formação de poupança interna, absolutamente necessária para o financiar o investimento e o desenvolvimento, analisa o especialista. “É um sistema socialmente mais justo, já que se trata de uma Nova Previdência para todos, celetistas, autônomos, funcionários públicos e militares, sem privilégios”, explica Hélio Zylberstajn. A criação da nova previdência está associada a uma reforma paramétrica do modelo atual. De acordo com a proposta, a adoção de uma idade mínima de aposentadoria, uma das principais medidas da reforma paramétrica, afetará apenas 6% da população brasileira atual.

Reforma estrutural – Os quatro pilares da nova previdência

A Nova Previdência se assenta em 4 pilares, explicam os técnicos. Ela valerá para todos os que nasceram a partir de 2005, indistintamente. Cobrirá todos, celetistas, funcionários públicos e militares. Será um sistema único e universal. Diferentemente dos vários sistemas que hoje existem no Brasil, a Nova Previdência procurará atender prioritariamente os que compõem a base da pirâmide social. Em síntese, os quatro pilares da nova previdência são:

O primeiro pilar é a RBI, que é a Renda Básica do Idoso, que passa a valer a parti rda aprovação da reforma. Todos os que completarem 65 anos, receberão um benefício de R$ 550,00, independentemente de terem contribuído ou não para a previdência. Terão direito ao RBI os nascidos a partir de 2005. A idade mínima para recebimento dos benefícios será de 65 anos para os homens. Para as mulheres, com dois ou mais filhos, se prevê uma redução de cinco anos nessa idade mínima. Pessoas com deficiência também receberão uma renda básica. O custeio da RBI ficará por conta do Tesouro Nacional.

No segundo pilar, estarão aqueles que contribuírem para a previdência, e receberão pelo INSS, uma aposentadoria de R$ 550 (valor mínimo) a R$ 1.650 (valor máximo). Como todos terão direito ao RBI, o benefício total, para os que terão pelo menos 40 anos de contribuição, será de no mínimo R$ 1.100 e máximo de R$ 2.200. Para se aposentar, além da idade mínima de 65 anos, o trabalhador deverá ter contribuído por pelo menos 40 anos. Mulheres com 2 filhos ou mais terão que contribuir por 35 anos, como reconhecimento da dupla função que desempenham. A regra de cálculo do benefício do segundo pilar será proporcional ao tempo de contribuição para a previdência. Se contribuiu por 1 ano, será de 1/40 e assim por diante. Hoje, no Brasil, a renda média do trabalhador é de R$ 2.200. Isso significa que o novo sistema proporcionará aos 75% de trabalhadores que ganham até R$ 2.200 uma reposição integral da sua renda quando se aposentarem.

No terceiro pilar, a nova previdência ganha outra característica, que é o da capitalização. Será direcionado para os 25% de brasileiros que se encontram no topo da pirâmide social do país. Para quem recebe acima de R$ 2.200, pelo menos 30% dos depósitos no FGTS serão redirecionados para contas individuais de capitalização compulsória. A conta do FGTS na nova previdência será vinculada ao CPF dos indivíduos e ganhará portabilidade automaticamente. Os recursos serão geridos por instituições especializadas, de livre escolha dos indivíduos. Uma parte dos recursos se destinará também à contratação de seguro para o caso de morte e invalidez antes da aposentadoria.

Os depósitos do FGTS na nova previdência inicialmente formarão um pequeno fundo individual, correspondente a três salários de cada pessoa, que substituirá o atual seguro desemprego. O atual sistema permanecerá como está para os que já estão no mercado de trabalho e não desejarem fazer a opção pela nova previdência. O estoque de recursos do FGTS também permanecerá sendo gerido nas mesmas bases atuais.

Todos os novos militares e funcionários públicos estarão incluídos nesse terceiro pilar porque a Nova Previdência é um sistema único. Os que ganham menos que R$ 2.200 continuarão a operar suas contas de FGTS nos moldes atuais. Para eles, as regras para saque do FGTS permanecerão iguais (compra da casa própria, demissão involuntária, etc.).

O quarto pilar é a previdência complementar voluntária, nos moldes dos planos de previdência privada existentes atualmente.

Quem afeta? Novo modelo para os nascidos a partir de 2005

Para cerca de 75% dos brasileiros o novo modelo proposto pela Fipe, FenaPrevi, Abrapp, Fenaseg e ICSS não cria nenhum ônus – exceto pelas mudanças já previstas na chamada reforma paramétrica, como adoção de idade mínima nas aposentadorias, redução do pagamento de pensões em certos casos e alterações na fórmula de cálculo das contribuições.

A Nova Previdência se assenta em quatro pilares e valerá para todos os que nasceram a partir de 2005 e que ingressarão no mercado de trabalho a partir de 2020, indistintamente. Cobrirá todos, celetistas, funcionários públicos e militares. Será um sistema único e universal. Diferentemente dos vários sistemas que hoje existem no Brasil, a Nova Previdência procurará atender prioritariamente os que compõem a base da pirâmide social.

Custeio da transição – Proposta desonera folha no longo prazo

O argumento para a resistência à adoção de uma nova previdência tem sido o chamado custo de transição. Pelas simulações do projeto Fipe, FenaPrevi, Abrapp, Fenaseg e ICSS a transição se torna viável. O modelo de repartição é sem dúvida ótimo quando se tem muito mais jovens contribuindo do que idosos recebendo benefícios. No entanto, o Brasil está em quadro demográfico de envelhecimento da população, e o modelo de repartição não mais se sustenta, isoladamente, garantem os analistas.

De acordo com a proposta, ao longo do tempo, a contribuição para a previdência sobre a folha de pagamentos poderá ser gradativamente reduzida, até corresponder, em 50 anos, a 5% para os indivíduos (sobre o teto de R$ 2.200) e 5% para as empresas. Significará uma redução considerável de encargos e um estímulo ao emprego e à formalização. Atualmente a contribuição total – empresas e trabalhadores – chega a corresponder a 31% da folha de pagamentos, no caso do RGPS, e não é suficiente para cobrir o déficit, mesmo que se faça uma reforma paramétrica.

Com a nova previdência, os nascidos a partir de 2005 que entrarem no mercado de trabalho recolherão 8% dos seus salários até o teto de R$ 5.600 de hoje. Recolherão também uma alíquota adicional de até 3% para equalizar suas contribuições com as dos trabalhadores que estão no velho sistema. As empresas recolherão 20% sobre o valor integral dos salários. Com o tempo, à medida que o sistema antigo se reduzir, as alíquotas de contribuição serão gradativamente reduzidas. Quando o sistema antigo desaparecer e houver apenas a nova previdência, as alíquotas deverão ser de 5% para os trabalhadores, até R$ 2.200 e 5% para as empresas, aplicada sobre o salário integral. Comparadas às alíquotas e aos tetos de incidência de hoje, percebe-se o enorme alívio que a nova previdência trará ao mercado de trabalho. Para quem ganha até R$ 2.200, nada muda, seja na contribuição ou no futuro benefício, pois os segurados estarão sob o regime geral, com o modelo de repartição.

Haverá necessidade de um fundo de transição, já plenamente previsto nos artigos 249 e 250 da Constituição, para ajudar no custeio da velha previdência e apressar a redução das alíquotas de contribuição. Propomos que esse fundo seja composto por 40% dos recursos arrecadados pelo PIS e que hoje se destinam ao BNDES. A arrecadação anual do PIS está em torno de R$ 60 bilhões, de modo que o fundo da transição terá uma receita anual, originária dessa fonte, da ordem de R$ 24 bilhões. O fundo poderá receber ainda ativos da União e dos entes federativos. Já se prevê a criação de fundos imobiliários reunindo imóveis de propriedade da União para reforçar o fundo de transição. Recursos da União provenientes da exploração de reservatórios de petróleo e gás na camada do pré-sal também poderão igualmente reforça-lo.

Especialmente em relação ao FGTS, não haverá interferência sobre o estoque de recursos e nas regras para os já presentes no mercado de trabalho. No entanto, para os entrantes que estarão compulsoriamente ou optarem por aderir ao Pilar III, além de pelo menos 30% dos depósitos do FGTS se destinarem à capitalização das contas individuais da nova previdência, a multa rescisória paga pelas empresas no caso de demissão sem justa causa não mais se destinará a ao demitido. O valor será recolhido ao Tesouro, que, por sua vez, destinará os recursos para a formação do fundo individual compulsório, substituto do seguro desemprego, equivalente a até três salários, daqueles que ganham até R$ 2.200. A iniciativa contribuirá para redução da rotatividade no mercado de trabalho. As empresas continuarão igualmente punidas em caso demissão, mas o trabalhador não se sentirá mais tentado a forçar uma demissão com objetivo de receber o valor da multa.

Os trabalhadores que ganham acima de R$ 2.200 acumularão em seus fundos de capitalização os recursos originários do FGTS. Com esse fundo, na data de elegibilidade ele será capaz de comprar uma renda vitalícia complementar de forma a obter uma aposentadoria maior do que os R$ 2.200 que ele terá com os pilares 1 e 2. Quanto mais ele destinar de recursos do FGTS para esse fundo maior será o nível de reposição de renda que obterá, vis a vis o salário que tinha quando estava em seu período laboral. Por exemplo, um trabalhador que tenha salário médio de contribuição próximo de R$ 3 mil, conseguirá obter a reposição integral deste mesmo salário, destinando aproximadamente 60% do seu FGTS para o pilar 3 (considerando o somatório das rendas originadas pelos 3 pilares).

Já um brasileiro cujo salário médio seja de R$ 4 mil ao longo de sua vida profissional, também conseguiria reposição próxima de 100% do seu salário, destinando, neste caso, a totalidade do FGTS para o pilar 3. Se alteramos o salário para R$ 5,6 mil, valor próximo do atual teto do que passará a ser chamado de velho sistema, o benefício de aposentadoria equivaleria a cerca de R$ 4,6 mil, destinando também 100% do FGTS para formação do fundo do pilar 3, uma reposição bastante significativa de cerca de 80% da renda que obtinha quando de seu período laboral.

“Como se pode notar o sistema proposto para a nova previdência adota como premissa central a lógica da justiça social, proporcionando reposição maior de renda, na aposentadoria, para os trabalhadores que têm rendas menores, e exigindo maior esforço de poupança, incluindo a possibilidade de poupança voluntária no pilar 4, para os trabalhadores de salários mais elevados”, afirmam.

Reforma paramétrica – Ajuste do sistema vigente impacta o equivalente a 6% da população

A criação da nova previdência está associada a uma reforma paramétrica do modelo atual, imprescindível. De acordo com a proposta da Fipe, FenaPrevi, Abrapp, Fenaseg e ICSS, a reforma paramétrica afetará 13 milhões de pessoas (entre 2020 e 2060), ou seja, apenas 6% da população brasileira atual.

INSS – Para os que estão no Regime Geral de Previdência Social (RGPS), a proposta prevê uma idade mínima de 57 anos para a aposentadoria para homens e 52 para mulheres. A cada dois anos, a idade mínima será acrescida de um ano, até chegar a 65 anos. Para os professores, categoria que hoje tem direito a um regime especial, a idade mínima seria de 56 anos (homens) e 51 (mulheres), mas convergindo, com o tempo, para os 65 anos, segundo a mesma regra de transição (um ano a mais para cada dois anos). Vale frisar que as pessoas que se aposentam por tempo de contribuição o fazem hoje aos 55 anos e até antes disso. Para cálculo do valor da aposentadoria valerá o fator previdenciário (e não mais haverá a opção pela regra 95/85).

Quanto às pensões, sugerimos que sejam equivalentes a 60% do valor da aposentadoria, acrescentando-se 10% por dependente, até o limite do valor da aposentadoria, aponta o estudo.

RPPS – Para o Regime Próprio de Previdência dos Servidores (RPPS), o projeto propõe a adoção da idade mínima de 61 anos para homens e 56 para mulheres (hoje é 60 e 55), com a mesma regra de acréscimo de um ano a cada dois e também o aumento na alíquota de contribuição de 11% para 14%.

Pelas simulações feitas pela Fipe, a reforma paramétrica proporcionará uma economia da ordem de R$ 1 trilhão no período de 2020 a 2029. O déficit do RGPS, de R$ 3 trilhões, poderá encolher em R$ 700 bilhões, e o do RPPS, de R$ 1,7 trilhão, encolherá em R$ 300 bilhões no período e estímulos (especialmente tributários) para seu incremento.

Impacto fiscal – Economia de R$ 1 tri em uma década

De acordo com simulações feitas pela Fipe, com base na ferramenta que deixaremos disponível, a reforma paramétrica proporcionará uma economia da ordem de R$ 1 trilhão no período de 2020 a 2029. O déficit do RGPS, de R$ 3 trilhões, poderá encolher em R$ 700 bilhões, e o do RPPS, de R$ 1,7 trilhão, encolherá em R$ 300 bilhões no período.

Os ganhos sociais, políticos e econômicos de uma reforma estrutural da previdência serão enormes para a sociedade brasileira. É a oportunidade de se ampliar a transparência e a boa governança do sistema. De se promover mais distribuição de renda para a base da pirâmide. E de justiça social pelo fim dos privilégios, com adoção de um sistema previdenciário único para todos. Para a economia, o impacto positivo é imensurável, pela formação de poupança, tanto compulsória como voluntária.

“Poupança que o país precisa para impulsionar o investimento e o desenvolvimento. Poupança que não mais precisará ser destinada ao financiamento do déficit do setor público. Além disso, por se tratar de uma solução definitiva para a previdência, removerá incertezas dos horizontes de potenciais investidores, reduzirá o risco de crédito para o país, e, em consequência, as taxas de juros. Os gestores terão de ser ainda mais eficientes para se habilitarem às licitações públicas para a gestão dos recursos da nova previdência. Reduzirá os encargos sobre a folha de salários para as empresas, e aumentará a receita líquida dos assalariados. Reduzirá a rotatividade da mão de obra, estabilizando mais o mercado de trabalho e contribuirá para o crescimento da produtividade dos trabalhadores. E deixará as pessoas e suas famílias menos inseguras em relação às suas próprias finanças no futuro”, finaliza a proposta.