Tag: juros

Servidores – resultados dos investimentos da Viva Previdência

Nos nove primeiros meses de 2019, os planos administrados pela Viva Previdência mantiveram expressivos resultados, mesmo diante do ambiente de elevada volatilidade devido ao menor crescimento global e lenta recuperação da atividade econômica brasileira, informa a entidade. O Plano Vivaprev teve um desempenho acumulado até setembro de 2019 de 11,86%. O Plano de Benefícios Geaprev alcançou, no acumulado do ano, a rentabilidade 15,86%

No mercado externo, a expectativa de retomada das negociações na disputa comercial entre os Estados Unidos e a China reduziu a hipótese de cenário mais pessimista, referente à escalada do conflito. Apesar da menor tensão comercial, a piora da confiança se aprofundou e aumentou as preocupações com o crescimento mundial.

Diante desse quadro de maior desaceleração, os bancos centrais do Estados Unidos, China e Europa têm adotado medidas de redução de taxas de juros e incentivos para retomada do crescimento global.

No Brasil, o Banco Central sinalizou novas reduções de taxa de juros, acima do esperado pelo mercado, diante das revisões para baixo do crescimento econômico e inflação controlada. Além disso, a expectativa com a aprovação da reforma da Previdência contribuiu para o otimismo.

Nesse contexto, o mercado reagiu, positivamente, antecipando com a expectativa de sucesso nas medidas adotadas para combate a desaceleração global e favoreceu ganhos em bolsa e no mercado de juros, repetindo o que vem acontecendo ao longo de 2019.

“Desta forma, mantivemos nossa estratégia vencedora, porém com um viés mais defensivo, realizando ganhos expressivos no mercado de juros, visando preservar os ótimos resultados do ano, caso haja uma deterioração global”, informa a Viva Previdência.

Assim, a posição dos investimentos dos Planos Vivaprev e Geaprev capturou grande valorização incorporada nas cotas dos participantes. Na renda fixa, a rentabilidade refletiu os ganhos com a carteira de títulos públicos, indexados à inflação, enquanto a renda variável apresentou excelentes resultados, refletindo a valorização das ações da carteira dos fundos de investimentos.

Plano Viva de Previdência e Pecúlio – Vivaprev

O Plano Vivaprev teve um desempenho acumulado até setembro de 2019 de 11,86%, sendo esse resultado extremamente positivo, superando investimentos como a poupança (3,33%), a taxa referencial de juros de mercado CDI (4,66%) e a inflação medida pela INPC (2,63%) no período. Por sua vez superou, também, a meta atuarial de 5,74%.

Com os retornos dos investimentos, o Plano Vivaprev obteve ganho de R$ 317 milhões de receita financeira encerrando o mês de setembro com patrimônio R$ 2,828 bilhões.

Geaprev

O Plano de Benefícios Geaprev alcançou, no acumulado do ano, a rentabilidade 15,86%, os ganhos relevantes superaram investimentos como a poupança, taxa de juros referencial de juros de mercado – CDI e a inflação medida pelo INPC no período. Da mesma forma superou, também, o índice de referência (meta) de 5,84%.

O Geaprev obteve aumento das reservas na ordem de R$ 10 milhões, fechando com patrimônio de R$ 74,7 milhões em setembro de 2019.

Após a denúncia da Associação Nacional dos Servidores Públicos, da Previdência e da Seguridade Social (Anasps), a Geap Autogestão em Saúde, maior operadora de planos do saúde dos servidores, autorizou que a diferença de 9,76%, não paga entre fevereiro a julho, seja incorporada aos contracheques a partir de novembro. Os assistidos poderão optar pelo parcelamento em 12 vezes, sem juros ou correção, até 5 de novembro de 2019

Manuel Ricardo Palmeira Lessa, representante da Anasps no Conselho Deliberativo da Geap, foi recebido em audiência pelo diretor-executivo da Geap, general Ricardo Marques Figueiredo, O general prometeu autorizar o parcelamento em 12 meses da dívida dos associados da Anasps, relativa à diferença de 9,76%, não paga entre fevereiro a julho. O débito será incorporado aos contracheques dos servidores a partir de novembro. Os assistidos poderão optar pelo parcelamento até 05 de novembro de 2019, sem juros ou correção, em até 12 vezes.

De acordo com informações da Anasps, a Geap, que não cobrou a a diferença no tempo certo, por motivos de gerenciamento e gestão, expediu boletos de pagamento com vencimento em 21 de outubro, “ameaçando os participantes de ter seus plano de saúde suspenso caso não pagassem os boletos”. A Anasps entrou com procedimento judicial, sobre o parcelamento, mas não houve acordo na audiência de conciliação. A Anasps reconheceu a dívida e insistiu no parcelamento.

No encontro com o general Ricardo Marques de Figueiredo, com o diretor financeiro e com o responsável pelo atendimento, Manuel Ricardo Palmeira Lessa assinalou que as informações não chegaram de maneira clara na ponta. Figueiredo explicou que a orientação era de atendimento pelo 0800, que recebeu instruções precisas. Mas Plameira assinalou que houve demora no reconhecimento do erro e lembrou a maioria dos assistidos da Anasps tem entre 70 e 80 anos, e não usam meios digitais.

“Quanto a emissão dos boletos, sem qualquer negociação com a Anasps, houve precipitação na emissão com vencimento em 21 outubro, já que em muitos casos os valores correspondem a percentual importante da remuneração dos assistidos, sem falar que a partir da segunda quinzena, os servidores, que recebem no segundo dia útil do mês, já estão sem reservas”, alerta a Anasps.

Servidores – Com a queda da Selic, veja como ficam os investimentos da Viva de Previdência

A Fundação Viva de Previdência informa que, diante da queda dos juros, manterá parte dos recursos em renda fixa e títulos públicos. Porem, para cumprir as metas definidas para cada plano, terá que incluir na carteira os fundos multimercados e reforçar a alocação em bolsa de valores. No primeiro semestre, o Plano Vivaprev teve desempenho de 9,13%, superando a poupança (2,25%), a inflação medida pela INPC (2,45%) e a taxa referencial de juros de mercado CDI (3,07%). Também superou meta atuarial de 4,51%. OPlano de Benefícios Geaprev teve rentabilidade 12,52% – suerou diversos investimentos e índice da meta atuarial de 4,58%.

.Veja a nota:

“O ercado econômico brasileiro está vivendo em cenário de queda de juros, decorrente à decisão do Comitê de Política Monetária (Copom) do Banco Central, que reduziu de 6,5% ao ano para 6,0% ao ano a taxa básica de juros da economia, ou seja, a taxa Selic está no menor patamar histórico. Em comunicado, o Copom informou que, houve a consolidação de um “cenário positivo”, e sinalizou que há espaço para novos cortes no 2º semestre de 2019.

O ciclo atual de redução da taxa de juros impõe, como consequência, a revisão das estratégias de investimentos dos recursos da Fundação Viva de Previdência, a exemplo de outros fundos de pensão.

Para os próximos semestres, aproveitando o cenário favorável de crescimento da economia e considerando o nível atual baixo de taxa de juros, que não é suficiente para alcançar as metas definidas na política de investimentos, as aplicações de recursos devem caminhar para maior diversificação da carteira.

A Fundação Viva manterá parte relevante dos recursos aplicados em renda fixa, em títulos públicos federais, para proteger os compromissos de curto prazo e, por outro lado, para alcançar o cumprimento das metas definidas para cada Plano, as estratégias devem prever possibilidades de outros investimentos, dentre os quais destacamos fundos multimercados e reforço em alocação em bolsa.

Com o monitoramento permanente do cenário, as alocações seguirão os modelos de governança corporativa definidos na política de investimentos dos Planos da Viva e os rigorosos critérios técnicos de seleção e gerenciamento de riscos com análise prévia dos gestores, de acordo com as melhores práticas de mercado.

Resultados da Viva Previdência

O primeiro semestre de 2019 trouxe impactos relevantes e positivos nas cotas dos participantes dos planos administrados pela Fundação Viva de Previdência. Os resultados superaram com folga as metas dos planos e os indicadores de mercado.

O Plano Vivaprev teve um desempenho nos seis primeiros meses de 2019 de 9,13%, superando a poupança (2,25%), a inflação medida pela INPC (2,45%) e a taxa referencial de juros de mercado CDI (3,07%) no período. Por sua vez superou, também, a meta atuarial de 4,51%.

Por sua vez, o Plano de Benefícios Geaprev alcançou, no primeiro semestre, a rentabilidade 12,52%. O ganho significativo superou diversos investimentos e, também, o índice da meta atuarial de 4,58%.

Os resultados dos investimentos dos Planos da Viva foram atribuídos, especialmente, ao posicionamento em aplicações em títulos públicos com juros altos, que capturaram todos o ganho da redução das taxas, fato que não se repetirá, segundo as projeções de mercado.”

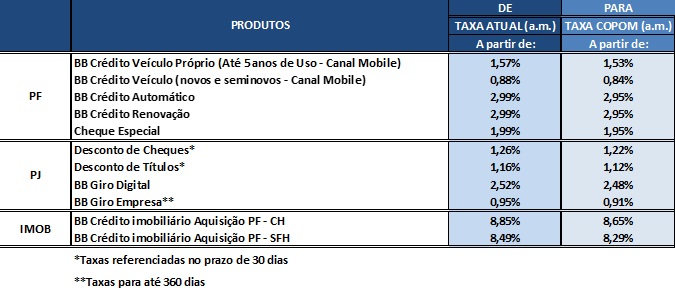

Banco do Brasil acompanha Copom e anuncia redução de juros para PF, PJ e imobiliário

Novas taxas entram em vigor na próxima segunda-feira, 5. No empréstimo pessoal sem garantia, a taxa mínima será reduzida de 2,99% para 2,95% ao mês. No cheque especial, a taxa mínima passará de 1,99% para 1,95% ao mês. O BB não menciona, no entanto, como ficarão os juros no cartão de crédito

O Banco do Brasil anunciou nesta quarta-feira, 31, redução das taxas de juros para pessoas físicas, jurídicas e no financiamento imobiliário, em linha com a decisão do Comitê de Política Monetária (Copom), que cortou a taxa Selic em 0,50 ponto percentual ao ano. As novas taxas entram em vigor a partir da próxima segunda-feira, dia 5.

Financiamento imobiliário mais barato

Nas linhas de financiamento imobiliário para pessoa física, as taxas mínimas passarão de 8,49% para 8,29% ao ano, na aquisição PF-SFH (Sistema Financeiro de Habitação), e de 8,85% para 8,65% ao ano na linha aquisição PF-CH (carteira hipotecária)

Taxas do crédito de veículo ficam mais em conta

Na linha BB Crédito Veículo Próprio, em que o cliente oferece seu automóvel como garantia, as taxas praticadas pelo BB serão reduzidas de 1,57% para 1,53% ao mês, na faixa mínima, para contratações pelo aplicativo do BB para mobile.

A taxa mínima das linhas de financiamento de veículos novos e seminovos, contratados pelo mobile passará para 0,84% ao mês, ante 0,88% ao mês cobrados até então.

Para as linhas de empréstimo pessoal sem garantia, a taxa mínima será reduzida de 2,99% para 2,95% ao mês. No cheque especial, a taxa mínima passará de 1,99% para 1,95% ao mês.

Juros mais baixos também para empresas

O Banco do Brasil informou que também reduzirá os juros para pessoas jurídicas. Na linha desconto de cheque*, as taxas mínimas passarão de 1,26% para 1,22% ao mês. Para o desconto de títulos*, as taxas mínimas passarão dos atuais 1,16% para 1,12% ao mês.

Os juros para as linhas BB Giro Digital e BB Giro Empresa** também ficarão mais baixos. A taxas mínimas cairão de 2,52% para 2,48% ao mês e de 0,95% para 0,91% ao mês, respectivamente.

*Taxas referenciadas no prazo de 30 dias

**Taxas para até 360 dias

Confira as novas taxas na tabela abaixo:

Atenciosamente,

“No Brasil, como os juros têm valores estratosféricos, as pessoas acabam se endividando muito, tanto que temos quase 70% nessa situação. O brasileiro ainda não entendeu que a diferença entre o rico e o pobre não é ter dinheiro, mas entender de juros”, afirma Renato Follador, presidente do Fundo Paraná e economista especialista em Previdência

THAIS MOURA*

Uma pesquisa da Associação Brasileira de Educadores Financeiros (Abefin) mostrou que 81% dos brasileiros dependem exclusivamente do Instituto Nacional de Seguro Social (INSS) para a aposentadoria. Ou seja, apenas 19% se planejaram para ter uma renda mensal após o término de suas atividades profissionais. O estudo feito em parceria com a Unicamp e o Instituto Axxus entrevistou 2 mil funcionários de 100 empresas, dos mais diferentes níveis hierárquicos em nove unidades da Federação.

Além da dependência, 84% dos entrevistados mostraram que são incapazes financeiramente a pagar as contas. Apenas 16% conseguem lidar com a remuneração sem apertos. Para o presidente da Abefin, Reinaldo Domingos, os dados são preocupantes.

“Estamos diante de uma iminente reforma da Previdência Social, onde o trabalhador terá que contribuir por um período maior e apenas o dinheiro do governo não será suficiente. É preciso educar financeiramente os trabalhadores com urgência para que eles tenham mais sustentabilidade financeira no futuro”, afirmou.

Para Renato Follador, presidente do Fundo Paraná e economista especialista em Previdência, a grande quantidade de brasileiros dependentes do INSS para a aposentadoria se deve, principalmente, a falta de um programa de educação financeira e previdenciária no Brasil. “Deveríamos ter essa educação para que, a partir do primeiro emprego, o jovem já soubesse como investir na aposentadoria”, explicou.

Juros

“No Brasil, como os juros têm valores estratosféricos, as pessoas acabam se endividando muito, tanto que temos quase 70% nessa situação. O brasileiro ainda não entendeu que a diferença entre o rico e o pobre não é ter dinheiro, mas entender de juros”, disse o especialista. Segundo ele, a parcela da população que entende sobre juros não chega a 10%, e a parte que possui previdência privada é composta por “aqueles que se beneficiam com os juros”, afirma Follador.

Ele alerta que, implantando ou não a reforma previdenciária, é necessário que haja um crescimento simultâneo da previdência privada. “O estado brasileiro nunca mais vai ter capacidade de pagar aposentadorias nos níveis que paga hoje em dia, com o INSS financiando”, explicou.

* Estagiária sob supervisão de Rozane Oliveira

Antecipação do Imposto de Renda – Somente em dois casos vale à pena

“Do ponto de vista financeiro é um péssimo negócio. O brasileiro, como sempre, paga com dinheiro pela ansiedade de ter tudo na hora. É exatamente a mesma situação de quando se compra parcelado”, afirma especialista

Os bancos já começaram a oferecer aos clientes a antecipação do Imposto de Renda. Na prática, é um empréstimo em que a instituição financeira antecipa um valor que sabe que provavelmente o correntista receberá no futuro. Por ter garantia, a taxa de juros é mais baixa. Entretanto, pode existir alguns problemas no meio do caminho. “A pessoa pode cair na malha fina da Receita Federal e atrasar a restituição ou ainda receber menos do que deveria. Entretanto, o empréstimo precisará ser quitado na data acordada em contrato”, explica Fabrizio Gueratto, financista do Canal 1Bilhão Educação Financeira. Para se conseguir a antecipação basta ter indicado no IR aquela instituição para receber a restituição.

Um outro problema da antecipação é que, como todo empréstimo, existe a cobrança da taxa de juros, que neste caso é de no mínimo 2,25% ao mês. Apenas como comparação, a poupança rende 0,38% no mesmo período. “Do ponto de vista financeiro é um péssimo negócio. O brasileiro, como sempre, paga com dinheiro pela ansiedade de ter tudo na hora. É exatamente a mesma situação de quando se compra parcelado. Ele não pode ter aquele objeto na hora, mas antecipa o desejo e paga mais caro. Isso é péssimo e faz com que dificulte a organização do orçamento e consequentemente não seja possível guardar recursos para investimentos financeiros”, ressalta.

Entretanto, existem duas hipóteses em que a antecipação da restituição do imposto de renda é um bom negócio. A primeira é se a pessoa tiver uma dívida mais cara, como cartão de crédito ou cheque especial, modalidades em que a taxa de juros facilmente ultrapassa 10% ao mês. “Neste caso compensa a antecipação, pois a taxa de juros é menor e o dinheiro pode ser usado para pagar a dívida com a taxa de juros maior. A pessoa continuará endividada, mas pagando menos”.

A outra situação em que pegar este empréstimo no banco pode ser vantajoso é se o contribuinte tiver a certeza de que este dinheiro proporcionará uma economia ou geração de renda imediata. “Por exemplo, um motorista de aplicativo que gasta muito com combustível e precisa colocar um kit gás no seu carro para ficar mais econômico. O valor economizado será maior do que a taxa de juros cobrada no empréstimo. Um outro exemplo é uma pessoa que faz comida congelada em casa para vender e pegou um pedido muito grande, mas só conseguirá atender se comprar uma máquina nova. São situação muito específicas”, finaliza Fabrizio Gueratto, financista do Canal 1Bilhão Educação Financeira.

Dieese – Nota Técnica critica estudo do Ministério da Economia sobre BPC

O trabalho do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) conclui que as apostas do governo federal, ou seja, as mudanças no Benefício de Prestação Continuada (BPC), ao contrário do que afirma o Ministério da Economia, podem resultar em perdas entre 23,6% e 32,8% do valor presente do benefício, o que vai em sentido oposto ao discurso oficial de que a reforma promoveria maior equidade, justiça social e proteção social ao idoso

Em 12 de março de 2019, a Secretaria de Política Econômica (SPE), ligada ao Ministério da Economia, divulgou estudo (MINISTÉRIOS DA ECONOMIA, 2019), no qual defende as alterações sugeridas pela Proposta de Emenda Constitucional (PEC) 06/2019 em relação ao Benefício de Prestação Continuada (BPC), a idosos que não têm meios para garantir a própria manutenção. Por meio de simulações, o governo afirma que seu projeto aumentaria o bem-estar dos beneficiários, quando comparado às normas hoje vigentes, pois representaria ganhos significativos em valor presente.

Nesta Nota Técnica nº 204, o Departamento Intersindical de Estudos Socioeconômicos refaz os cálculos apresentados pelo estudo do governo, mantendo a mesma metodologia, mas com a adoção de parâmetros que, em consonância com declarações do ministro da Economia, são mais adequados à realidade. As conclusões são opostas às do governo federal. Ou seja, as mudanças propostas para o BPC podem resultar em perdas entre 23,6% e 32,8% do valor presente do benefício para os idosos.

Na análise do Dieese, a PEC 006/2019, que modifica diversas regras da Previdência e Assistência Social4, introduz importantes alterações nos valores e nas regras de acesso ao BPC para os idosos. Dessas, destaca-se a redução do valor inicial do benefício para R$ 400, que se igualaria a um salário mínimo apenas quando o beneficiário completasse 70 anos; e, para compensar o rebaixamento do valor, o benefício seria estendido a idosos a partir dos 60 anos. A proposta também endurece a regra de acesso ao BPC, determinando que só poderá se tornar beneficiário o idoso cuja família tenha patrimônio inferior a R$ 986.

“Essa medida afetaria imediatamente as famílias dos mais de 2 milhões de beneficiários idosos hoje inscritos no BPC, tendendo a atingir um número muito maior nos próximos anos, em função das mudanças nas regras de acesso à aposentadoria propostas pelo governo. Além disso, a redução do valor do benefício para R$ 400 implicará, para boa parte desses idosos, a postergação do momento em que esperam deixar de trabalhar, uma vez que muitos se verão compelidos a continuar na ativa até os 70 anos”, destaca o estudo.

Em valores nominais, caso a reforma seja aprovada, um beneficiário idoso do BPC receberia R$ 20.034 a menos do que lhe seria devido pelas regras em vigência.

O cálculo do valor presente parte do pressuposto de que é mais vantajoso se ter uma quantia monetária hoje do que ter a mesma quantia em data futura. No geral, se prefere antecipar o recebimento do crédito o máximo possível. Como exemplo, trazendo a valor presente, R$ 400 em 2029 valem menos do que esses mesmos R$ 400 hoje. O quanto esse valor é menor depende da escolha da taxa de desconto empregada no cálculo do valor presente. Quanto maior a taxa de desconto utilizada, menor será o valor presente calculado. Assim, a escolha da taxa de desconto é da maior importância, pois afeta diretamente o resultado final do cálculo do valor presente. Por isso, deve-se optar por uma taxa que seja adequada à situação.

Porém, salienta a nota técnica, as ditas “taxas de juros bem inferiores às de mercado” utilizadas no estudo como taxa de desconto para o cálculo do valor presente correspondem a 20,2%, 37,7% e 103% ao ano.

“A utilização de taxas de juros tão elevadas como taxa de desconto no cálculo do valor presente não é razoável por um motivo mais simples do que a falta de aderência à realidade dos idosos em situação de miserabilidade: o próprio ministro da economia, responsável pela Secretaria que elaborou o estudo, declarou considerar que os “juros [cobrados pelos bancos] são absurdos” (SIMÃO, 2019), frutos de uma “distorção” (PRESIDENCIA DA REPÚBLICA, 2019)”, relembra o Dieese.

De fato, aponta, o ministro tem razão: as taxas de juros praticadas pelos bancos no Brasil são mesmo absurdas e, ao adotá-las, o estudo chega a resultados que fogem ao bom senso. Para exemplificar, segundo os cálculos apresentados, R$ 400 hoje valem o mesmo que R$ 554.686, em 2029. Ou seja, segundo a lógica que orienta os técnicos do governo, seria mais vantajoso receber os R$ 400 hoje do que meio milhão daqui a 10 anos.

O problema da inflação

Uma questão ignorada pelo estudo é a ausência de qualquer garantia de reajuste do valor do BPC no futuro. O artigo 41 da PEC, que trata do assunto, prevê apenas ajustes nas idades de acesso ao benefício, que poderão ser majoradas quando houver aumento na expectativa de sobrevida da população. Contudo, a SPE assumiu em suas simulações, sem justificativa alguma, que o valor proposto para o BPC (R$ 400) seria corrigido anualmente pela inflação.

Hoje, o valor do BPC é de um salário mínimo. Desde 2006, vigora a política de valorização do salário mínimo, o que significou ajustes anuais acima da inflação para o valor do benefício. A PEC propõe um valor nominal de R$ 400 para o benefício, mas não prevê reajustes futuros nesse valor.

Considerações finais

Nesta nota verificou-se que:

o BPC tende a se tornar um benefício cada vez mais comum;

as taxas de juros utilizadas pelo estudo do governo para a elaboração da proposta de alteração nas regras do BPC não são apropriadas por serem, nas palavras do próprio Ministro da Economia, distorcidas e absurdas – o que leva a resultados completamente fora da realidade;

o estudo da SPE ignorou que o grau de esforço que a atividade laboral exige das pessoas aumenta com o passar dos anos;

desconsiderou também que as atividades a que os idosos em situação miserável se submetem são especialmente desgastantes e penosas;

o estudo assume, sem a garantia de mecanismos legais que o tornem obrigatório, que o valor do benefício será reajustado anualmente;

refazendo-se os cálculos do estudo por meio do método proposto pelo governo, porém com parâmetros mais realistas, chega-se à conclusão de que a reforma promove uma perda substancial – entre 23,6% e 32,8% – no valor presente dos benefícios, o que significa uma redução do bem-estar desses idosos.

É importante levar em conta, ressalta a nota, que muitos dos beneficiários do BPC contribuíram para a previdência em algum momento de sua vida laboral, embora não tenham conseguido acumular o mínimo de 15 anos de contribuição necessários para se aposentar. Se adotadas, as mudanças propostas para o BPC seriam significativamente prejudiciais aos idosos que já se encontram em situação de miserabilidade, o que vai em sentido oposto ao discurso do governo de que a reforma promoveria maior equidade, justiça social e proteção social ao idoso.

O comunicado ocorre após notícias de que os juros do cheque especial chegaram a 315% ao mês, em janeiro. De acordo com a Federação Brasileira de Bancos (Febraban), “em janeiro de 2018, a taxa média de juros do cheque especial foi de 12,62% ao mês, 0,2 ponto percentual menor do que a registrada em janeiro do ano passado, mês com a mesma sazonalidade”

Veja a nota:

“Em janeiro, 1,07 milhão de clientes migrou do cheque especial rotativo para o empréstimo parcelado, a juros mais baixos. O volume de clientes que migrou para essa linha de crédito a menor custo equivale a um aumento de 32% na comparação com o mês anterior, segundo levantamento feito pela FEBRABAN com 12 bancos, que representam cerca de 90% do mercado brasileiro deste produto. Desde julho, quando entraram em vigor as novas regras de autorregulação da Federação para o assunto, 6,2 milhões de pessoas já optaram pela mudança de linha de crédito, reduzindo o custo do crédito obtido nos bancos.

A taxa de juros média dos empréstimos parcelados fecharam janeiro no patamar de 3,4% a.m., queda de 0,1 pp em relação a dezembro de 2018, e muito mais baixos do que as taxas cobradas no cheque especial no mesmo período. Em janeiro, a taxa média de juros do cheque especial foi de 12,62% a.m., 0,2 pp menor do que a registrada em janeiro do ano passado, mês com a mesma sazonalidade.

As taxas de juros médias cobradas em empréstimos para pessoas físicas com recursos livres (em que os bancos não são obrigados a dar destinação específica para os recursos captados nem tem limitação de spread) caíram, em média, 23 p.p. no período de outubro de 2016 (quando começou o recente ciclo de queda da taxa Selic) a janeiro de 2019. Nesse mesmo período, a Selic recuou 7,75 p.p..

Nos empréstimos a pessoas jurídicas, o corte ficou em 10,02 p.p. no mesmo período, também nas operações com recursos livres. A taxa de juros média registrada nessas operações era de 30,2%, em outubro/2016, recuando para 20,2%, em janeiro/2019.”

Restituição de pagamentos indevidos no Refis – cuidado para não perder o prazo

“Em decorrência desse parcelamento, o Fisco Federal exigiu indevidamente o PIS/Cofins sobre os descontos de multa e juros obtidos – como costuma fazer, aliás, em relação a todos os descontos em parcelamentos incentivados. Além disso, exigiu no cálculo do parcelamento os juros moratórios sobre as multas exoneradas. O entendimento da Receita Federal pela cobrança do PIS/Cofins é contrário à jurisprudência do Supremo Tribunal Federal (STF). A pretensão de reaver esses valores em relação ao Refis da Lei nº 12.865/2013 tem prazo até 25 de janeiro de 2019”

Rubens Souza*

Como se viu na última década, o poder público criou diversos programas de parcelamentos incentivados de débitos – Refis da Crise, Refis das Financeiras, Refis da Copa, Prorelit, PRT, PERT, PPI, PPD, PEP do ICMS, entre outros. À medida que surge um parcelamento novo, as normas se tornam cada vez mais complexas, de difícil aplicação e com consequências práticas nefastas a quem sair da linha. Para piorar o cenário, o Fisco costuma adotar posturas tendenciosas a fim de mitigar a perda com a arrecadação por conta dos descontos concedidos.

A esse respeito, está próximo do fim o prazo para os contribuintes reaverem o que foi pago indevidamente diante das exigências decorrentes das posturas tendenciosas do Fisco Federal no Refis instituído pela Lei nº 12.865/2013. Por meio desta Lei havia sido reaberto o prazo para adesão ao programa de parcelamento incentivado da Lei nº 11.941/2009 e se possibilitou às instituições financeiras a quitação de débitos relacionados a discussões judiciais específicas, com consideráveis descontos de multa e juros.

Em decorrência desse parcelamento, o Fisco Federal exigiu indevidamente o PIS/Cofins sobre os descontos de multa e juros obtidos – como costuma fazer, aliás, em relação a todos os descontos em parcelamentos incentivados. Além disso, exigiu no cálculo do parcelamento os juros moratórios sobre as multas exoneradas. O ambiente em relação a ambas as discussões é favorável ao contribuinte.

O entendimento da Receita Federal pela cobrança do PIS/Cofins, consignado na Solução de Consulta nº 17/2010, é contrário à jurisprudência do Supremo Tribunal Federal (STF), a qual determina que, para fins de tributação dessas contribuições, é necessária a configuração de ingresso financeiro que se integre ao patrimônio na condição de elemento novo e positivo. Se o perdão em parcelamentos incentivados constitui apenas uma redução de dívida (redução de passivo), não havendo qualquer ingresso financeiro novo, não haveria que se falar em incidência do PIS e Cofins.

O Conselho Administrativo de Recursos Fiscais (Carf), órgão máximo de julgamento administrativo federal, também já teve a oportunidade de julgar essa questão favoravelmente aos contribuintes. Na mesma linha, foram prolatadas decisões judiciais recentes que afastaram a tributação. Portanto, caso o contribuinte tenha sujeitado os abatimentos recebidos em parcelamentos incentivados à tributação do PIS e Cofins, é possível reaver os valores pagos indevidamente a tais títulos. A pretensão de reaver esses valores em relação ao Refis da Lei nº 12.865/2013 tem prazo até 25 de janeiro de 2019.

Outra discussão relevante refere-se à forma de cálculo adotada pela União Federal para a composição das parcelas a serem pagas no Refis. De acordo com o entendimento fazendário, são devidos os juros sobre as multas exoneradas no programa de parcelamento incentivado. O incoerente entendimento é contrário à lógica de que o acessório segue o principal, eis que, se a multa foi cancelada ou reduzida, os juros também deveriam ser, já que não haveria mora em relação ao que deixou de existir. Em recente julgado, o Superior Tribunal de Justiça (STJ) afastou a incidência dos juros sobre as multas perdoadas, conferindo respaldo à pretensão dos contribuintes para reaverem o que pagaram indevidamente. O prazo final para exercer o direito de reaver tais valores depende de como o contribuinte aderiu ao parcelamento.

Enfim, o fato é que os valores envolvidos nas duas discussões podem ser consideráveis e devem ser tratados com relevante urgência, especialmente em razão do prazo prescricional para reaver os valores pagos nos parcelamentos da Lei nº 12.865/2013.

*Rubens Souza – coordenador de Contencioso Tributário do WFaria Advogados

A Confederação das Santas Casas de Misericórdia, Hospitais e Entidades Filantrópicas (CMB) protesta contra a Medida Provisória (MP) publicada na data de hoje (27/11), no Diário Oficial da União (DOU), que altera a MP das Santas Casas aprovada na Câmara e no Senado. A nova MP chega de surpresa, segundo a CMB, sem qualquer aviso, com argumento de complementar a que estava em tramitação, porém prejudica as instituições, com juros mais altos. As santas casas já acumulam dívidas exorbitantes devido à defasagem da tabela do SUS e atrasos nos pagamentos dos serviços

Um sentimento de profundo desapontamento tomou conta, hoje (27), dos dirigentes das 2.172 santas casas e hospitais sem fins lucrativos que atendem pacientes do Sistema Único de Saúde (SUS), ao tomarem conhecimento da publicação da Medida Provisória nº 859/2018, que altera a MP das Santas Casas, nº 848/2018 – prevista para votação nesta terça na Câmara dos Deputados.

“Definitivamente, o incansável trabalho que as santas casas prestam para a sofrida população brasileira não tem valor para o Governo Federal que, mesmo remunerando os serviços com valores muito abaixo dos seus custos, cede às pressões da Caixa Econômica Federal, ampliando os juros das operações com recursos do FGTS para 12,16% ao ano”, declara Edson Rogatti, presidente da Confederação das Santas Casas de Misericórdia, Hospitais e Entidades Filantrópicas (CMB). Segundo ele, tais juros são abusivos e estão acima até mesmo dos praticados por bancos privados, como Santander e Bradesco, nos empréstimos que realizam para o segmento.

Segundo o dirigente da CMB, a Caixa viu nessas operações a oportunidade de engordar seus lucros à custa dos recursos dos trabalhadores brasileiros, pois a eles pertence o FGTS. “Acostumada aos ótimos resultados da sua carteira Caixa Hospitais, onde cobra juros extorsivos de 20% ao ano, em média, para os cerca de R$ 3,5 bilhões de empréstimos mantidos atualmente, não aceita deixar de ter esse rendimento”, explica Rogatti. Ao segmento das santas casas e hospitais filantrópicos, é incompreensível que a Caixa queira cobrar, agora, 3% de risco quando, segundo o seu vice-presidente, a linha Caixa Hospitais apresenta menos de 1% de inadimplência nos últimos 10 anos. “É de se perguntar: que banco social é este?”, questionam.

Ainda, para Edson Rogatti, é notório que as santas casas e os hospitais filantrópicos novamente são tratados com desprezo pelo governo federal, para o qual é mais importante o lucro de um banco estatal do que socorrer aqueles hospitais que sempre foram parceiros fiéis da população.

O gestor da CMB lembra, ainda, que as dívidas adquiridas pelas santas casas são em decorrência da defasagem da tabela do SUS, e que chegam hoje na casa dos R$ 21 bilhões. “O mesmo governo causador da dívida é o que barra agora a solução da dívida por meio de juros abusivos”, finaliza.

Entenda a diferença

Medida Provisória nº 848, de 2018

A Medida Provisória nº 848, de 16 de agosto de 2018, alterou a Lei nº 8.036/ 1990 para possibilitar a aplicação de recursos do FGTS também em operações de crédito destinadas às entidades hospitalares filantrópicas e sem fins lucrativos que participem de forma complementar do Sistema Único de Saúde (SUS). Com isso, 5% dos recursos anuais do FGTS devem ser destinados para as operações de crédito às entidades hospitalares filantrópicas e sem fins lucrativos, beneficiadas pela MP.

A Caixa Econômica Federal, o Banco do Brasil S.A. e o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) devem atuar como agentes financeiros autorizados para aplicação dos recursos do FGTS nessas operações de crédito, sujeitas à seguintes condições: taxa de juros efetiva de 8,66% ao ano, não será superior àquela cobrada para o financiamento habitacional na modalidade pró-cotista; tarifa operacional única de 0,5% do valor da operação; e risco das operações de crédito a cargo dos agentes financeiros.

Nessas condições, as santas casas e os hospitais sem fins lucrativos estariam pagando juros de 9,16% ao ano.

Medida Provisória nº 859, de 2018

Também altera a Lei nº 8.036, mas com o propósito de viabilizar a aplicação dos recursos do FGTS em operações previstas na MP 848, de 2018, atendendo às exigências da Caixa Econômica Federal para que o percentual da taxa de risco fosse de 3%, alegando que as instituições são mal geridas, representando assim um alto risco para as operações de crédito, mesmo tendo as garantias de receber, integralmente, a parcelas mensais através do Fundo Nacional de Saúde, nas condições de recebíveis do SUS.

Esses 3%, a ser acrescidos à taxa de juros e à tarifa operacional implica em custo final de 12,16% ao ano. Tal percentual é maior do que os juros praticados pelos bancos privados, como é o caso do Santander e do Bradesco que já vêm emprestando para as santas casas e hospitais sem fins lucrativos a 0,93% ao mês. O mesmo ocorre com a SicoobCredicom, cooperativa de crédito que também vem realizando empréstimos a esses hospitais com taxas mensais abaixo de 1%.