Tag: cartão de crédito

As irregularidades mais comuns são phishing, autofraude e fraude amiga. O setor de turismo é um dos que sofrem com mais frequência a ação dos fraudadores, segundo estudo global da IBM, porque o valor das compras é alto e o produto pode ser transferível

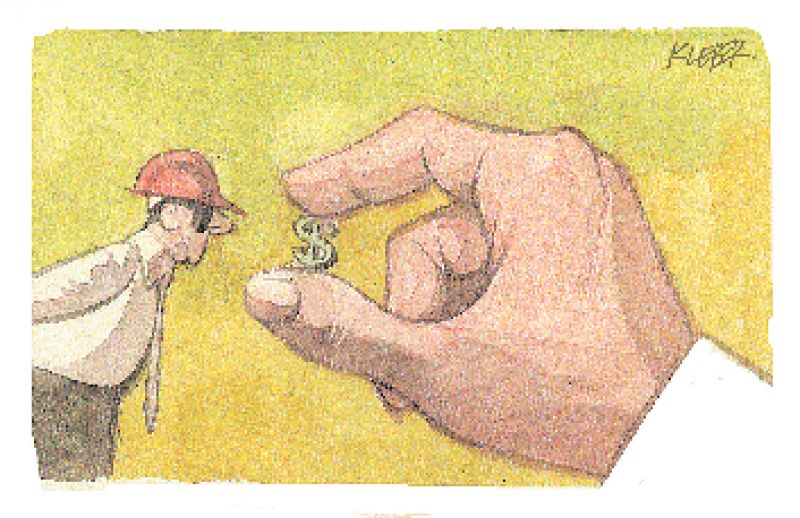

Foto: Academia de Executivos

O presidente da B2e, empresa especializada em ferramentas de antifraude e aceleração de vendas, Luiz Matos, destaca que “as estratégias de reconhecimento do consumidor se tornaram essenciais e 82% das empresas agora afirmam que adotaram uma”. “As ferramentas precisam ser completas e atualizadas constantemente para se manter pari passu com as estratégias dos fraudadores”, informa Matos.

Segundo o empresário, as fraudes mais comuns no comércio eletrônico se dividem em três tipos. A mais elaborada é o phishing, onde o fraudador cria um site parecido com a loja ou programa de fidelidade original e captura os dados de usuário e senha do cliente. Uma vez em posse desses dados, ele passa a utilizá-los em compras em benefício próprio.

Existe também a chamada autofraude, em que o agente é o próprio cliente. Depois que a pessoa faz a compra verídica, se valendo do Código do Consumidor, ele contesta a compra para não pagar pelo bem ou serviço. Neste caso, é possível identificar facilmente o fraudador e impedí-lo de fazer novas compras.

O terceiro tipo comum é o que se chama de “fraude amiga”, que é similar a fraude de cartão de crédito, porém a diferença é que um amigo ou familiar se utiliza do cartão do cliente sem a sua ciência.

Pesquisa mais recente da B2e mostra que 50% das empresas disseram que aumentaram o suporte ao cliente, entretanto, apenas cerca de 1 em 4 consumidores disse que recebeu respostas mais rápidas do atendimento ao cliente e que conseguiu se conectar com o suporte ao cliente quando teve um problema.

Turismo é grande alvo

O setor de turismo é um dos que sofrem com mais frequência a ação dos fraudadores, segundo estudo global da IBM. Isso porque o valor das compras é alto e o produto pode ser transferível. Com o início da retomada do turismo, após a vacinação mais ampla nos países, é preciso que agências, hotéis e empresas aéreas tenham sistemas eficazes para evitar que as margens já apertadas pela pandemia não fiquem ainda mais prejudicadas, diz Matos.

Para que tenhamos uma ideia desse impacto em um setor da economia global, a Associação Internacional de Transporte Aéreo (IATA) estimou em estudo de 2020 que as fraudes no comércio eletrônico do setor causam perdas equivalentes a 1,2% do faturamento anual, um valor de no mínimo US$ 1 bilhão.

“Um serviço antifraude eficiente precisa cruzar centenas de dados que identificam em segundos um cadastro suspeito e alerta o cliente. É o tipo de investimento que sempre se paga porque a fraude não é recuperável na maioria das vezes. E essas mesmas ferramentas, além de melhorar a segurança e a detecção de fraudes também aprimoram a experiência do consumidor, que passa a confiar na empresa e se torna mais fiel a ela”, comenta Matos.

Pandemia

Com a pandemia da covid-19, houve uma aceleração no processo de digitalização das empresas, bancos e fintechs e no relacionamento com os clientes. Naturalmente, a fraude acompanhou a tendência, e por conta do “anonimato” do fraudador, ela se expandiu e se tornou mais relevante.

De acordo com a Febraban, as instituições registraram no ano passado um aumento de 80% nas tentativas de ataques de fraudadores online. Hoje, a fraude se faz presente na concessão de crédito pessoal, crédito para aquisição de veículos, em abertura de contas digitais e sobretudo no comércio eletrônico.

No mundo, último estudo sobre fraudes da Juniper Research revela que o e-commerce pode ter um prejuízo de até U$ 20 bilhões neste ano por conta de fraudes, superando os US$ 17,5 bilhões de 2020. O crescimento de 18% em um único ano é resultado do aumento do foco dos fraudadores diretamente nos consumidores, o que expõe processos de mitigação de fraude inseguros dos varejistas menos familiarizados e despreparados para os desafios de fraude contínuos.

“Notamos que a forte migração de vendas presenciais para vendas online intensificou as ocorrências, e as empresas e o comércio precisam de serviços robustos de prevenção a fraudes para enfrentar esse novo cenário”, comenta Matos.

Mais da metade dos idosos deixaram de pagar ou pagaram alguma conta com atraso nos últimos meses

Pesquisa CNDL/SPC Brasil revela que diminuição da renda é o principal motivo apontado pelos entrevistados. 42% afirmam que padrão de vida piorou na terceira idade e 49% não tem reserva financeira. As principais contas em atraso destacadas pelos idosos entrevistados foram luz (24%), cartão de crédito (20%), água (17%) e IPTU (15%)

De acordo com levantamento feito em todas as capitais pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), em parceria com a Offer Wise Pesquisas, 54% dos idosos relatam que deixaram de pagar ou pagaram com atraso alguma despesa nos últimos seis meses, um avanço de 17 pontos percentuais com relação à pesquisa de 2018.

A longevidade impõe desafios para a população brasileira, principalmente no que diz respeito à renda e ao sustento familiar. A falta de planejamento financeiro e de preparo para a vida após a aposentadoria impacta diretamente na manutenção do padrão de vida e das contas das famílias, destaca a pesquisa

Entre os principais motivos que impossibilitaram o pagamento ou geraram o atraso das contas estão a diminuição da renda (31%), a falta de planejamento dos gastos (14%) e a redução da renda de algum familiar (10%). As principais contas em atraso destacadas pelos idosos entrevistados foram luz (24%), cartão de crédito (20%), água (17%) e IPTU (15%).

Outro dado preocupante diz respeito à reserva financeira. De acordo com a pesquisa, 49% dos entrevistados relatam que não têm recursos guardados. Somente 39% (sobretudo as classes A e B), têm, sendo que 31% mantêm para imprevistos, 8% para a realização de sonhos e 6% para a aposentadoria.

O levantamento aponta que 63% dos que não têm reservas justificaram que nunca sobrou dinheiro (sobretudo nas classes C/D/E). Outras justificativas foram a pouca sobra de dinheiro e a descrença de poder juntar um bom valor a longo prazo (26%), o gasto da reserva financeira que possuía (19%) e a falta de disciplina para juntar dinheiro (17%).

Entre os que têm uma reserva financeira, 33% estão usando os recursos e 47% não estão utilizando agora, mas já utilizaram em algum momento, enquanto 19% nunca utilizaram.

Na avaliação do presidente da CNDL, José César da Costa, os dados refletem um novo cenário com o aumento da expectativa de vida no Brasil e a dificuldade do brasileiro em se organizar para o futuro.

“Percebe-se, muitas vezes, que os idosos não se prepararam para este momento e os ganhos com a aposentadoria acabam não sendo suficientes para manter o padrão de vida desejado. Para boa parte da população, ainda é um grande desafio manter uma reserva para esse momento da vida onde normalmente a renda cai e os gastos com saúde aumentam”, ressalta.

Maioria dos idosos afirma que padrão de vida piorou na terceira idade

A falta de organização financeira ou a impossibilidade de manter uma reserva econômica para a aposentadoria traz consequências para a manutenção do padrão de vida dos idosos. De acordo com o levantamento, 33% dos entrevistados satisfazem mal ou muito mal as suas necessidades com a renda própria ou familiar, 31% declaram que essa renda é a conta certa e 32% dizem satisfazer bem ou muito bem.

Para 31% dos idosos o padrão de vida está melhor hoje do que quando tinha 40 anos. Porém, 42% consideram que piorou e para 21% está igual.

Entre os principais gastos mensais apontados pelos idosos, 76% mencionaram a alimentação, 71% as contas básicas, 58% remédios, 51% telefonia e 51% TV por assinatura e internet.

“Construir uma reserva financeira é a garantia de que a pessoa terá meios para lidar com os diversos imprevistos que podem surgir no futuro e cuidar bem da saúde, aliás, não somente os idosos, mas independentemente da idade, todos estamos sujeitos a problemas e precisamos ter um dinheiro guardado”, destaca Costa.

Poupança é o principal investimento para a aposentadoria

De acordo com a pesquisa, 37% dos idosos entrevistados citaram os investimentos como forma de preparo para a aposentadoria. Velha conhecida dos brasileiros, a poupança ainda hoje é o mais escolhida (12%). 11% citaram outras modalidades, como fundos, ações e CDBs, por exemplo. Imóveis e previdência privada foram citados por 8% dos idosos entrevistados. Além disso, foram declarados como forma de preparo o INSS (32%) e a abertura do próprio negócio (18%), enquanto 14% dizem não ter se preparado ou não estar se preparando para o futuro.

“Planejar a aposentadoria pensando apenas na renda que virá com o INSS é arriscado no contexto econômico atual do país, especialmente após as mudanças nas regras da Previdência Social. Além disso, o valor médio do benefício concedido raramente é suficiente para cobrir despesas que não estavam previstas. O recomendável é complementar os ganhos da Previdência com um plano privado ou outro tipo de reserva. E quanto mais cedo iniciar, melhor”, orienta o presidente da CNDL.

28% já fizeram empréstimo pessoal ou consignado para familiares ou amigos

O acesso ao crédito, empréstimos e uso de produtos financeiros são fatores que impactam diretamente no orçamento familiar. De acordo com o levantamento, 78% dos idosos declaram que têm conta corrente e 72%, cartão de crédito. Além disso, 52% já têm a chave PIX cadastrada, 47% empréstimo consignado e 41% plano de saúde.

Na pesquisa, 71% dos entrevistados afirmaram que, no último mês, não compraram algo de que não precisavam pela facilidade do crédito, um aumento de 25 pontos percentuais em comparação a 2018. No entanto, 23% adquiriram algo sem necessidade, sobretudo celulares (5%), roupas (5%) e eletrodomésticos (5%).

O levantamento aponta ainda que 28% dos idosos já fizeram empréstimo pessoal ou consignado para familiares ou amigos, sendo que 20% a pedido de terceiros e outros 8% ofereceram o empréstimo em seu nome.

Seis em cada dez consumidores sofreram algum tipo de fraude financeira nos últimos 12 meses,

Levantamento de CNDL/SPC Brasil indica crescimento de 28% na incidência de fraudes em comparação com 2019. Prejuízo aos internautas é de R$ 2,7 bilhões. Pagar e não receber o produto é a ocorrência mais comum 41%) e também e aquisição de produtos ou serviços diferentes das informações especificadas pelo vendedor (41%), além de clonagem de cartão de crédito ou débito (24%)

A pandemia da covid-19 representou uma verdadeira transformação nos hábitos de consumo da população. Com as medidas de restrição de funcionamento dos estabelecimentos comerciais e também de circulação das pessoas nas ruas, a população se viu obrigada a buscar os meios digitais para realizar boa parte de suas compras.

Com o crescimento das compras online, houve também um importante aumento nas fraudes pela internet no Brasil. De acordo com pesquisa realizada pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), em parceria com o Sebrae, 59% dos internautas sofreram algum tipo de fraude financeira no Brasil nos últimos 12 meses, o que representa aproximadamente 16,7 milhões de brasileiros lesados. Um crescimento de 28% em relação à pesquisa de 2019. De acordo com o levantamento, 51% das vítimas são mulheres, 49% são homens e 56% pertencem à classe C contra 44% na classe A/B.

Considerando o ranking das fraudes investigadas, estão entre as 5 principais apontadas pelos entrevistados: não receber por um produto ou serviço que comprou (41%), aquisição de produtos ou serviços que veio diferente das informações especificadas pelo vendedor (41%), clonagem de cartão de crédito ou débito (24%), golpes por meio de ligação, e-mail, SMS ou WhatsApp informando que a vítima tinha direito a receber um dinheiro, e para conseguir a quantia, deveria fornecer dados pessoais e bancários, além do pagamento de honorários (17%) e pagamento de falsa cobrança por meio de depósito, boleto falsificado ou adulterado (15%).

Entre os internautas que caíram nesse tipo de golpe, as cobranças mais citadas vieram, supostamente, de lojas e empresas (44%); de bancos e financeiras (26%); de serviços de TV por assinatura e/ou internet (24%); e de telefonia fixa ou móvel (9%). Até mesmo contas básicas foram citadas, como as de luz (6%) e água (3%).

Segurança

Na avaliação do presidente da CNDL, José Cesar da Costa, é importante que consumidores, empresas e poder público se unam por um debate mais amplo e por medidas que tragam mais segurança para a população.

“O estudo mostra que a perda de documentos e o fornecimento inadvertido de dados, sobretudo através de atualizações cadastrais, e-mail, mensagens instantâneas ou chamadas telefônicas, são alguns dos fatores que antecederam o golpe e podem ter sido a porta de entrada dos criminosos. Entendendo que o processo de digitalização dos serviços financeiros é irreversível, e que traz consigo um grande potencial econômico, o propósito do estudo é ensejar a conscientização dos consumidores e empresários, e mobilizar o debate público sobre o assunto”, destaca Costa.

Eletrônicos e vestuário lideram a lista de itens não recebidos. Marketplace é principal canal de venda fraudulenta

De acordo com a pesquisa, 39% dos entrevistados que compraram algum item e não receberam mencionaram ter feito o pagamento por cartão de crédito e 28% apontaram que a empresa era de fachada em site ou perfil de rede social falso, criada apenas com o intuito de aplicar o golpe. Um quinto dos que tiveram esse problema (21%) ainda mencionaram o extravio do produto, sem que a empresa responsável fizesse a reposição.

A respeito do local onde as compras foram realizadas, 40% mencionaram sites de lojas que vendem produtos diversos (os chamados marketplaces). Vale destacar que esse percentual recuou 26 pontos percentuais na comparação com 2019 (67%). Já os sites de lojas específicas foram citados por 28% dos entrevistados, seguidos de perfis de empresa em rede social (23%).

Na listagem dos produtos não recebidos, os eletrônicos mantiveram o destaque já observado em 2019. Esses produtos foram citados por 30%. Roupas, sapatos e acessórios foram citados por 25% dos entrevistados, cosméticos e perfumaria por 14% e os eletrodomésticos por 12%.

O valor perdido com os produtos não recebidos chegou a R$ 140, em média, sendo que para 46% ficou abaixo de R$ 100; 6% citaram fraudes com produtos acima de R$ 800.

Falso agenciamento de empregos é o principal serviço contratado, mas não realizado

Em tempos de interesse crescente pelo tema dos investimentos e de surgimento de novos ativos, como as criptomoedas, 14% foram vitimados com a perda de dinheiro em investimentos fraudulentos, como golpe das ações ou fundo de aposentadoria e esquemas de pirâmide financeira.

De acordo com a pesquisa, 13% dos entrevistados relataram que o seu nome foi usado para a compra de itens ou contratação de serviços por terceiros, a partir de documentos falsos, perdidos ou roubados. Para aqueles que foram surpreendidos com a contratação de produtos em seu nome, as linhas de telefone celular foram o tipo de contratação mais citado, destacada por 27% dos entrevistados.

A contratação de internet registrou queda de 10 pontos percentuais no número de citações na comparação com 2019, passando de 29% para 19% em 2021. O serviço de TV por assinatura foi mencionado por 15%. Também houve contratação de crédito no nome dos entrevistados: empréstimos, crediário e financiamentos foram citados por, respectivamente, 13%, 11% e 7% dos que sofreram esse tipo de fraude.

A clonagem do número de celular e da conta de WhatsApp para solicitar dinheiro aos parentes e amigos das vítimas foi mencionada por 11%. Outros 11% relatam transações financeiras como saques, pagamentos ou transferências na conta bancária sem a autorização.

Da mesma forma que alguns bens não chegaram aos compradores, alguns serviços pagos não foram realizados: 12% mencionaram esse tipo de fraude. Entre esses consumidores, a ocorrência que mais se destacou foi o falso agenciamento de emprego, citado por 26%. Em seguida, aparecem os serviços de limpeza de nome sujo (23%) e de renegociação de dívida (17%). Agências de viagem e promotores de festa foram citados por, respectivamente, 11% e 9%.

“Em tempos de crise, o desemprego aumenta e o endividamento das famílias sobe, fazendo com que aumente também a procura por serviços de recolocação profissional e de renegociação de dívidas, que se destacaram na pesquisa entre os serviços contratados, mas não realizados. É importante que o consumidor fique atento a promessas fora do “normal”, sempre buscando informações sobre as empresas contratadas. No caso de renegociação de dívidas, o ideal é que se busque sempre os canais oficiais e procurar negociar diretamente com o credor, que tem todo o interesse de receber”, destaca o presidente da CNDL.

Aviso de mensagens para atualização ou confirmação de conta de e-mails ou redes sociais (28%), instalação de softwares desconhecidos no computador/celular (16%) e perda documentos pessoais (13%) são os fatos que mais antecederam as fraudes ocorridas.

Entre os que sofreram algum prejuízo financeiro por conta da fraude, considerando os custos incorridos para a resolução do problema e as perdas ocasionadas pela própria fraude, o valor médio do prejuízo foi de R$ 512,4, sendo que 20% mencionaram um valor acima de R$ 800. Com esses valores, estima-se que o prejuízo decorrente de fraudes financeiras sofridas no universo dos internautas brasileiros chegou a R$ 2,7 bilhões, incluídos os gastos na busca de reparação do problema.

De acordo a pesquisa, 65% conseguiram recuperar ao menos uma parte do que perdeu, sendo que 43% recuperaram todo o valor. Esse percentual cresceu 11 pontos percentuais na comparação com o observado em 2019 (32%).

Depois da fraude: 29% ainda não solucionaram o problema. 19% dos internautas ficaram com o nome sujo

Uma vez ocorrida a fraude, 27% conseguiram resolver o problema em menos de um mês, enquanto 24% levaram entre 1 mês e seis meses para resolver a situação. Além desses, 7% resolveram num prazo entre 7 a 12 meses, e 29% ainda não conseguiram resolver.

A pesquisa ainda aponta que 29% não tomaram nenhuma medida para solucionar o caso. Entre os principais motivos para a inércia, esses consumidores citam a baixa expectativa de que conseguiriam resolver o problema (45%); o fato de não saberem como fazê-lo (29%); e a escolha de não ter mais preocupações com o assunto (19%).

Por outro lado, as principais medidas para solucionar a fraude foram o contato com o banco e administradora de cartão (27%); a negociação com a empresa, pessoa ou instituição financeira para reaver valores ou reparar danos (18%); a abertura de boletim de ocorrência na polícia (16%). A procura de órgão de defesa do consumidor foi citada por 12%.

Entre as maiores dificuldades enfrentadas para solucionar o problema, a mais citada pelas vítimas de fraude foi a perda de tempo, lembrada por 45%. Em seguida, apareceram a burocracia para mostrar que a vítima estava com a razão (27%); a perda de dinheiro (26%); e a falta de conhecimento sobre quem poderia resolver o caso (20%).

Não bastasse a perda de dinheiro, alguns ainda tiveram que lidar com o constrangimento de ficar com o nome sujo em razão da fraude. Segundo a pesquisa, 19% dos internautas vítimas de fraude foram incluídos nos cadastros de devedores, sendo que 12% conseguiram resolver e 7% ainda permanecem com restrição no nome.

Os danos também são emocionais: 47% relataram ter sofrido stress por causa da fraude. Além disso, 15% citaram a perda de tempo; 14% mencionaram ajustes no orçamento para cobrir os prejuízos e 11% relataram depressão, ansiedade e outros problemas psicológicos, além da dificuldade para conseguir crédito (10%).

9 em cada 10 consumidores têm dificuldade para se proteger de fraudes

Mesmo com o aumento de alertas e de maior acesso a informações de segurança para que se evite cair em fraudes, 92% dos consumidores admitem dificuldades para se proteger contra esse tipo de crime, sendo as principais: saber se um site é confiável para transações financeiras (49%), saber identificar a veracidade de boletos (40%), não enviar dados bancários ou pessoais por e-mail, SMS ou WhatsApp (35%) e não compartilhar dados pessoais nas redes sociais (34%).

De acordo com o levantamento, 62% dos entrevistados se consideram uma pessoa mais preparada para evitar esse tipo de crime após ter sofrido uma fraude e 91% adotaram algum tipo de medida para evitar novas fraudes, sendo as principais: não responder a e-mails ou telefonemas que solicitam informações pessoais e financeiras (39%), não abrir mensagens de pessoas desconhecidas ou suspeitas (37%), fazer compras somente em locais confiáveis (37%) e não compartilhar dados pessoais nas redes sociais (36%).

MP do governo amplia margem de crédito consignado para beneficiários do INSS

O comprometimento das aposentadorias e pensões pode chegar, com a medida, a 40%. De acordo com o Ministério da Economia, a intenção é “aumentar a oferta de crédito em momento de emergência”, até 31 de dezembro

Atualmente, aposentados e pensionistas do INSS podem requerer empréstimos consignados que comprometam até 35% do valor do benefício (5% para uso de cartão de crédito na modalidade saque). Com a ampliação, os empréstimos poderão comprometer até 40% do valor do benefício (5% para uso de cartão de crédito na modalidade saque).

“Medida Provisória, editada pelo presidente da República, Jair Bolsonaro, facilita concessão de crédito consignado para beneficiários do Instituto Nacional do Seguro Social (INSS) em empréstimos concedidos até 31 de dezembro de 2020. O objetivo é possibilitar que potenciais endividados tenham acesso a empréstimos consignados com juros menores”, destaca a Casa Civil da Presidência da República.

“A questão não é logística. É política”

Gustavo Tavares*

No dia 18 de junho, o Senado Federal aprovou o PL 1328/2020, que suspende por 120 dias o pagamento mensal das parcelas do empréstimo consignado. Após quase um mês, o projeto sequer foi recebido pela Câmara dos Deputados. O que aconteceu no caminho?

A questão do crédito consignado foi levantada logo no início do estado de calamidade pública provocado pela pandemia do novo coronavírus. O próprio governo federal, por meio do Secretário de Previdência, Bruno Bianco, anunciou que estava em estudo uma Medida Provisória (MP) para aumentar a margem consignável dos salários e benefícios previdenciários.

Hoje, a margem é de 35%, sendo 5% destinados exclusivamente para o pagamento de cartão de crédito. A proposta em estudo aumentaria a margem total para 40%, mantendo 5% exclusivos para o pagamento de cartão de crédito. A ideia subiu no telhado: foi encaminhada à Casa Civil e de lá não saiu como MP nem como Projeto de Lei. O governo abandonou a ideia.

Apesar disso, durante a tramitação da MP 936/2020, que originalmente tratava de questões trabalhistas emergenciais durante a pandemia, a Câmara dos Deputados modificou o conteúdo da MP e inseriu no texto um artigo sobre aumento da margem consignável, que passou a ser de 40%, em virtude da aprovação do relatório do deputado Orlando Silva (PCdoB/SP).

No entanto, no Senado Federal, esse item foi impugnado a requerimento da bancada do PDT. Os senadores entenderam que essa matéria era estranha à MP (o famoso “jabuti”), sendo assim, não poderia constar no texto. Dessa maneira, o Plenário do Senado aprovou a MP, retirando esse trecho.

Em contrapartida, durante a própria votação da MP 936 no Senado, outro aspecto da questão ganhou força: a suspensão temporária de parcelas do empréstimo consignado. Dois dias após a votação da MP 936, o presidente Davi Alcolumbre (DEM/AP) incluiu o PL 1328/2020 em pauta, designando o senador Oriovisto Guimarães (PODE/PR) como relator. Pelo teor original do texto, havia previsão de suspensão das parcelas de empréstimo consignado enquanto perdurasse o estado de calamidade pública.

No entanto, o relator modificou o projeto e, em vez da suspensão, propôs um direito à repactuação (refinanciamento) dos contratos e, ainda, condicionado à perda do emprego ou redução salarial dos trabalhadores da iniciativa privada e dos servidores públicos. Ou seja, somente teria direito à repactuação aqueles que fossem diretamente atingidos por redução salarial ou perda do vínculo empregatício.

Embora o relatório tenha sido aprovado, o senador Oriovisto acabou sendo derrotado, em virtude da aprovação de um destaque da bancada do PDT, que previa a suspensão por 120 das parcelas do empréstimo consignado. Pelo texto final aprovado, as parcelas suspensas serão adicionadas ao final do contrato.

Aprovado no dia 18 de junho (uma quinta-feira), o projeto foi remetido à Câmara dos Deputados na segunda-feira seguinte, 22 de junho. Apesar disso, até hoje, 15 de julho, o projeto sequer foi dado como recebido pela Casa:

Segundo informações da Secretaria Geral da Mesa, o projeto se encontra fisicamente na Câmara. Contudo, para que sua tramitação se inicie e ele passe a constar no sistema oficial, é necessário um aval do presidente da Casa, Rodrigo Maia (DEM/RJ).

Vale lembrar que além do PL 1328/2020, existem mais de 50 projetos sobre o assunto aguardando votação na Câmara. Inclusive, um deles, o PL 1154/2020, conta até com um requerimento de urgência aguardando votação (etapa necessária para inclusão em pauta no Plenário). Apesar disso, Maia tem demonstrado resistência ao tema e esses projetos, como tantos outros semelhantes, devem ficar engavetados por um bom tempo.

Ressalta-se que o procedimento de recebimento de um projeto de uma Casa por outra é bastante simples. A título de exemplo, o PL 2630/2020, que trata das Fake News, foi aprovado no Senado no dia 30 de junho e apenas três dias depois já estava no sistema da Câmara.

A questão não é logística. É política.

*Gustavo Tavares – Integrante da Metapolítica, bacharel em Ciência Política pela Universidade de Brasília.

Sistema de bloqueio para ligações de oferta de bancos começa a valer

Conjunto de regras inclui sistema de bloqueio de ligações para clientes que não queiram receber ofertas do produto e a criação de uma base de dados para monitoramento de reclamações pela oferta inadequada. Os bancos que não aplicarem medidas contra o correspondente que praticar alguma infração poderão ser multados por conduta omissiva, com multa de R$ 45 mil até R$ 1 milhão. Os valores arrecadados serão aplicados em projetos de educação financeira

Começa a valer a partir desta quinta-feira (2/1) o Sistema de Autorregulação de Operações de Empréstimo Pessoal e Cartão de Crédito com Pagamento Mediante Consignação. Desenvolvido em parceria entre a Federação Brasileira de Bancos (Febraban) e a Associação Brasileira de Bancos (ABBC), o sistema reúne 31 instituições que representam cerca de 98% do volume da carteira de crédito consignado em todo o país. Uma das inovações do novo conjunto de regras é o sistema de bloqueio para os clientes bancários que não queiram receber ligações de oferta do produto, destaca a Febraban.

O site “Não me Perturbe”, que já tinha a participação de empresas de telecomunicações, passa a contar com a adesão dos bancos que fazem parte da autorregulação e pode ser acessado em www.naomeperturbe.com.br. Trinta dias após o cadastro do telefone fixo ou móvel no sistema “Não me Perturbe”, tanto os bancos quanto os correspondentes por eles contratados não poderão fazer nenhuma oferta de operação de crédito consignado. O bloqueio valerá por um ano e o cliente poderá escolher se bloqueia instituições financeiras específicas, ou, ainda, todo um segmento — o setor bancário e/ou telecomunicações.

No site da Autorregulação Bancária (http://www.autorregulacaobancaria.com.br/), o cliente também encontrará um link com informações do sistema de bloqueio, e o redirecionamento para o site do “Não me Perturbe”, além de todas as informações sobre a nova Autorregulação do Crédito Consignado. “O objetivo da Autorregulação do Crédito Consignado é aumentar a proteção dos consumidores e aperfeiçoar a oferta de crédito consignado no país, uma importante modalidade de crédito e ferramenta de inclusão financeira, com custos mais reduzidos em relação a outras linhas de crédito”, afirma Amaury Oliva, diretor de Autorregulação da Febraban. “O sistema também tem medidas voltadas à transparência, combate ao assédio comercial e qualificação de correspondentes”, acrescenta.

Monitoramento

Além do sistema de bloqueio para ligações indesejadas, a Autorregulação do Crédito Consignado prevê a criação de uma base de dados para o monitoramento de reclamações motivadas pela oferta inadequada do produto, que reunirá queixas vindas dos canais internos das instituições financeiras, do Banco Central e da plataforma consumidor.gov. O indicador levará em conta o número de reclamações em relação ao volume da carteira de empréstimos.

Também serão consideradas as ações judiciais decorrentes da atuação dos correspondentes das instituições financeiras, e uma consultoria independente fará um mapeamento que levará em conta questões de governança e gestão de dados. Os itens, reunidos, irão gerar um indicador de qualidade do correspondente.

Segundo Oliva, o monitoramento começa agora em janeiro, as informações serão consolidadas pela Febraban e pela ABBC, e os dados estarão disponíveis ao público a partir de fevereiro. “Teremos um termômetro de qualidade da atuação do correspondente, e com base no indicador de reclamações, os bancos irão adotar medidas administrativas, que vão desde advertência, suspensão, até o fim do relacionamento com o correspondente”, diz.

De acordo com o executivo, os bancos que não aplicarem medidas contra o correspondente que praticar alguma infração poderão ser multados por conduta omissiva, e os valores das penalidades variam de R$ 45 mil até R$ 1 milhão. Os valores arrecadados serão destinados a projetos de educação financeira.

Portabilidade e envio de informações

Outra importante medida da nova Autorregulação para coibir o assédio na oferta do produto ao consumidor diz respeito à portabilidade de operações de crédito consignado. Agora, as instituições financeiras não remunerarão mais correspondentes pela portabilidade da operação de crédito consignado ou pelo refinanciamento dela antes de 360 dias, contados da data do negócio.

Antes da entrada em vigor da Autorregulação, o correspondente era remunerado a cada operação portada, independentemente do prazo. Para a Febraban e a ABBC, a medida é importante para evitar o rodízio desses contratos nas instituições financeiras, ação que muitas vezes levava à extensão dos acordos, trazendo consequências desfavoráveis ao cliente.

O novo sistema também prevê que os bancos deverão enviar aos consumidores, em até 5 dias contados da data de liberação do crédito ao cliente, as seguintes informações mínimas relativas à operação: identificação da instituição financeira contratante; data e número do contrato; canais de relacionamento da instituição financeira; valor do empréstimo contratado pelo consumidor; e quantidade e valor de parcelas.

Outra medida de destaque da Autorregulação será a exigência de certificação de todos os integrantes da equipe do correspondente que se relacionam com o cliente durante a contratação do crédito consignado. Atualmente, o Banco Central exige que os correspondentes tenham pelo menos uma pessoa certificada. “O fortalecimento da capacitação e certificação dos correspondentes também contribuirá para o aperfeiçoamento da qualidade da oferta e da contratação do consignado”, destaca Oliva.

A adesão à Autorregulação foi voluntária por parte dos bancos. Participam do sistema as seguintes instituições: Agibank, Banco Alfa e Financeira Alfa S.A., Banco BMG, Banco Cetelem, Banco Daycoval, Banco Digio, Banco do Brasil, Banco do Nordeste, Banco Estrela Mineira, Banco Inter, Banco Mercantil e Mercantil Financeira, Bancoob, Banco Pan, Banrisul, Barigui, Bradesco e Bradesco Financiamentos, BRB – Banco de Brasília, BV Financeira, Caixa, CCB Brasil, Facta Financeira, Itaú Unibanco e Itaú Consignado S.A., Paraná Banco, Safra, Santander e Olé Bonsucesso, e Sicred.

Plano de saúde, condomínio e aluguel estão entre as contas pagas com prioridade. Atrasos com serviços básicos, como água e luz, negativam 11% dos que possuem essas contas

O brasileiro vem assumindo cada vez mais compromissos financeiros e, diante do atual quadro econômico no país, passa a enfrentar dificuldades para pagar contas, como a fatura cartão de crédito e boletos no comércio. Um estudo realizado em todas as capitais pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil) revela que os principais responsáveis pela negativação de CPFs no país são o crediário (65%) e o cartão de crédito (63%), lendo em conta seus usuários. O empréstimo pessoal em bancos ou financeiras aparece em terceiro lugar na lista dos grandes vilões da inadimplência, com 61%.

Entre os outros tipos de dívidas que levaram ao registro do nome em entidades de proteção ao crédito, destacam-se: crédito consignado (60%), cheque especial (57%), financiamento de automóvel (45%), mensalidades escolares (26%), conta de telefone (20%), boletos de TV por assinatura e internet (18%) e conta de água e luz (11%). Atrasos com aluguel e condomínio, respondem por 10% e 8%, respectivamente.

Na avaliação do educador financeiro do SPC Brasil, José Vignoli, o orçamento apertado e a falta de controle financeiro acabam refletindo em uma maior incidência de negativações. “O desemprego ainda em altos níveis e a renda achatada vêm dificultando o pagamento das contas. E o mais grave é o fato que as dívidas bancárias se posicionem entres os primeiros colocados porque os juros elevados por atraso contribuem para que os valores dessas dívidas cresçam até o ponto de o consumidor não conseguir honrar seus compromissos financeiros”, observa.

O levantamento também mapeou quais são as demais contas que os inadimplentes possuem atualmente sem pagar, mas que não necessariamente tenham levado à negativação. De acordo com os dados, os empréstimos que envolvem pessoas próximas com parentes e amigos (38%) são as contas que os entrevistados mais deixaram de pagar. Depois surgem as parcelas do cartão de crédito (20%), crediário (20%) e cheque especial (20%).

Inadimplente prioriza pagamento de plano de saúde e condomínio. Para especialista, ‘troca de dívida’ pode auxiliar ajuste na vida financeira

Quando falta dinheiro para honrar todos os compromissos, um dos maiores desafios para os inadimplentes é priorizar as contas que devem ser quitadas em primeiro lugar. Nesse sentido, a pesquisa mostra que os brasileiros inadimplentes vêm priorizando o plano de saúde (89%) entre as contas a serem quitadas em dia. Os boletos de condomínio aparecem logo atrás, com uma participação de 86%, e o aluguel vem na sequência, com 82%. Outras dívidas que os inadimplentes costumam pagar no prazo são: conta de água e luz (79%), TV por assinatura e internet (75%), conta de telefone fixo e celular (65%) e mensalidade escolar (58%).

Muitos inadimplentes acabam fazendo um tipo de rodízio para escolher qual conta pagar naquele mês, o que demonstra a situação extrema de alguns. Outros tendem a priorizar o pagamento de contas básicas e de financiamentos, que implicam na tomada do bem ou no corte de fornecimento caso haja atrasos no pagamento. Para alguns casos, pode ser útil o que chamamos de ‘troca de dívida’, que é quando o consumidor substitui o valor das dívidas que cobram juros elevados, como cartão de crédito, por exemplo, por outra mais barata, como o empréstimo consignado. Mas essa deve ser uma opção bem avaliada, após análise ampla do valor das pendências e precisa vir sempre acompanhada de uma reflexão profunda sobre o motivo da inadimplência e quais atitudes levaram o consumidor a essa situação”, orienta Vignoli.

Metodologia

A pesquisa ouviu 609 consumidores com contas em atraso há mais de 90 dias. A amostra é representativa e contempla ambos os gêneros, pessoas acima de 18 anos, de todas as classes sociais e residentes nas 27 capitais do país. A margem de erro é de 3,97 pontos percentuais a uma margem de confiança de 95%. Baixa a íntegra da pesquisa em https://www.spcbrasil.org.br/pesquisas

Pacotes de ofertas incluem empréstimos, cartão de crédito, conta corrente e investimentos. Até o fim do mês de outubro, servidores públicos contarão com vantagens e benefícios em crédito e investimentos, anunciou a Caixa

De acordo com o banco, os pacotes de ofertas incluem condições especiais em crédito consignado, Crédito Direto Caixa com taxas diferenciadas para quem trouxer o salário para a Caixa, isenção de anuidade e bonificação extra de pontos para cartão de crédito, isenção de cesta de serviços por até um ano na conta corrente e Fundos de Investimento Caixa com aplicação inicial reduzida.

Para contratação do CDC, conforme relacionamento, a taxa pode chegar a 3,15% ao mês. para quem recebe salário no banco. No cartão de crédito, a primeira anuidade será gratuita nas variantes Visa, Master e Elo, além de desconto vitalício de 50% nas demais anuidades nas variantes do cartão Elo. Já em fundos de investimentos, foi estabelecida redução de 50% no valor da aplicação inicial no Caixa FIC Investidor Renda Fixa LP e no Caixa FIC Personal Renda Fixa. A Caixa também tem condições diferenciadas para contratação de seguros de vida, de automóveis e residenciais, além de consórcios, previdência e capitalização.

Segundo o superintendente de Estratégia de Clientes da Caixa, Jeyson Cordeiro, a Caixa oferece uma boa relação custo benefício para este público, com atendimento personalizado, ampla rede de atendimento e taxas ainda melhores para quem optar por receber seu salário no banco. “Essa ação tem como objetivo reafirmar a posição da Caixa como o banco do servidor público, que é um nicho de clientes estratégico para nós, com foco no relacionamento de longo prazo”, afirma.

Na página Semana do Servidor, é possível consultar todos os benefícios e produtos durante a semana de comemoração ao Dia do Servidor Público, dia 28 de outubro. No próprio portal, o cliente pode solicitar o contato de um gerente da Caixa para mais informações sobre as condições.

A Comissão de Finanças e Tributação (CFT) da Câmara Federal recebeu, para apreciação, os Projetos de Lei Complementar (PLPs) 278/16 e 291/16, de autoria do deputado Roberto de Lucena (PV/SP), que limitam os juros no cartão de crédito e no cheque especial em 12% ao ano.

As propostas já tramitaram na Comissão de Defesa do Consumidor (CDC) e, depois de passarem pelo crivo da CFT, vão para a Comissão de Constituição e Justiça e de Cidadania (CCJC) deliberar sobre a constitucionalidade, juridicidade e técnica legislativa. Após isso, os PLPs seguirão para votação no plenário da Casa.

Segundo o autor da proposta, a ideia é impor essa limitação toda vez que os juros forem praticados acima da média de mercado – que é de 12,52% ao mês – observados os valores da taxa Selic estabelecida pelo Banco Central. Caso a dívida seja renegociada, a instituição bancária ou financeira deverá aplicar a menor taxa de juros praticada no mercado. Se houver a antecipação do pagamento, o banco deverá oferecer descontos com porcentagens proporcionais às taxas de juros que os clientes pagariam em casos de atrasos nessas parcelas.

“Lamentavelmente, as taxas de juros praticadas pelas instituições financeiras são exorbitantes e abusivas, podendo chegar a astronômicos 545,71% ao ano. Essa situação abusiva criou um batalhão de inadimplentes, marginalizados dentro de um sistema onde o crédito é condição básica de cidadania. Quero dar um basta nessa cobrança excessiva e desproporcional de juros que tem penalizado milhares de brasileiros”, destacou Roberto de Lucena.