Tag: carga tributária

“Os Bilionários Brasileiros! Um único brasileiro declarou no ano passado ter recebido a quantia de R$ 1,3 bi em lucros e dividendos livre de impostos. Como? Não sei. Mas devo propor que cada bilionário tivesse a obrigação de manter pré-escolas ensino fundamental, escolas técnicas de nível médio, unidades básicas de saúde, convênios com rede de distribuição de alimentos para doação de cestas básicas a comunidades famintas”

Paulo César Régis de Souza*

Não sou contra milionários, bilionários, biliardários, mecenas, herdeiros e heranças descomunais. Absolutamente. Muitos usufruem do que fizeram.

Sou contra, rigorosamente contra os que roubaram, dilapidaram, se apropriaram do patrimônio público e acumularam, pelo roubo escandaloso, fortunas colossais.

Na relação da Forbes não há ladrões públicos.

A desigualdade já começa na discussão de oportunidades. Em todas as sociedades, em todos os tempos, houve ricos, pobres e miseráveis.

No Brasil a desigualdade social não é algo novo. Em alguns momentos se torna mais aprofundada, em outros “apaziguada”. A desigualdade é uma realidade histórica do nosso país.

Se nos escandalizarmos com o que acontece no Brasil, imaginem o que se passa em países como a Índia, China, Indonésia, Paquistão, Nigéria, países da África e da Ásia e da América Latina. O mundo das injustiças não tem fronteiras.

A comunidade mundial só agora acorda para tirar alguma coisa dos mais ricos e suas empresas para fazer justiça social. A instituição de impostos para as multinacionais arrecadaria US$ 2 trilhões em uma década. Os aumentos de impostos para os mais ricos – aqueles que ganham mais de US$ 400 mil por ano – arrecadariam outros US$ 750 bilhões. Outras iniciativas estão por chegar;

Se deixarmos de lado as estatísticas do novo coronavírus, para analisar os detalhes, é como um tapa na cara.

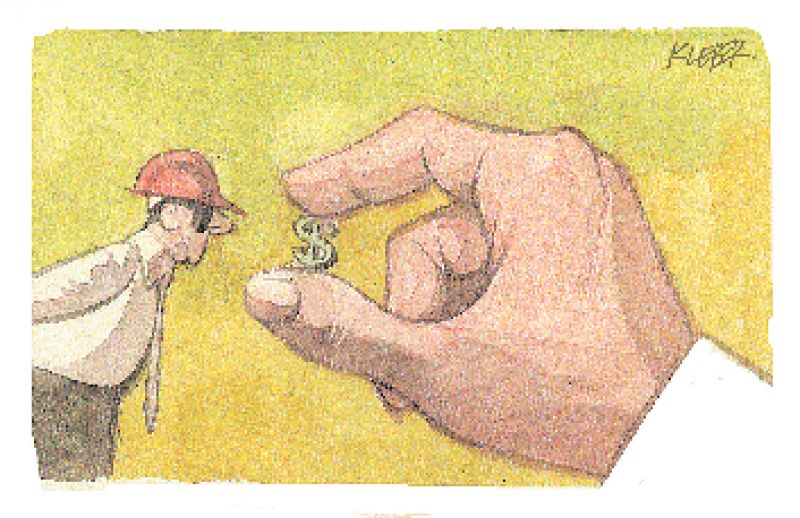

No Brasil, os ricos pagam de impostos 3,9% do que ganham. No final, da carga tributária total (R$ 81.250.000.000,00), o conjunto dos trabalhadores arcam com 61,54%, enquanto que os ricos somente com 38,46; Um único brasileiro declarou no ano passado ter recebido a quantia de R$ 1,3 bi em lucros e dividendos livre de impostos.

Como? Não sei. Mas devo propor que cada bilionário tivesse a obrigação de manter pré-escolas ensino fundamental, escolas técnicas de nível médio, unidades básicas de saúde, convênios com rede de distribuição de alimentos para doação de cestas básicas a comunidades famintas.

Somente assim teremos uma sociedade mais justa, menos cruel e indiferente à fome e a miséria. A desigualdade não será superada, enquanto não houver melhora na educação e no preparo da vida.

Em meio a uma das mais graves crises econômicas do país, os bilionários brasileiros não têm com o que se preocupar, seus patrimônios aumentaram significativamente durante a pandemia. Além de aumentar os patrimônios, o período de pandemia elevou o número de bilionários no país. Isso mesmo! Enquanto 61,1 milhões sofrem com o desemprego, fome, pobreza, mais 20 brasileiros entraram no hall de bilionários segundo a revista Forbes. E o que mais chama a atenção é que em meio a tanta dor e sofrimento esse grupo consegue gerar dinheiro.

As dez maiores fortunas do Brasil, os chamados bilionários somam mais de 500 bilhões de dólares; pode ter muito dinheiro em atividades produtivas, mas não se sabe se tem alguma coisa em obras sociais e assistenciais. Onde está essa montanha de dinheiro que nem sabemos contar?

Esse meu lamento decorre da nossa Faculdade Anasps ter promovido em Brasília uma campanha do agasalho e cestas básicas para a Associação Viver na Estrutural, comunidade erguida no lixão do Distrito Federal, capital do país, com 3,0 milhões de habitantes, alta taxa de desemprego e informalidade.

Pessoas que vivem em condições de extrema pobreza, sem agasalhos, sem remédio e principalmente sem ter o que comer.

Pessoas que sofrem os maus efeitos da existência dessas bolhas sociais e econômicas, sem lhes ser concedidas oportunidades de vida, de estudo e crescimento.

Com a participação de professores e associados da Anasps, conseguimos arrecadar algumas roupas usadas, mas doadas com carinho e várias cestas básicas.

Os professores e associados não são bilionários, mas souberam dividir o pouco que tem com quem não tem nada e nem a quem recorrer, pois a arte de viver está na simplicidade.

Sorte dos brasileiros que tem o SUS para vacinar e dispor de atenção básica de saúde e a Previdência Social para pagar em dia mais de 35 milhões de pessoas que com seus benefícios ajudam nas despesas dos familiares desempregados.

Hoje mais de 15 milhões no Bolsa Família, e 15 milhões desempregados ou na informalidade Há outros 30 milhões de invisíveis, (camelôs, pessoas em situação de rua), sobrevivendo à custa de “bicos”, e da caridade pública. São 60 milhões! Terrível.

Se ficarmos de braços cruzados à espera dos governos, nunca sairemos da condição de país do terceiro mundo.

Lendo as notícias do Brasil sobre os bilionários da Forbes e vendo os professores da Faculdade Anasps entregando cestas básicas, me deu uma angústia em ver tanta desigualdade.

Mas, somos brasileiros e não desistimos nunca.

“É preferível a angústia da busca, do que a paz da acomodação”, disse Dom Resende Costa.

Há quase 100 anos temos uma Previdência construída com contribuição dos patrões e empregado urbanos (a contribuição rural foi mínima) e muitos que governos querem implodir, com mutretas. Há pouco mais de 50 anos temos programas assistenciais custeados com recursos fiscais para renda mínima, sobrevivência proteção à vida, de combate à pobreza, a fome, e a miséria extrema. Desde sempre, a Previdência e os previdenciários assumiram a concessão, a administração e manutenção dos benefícios previdenciários e assistenciais, em nome da vida, da segurança e da paz das pessoas. Este é o nosso legado e a razão de nossa solidariedade.

Sonhamos com os que sonham e sofremos com os que sofrem.

Na Previdência, temos 60 milhões de contribuintes, 35 milhões de aposentados e pensionistas, com 30% que pouco ou nada contribuíram.

A nossa rede beirou a 1.500 unidades de atendimento, incorporamos a informática quando passamos da concessão manual para a digital, concedemos entre 5/6 milhões de benefícios/ano, administramos a assistência social na nossa rede, e chegamos a ter 30 mil servidores, hoje somos um pouco mais de 22 mil, sobreviventes, humilhados e ultrajados.

Os programas previdenciários e assistenciais do Estado brasileiro são exemplos para o mundo, O INSS tem o 2° maior orçamento do país em receita (apesar do agronegócio não contribuir) e o é a maior empresa de seguro social da América Latina.

*Paulo César Régis de Souza – Vice-presidente executivo da Associação Nacional dos Servidores Públicos da Previdência e da Seguridade Social (Anasps).

Taxação mínima de multinacionais dependerá de adequações no país, alertam tributaristas

“Não há no horizonte qualquer perspectiva de simplificação ou redução da carga tributária no Brasil”, lamenta Douglas Guilherme Filho, advogado no Diamantino Advogados Associados

O Brasil defende uma taxação mínima global acima de 15% sobre as multinacionais. Pela primeira vez, a Receita Federal, em resposta a um requerimento de informações da Câmara dos Deputados, apresentou entendimento claramente favorável a essa negociação.

A proposta foi aprovada inicialmente pelo G-20, em julho, quando os líderes endossaram a reestruturação das taxas que foi negociada por 131 países na Organização para Cooperação e Desenvolvimento Econômico (OCDE).

Para advogados tributaristas, a iniciativa, ainda que bem-intencionada, apresenta várias lacunas e pode se chocar com a legislação já existente no país.

O tributarista Douglas Guidini Odorizzi, sócio do Dias de Souza Advogados, destaca que a proposta de tributação global de multinacionais mínima em 15% dos lucros obtidos simultaneamente, com o dever de alocação de ao menos 20% do resultado nos locais em que atuam, deve ter pouco efeito imediato na arrecadação nacional e na formação dos resultados das corporações brasileiras que atuam no exterior, bem como das estrangeiras com operações por aqui.

“Isso porque a legislação local já prevê o dever de consolidação do resultado de investidas no exterior por investidoras nacionais mediante a adoção das alíquotas locais no patamar de 34%, bem superior ao que se pretende definir multilateralmente (e considerando ainda que a proposta da OCDE não se resume ao mero uso de alíquota mínima)”, afirma o tributarista.

“De outro lado”, acrescenta Odorizzi, “aqueles que atuam localmente em regra estabelecem sociedade ou unidade de negócios no Brasil, o que impõe a sua sujeição às regras de tributação corporativa local, de modo que a carga efetiva acaba sendo superior ao padrão proposto multilateralmente”. “Mesmo nos casos de atuação sem estabelecimento, as incidências de fonte acabam superando os 15% em discussão. As exceções podem ficar por conta de empresas que tenham algum incentivo regional ou a sua remessa ao exterior tenha alíquotas reduzidas. O número, no entanto, tende a ser marginal”, complementa.

Ainda de acordo com Odorizzi, a evolução na proposta da OCDE pode motivar o Brasil a rever as suas regras de tributação de lucros de empresas no exterior. “A legislação nacional é complexa, o que gera litígios, além de fixar obrigações não verificadas em outros países, o que acaba por dificultar a expansão internacional das companhias brasileiras”, conclui.

Douglas Guilherme Filho, advogado no Diamantino Advogados Associados, considera que esse projeto revela “falta de foco do governo federal”. E explica: “Atualmente temos uma Emenda Constitucional para unificar tributos federais, um projeto de lei para substituir PIS e Cofins e um outro para tributar dividendos. São todos temas sensíveis e de extrema relevância tributária. Agora, vem um projeto de tributação mínima de bases universais, nova discussão que tomará tempo do Congresso. Não há no horizonte qualquer perspectiva de simplificação ou redução da carga tributária no Brasil”, lamenta.

João Vítor Stüssi Velloso de Andrade, especialista em Direito Tributário e macroeconomia, sócio do Chenut Oliveira Santiago Advogados, entende que, apesar de o G-20 buscar uma arquitetura tributária internacional, em tese, mais justa, ainda faltam algumas informações. “Principalmente relacionadas à composição da base de cálculo do imposto que será rateado entre os países, e que tem diferentes metodologias em determinados sistemas tributários”, diz.

O advogado afirma que a Receita Federal, apesar de apoiar a proposta, avalia como limitado o rol de empresas que seriam tributadas, segundo os parâmetros da OCDE. “Além disso, no entender da autoridade tributária brasileira, a fatia de imposto que seria destinada aos países geradores do lucro é pequena”, complementa.

Uniformização da tributação internacional deverá alavancar globalização econômica

Andrade lembra ainda que já existe norma no Direito brasileiro para tributação de controladas, de forma que já atinge inclusive controladoras que tenham subsidiárias ou controladas no exterior, independentemente de cortes de faturamento, margem de lucro ou ramo de atividade. “Nesse sentido, não se espera um ganho arrecadatório importante. Os impactos arrecadatórios ainda são abstratos e especulativos. Decerto, a proposta de uniformização da tributação mundial adiciona uma dose de equidade e previsibilidade no sistema tributário internacional, e acabará sendo um movimento importante no progresso da globalização econômica”, finaliza.

Para Richard Edward Dotoli, sócio da área tributária do escritório Costa Tavares Paes Advogados, o engajamento do Brasil no projeto, por meio da Receita Federal, deve ser destacado. “Ainda que existam alguns pontos de discordância com a proposta inicial, não há dúvidas que a implementação de uma tributação internacional mínima cria um ambiente de negócios mais equilibrado e previsível, tanto em termos de arrecadação quanto em termos de competição entre empresas”, comenta.

Dotoli entende que algumas divergências precisam ser verificadas e quantificadas para que haja um alinhamento de propostas. “Talvez a discussão acerca da alíquota mínima (Pilar 2) tenha uma importância menor, diante dos desafios que envolvem os critérios de repartição da receita tributária (Pilar 1), especialmente porque o Brasil instituiu algumas regras simplificadoras, como por exemplo, em termos de preço de transferência”.

PL para alterar IR deve aumentar carga tributária de empresas de saúde em mais de 37%

Atualmente as pessoas jurídicas são tributadas, em regra, com uma carga de 34% sobre o lucro. Com as inclusões do relator do PL 2.337, crescerá significativamente. Eliminação de dispositivos legais que permitem a redução de PIS e Cofins de produtos amplamente utilizados no combate e enfrentamento da covid-19 também preocupa o setor

A Aliança Brasileira da Indústria Inovadora em Saúde (ABIIS) publicou entendimento contrário ao PL 2.337/2021, que altera a legislação do Imposto sobre a Renda e Proventos de Qualquer Natureza das Pessoas Físicas e das Pessoas Jurídicas e da Contribuição Social sobre o Lucro Líquido, que recebeu uma minuta de substitutivo pelo relator, deputado federal Celso Sabino (PSDB/PA). Na avaliação da ABIIS, a proposta é bastante negativa para o setor da saúde. Estudo do escritório de advocacia Arbach & Farhat a pedido da Aliança mostra que o aumento da carga tributária pode chegar a 37,14%.

Atualmente as pessoas jurídicas são tributadas, em regra, com uma carga de 34% sobre o lucro – 15% de IRPJ, 10% do seu adicional e 9% de CSLL. “Ou seja, numa base de R$ 100 mil de lucro no trimestre, R$ 15 mil são pagos a título de IRPJ, R$ 4 mil do seu adicional, R$ 9 mil de CSLL, totalizando R$ 28 mil de tributos”, explica o diretor executivo da Aliança, José Márcio Cerqueira Gomes.

Pela nova sistemática, seriam 10% de IRPJ, 10% do seu adicional, 9% de CSLL e 20% de IRRF. “Numa base de R$ 100 mil de lucro no trimestre, R$ 10 mil são pagos a título de IRPJ, R$ 4 mil do seu adicional, R$ 9 mil de CSLL, totalizando R$ 23 mil, além de R$ 15,4 mil de IRRF, se considerarmos a distribuição total dos lucros, como em regra ocorre com prestadores de serviços, totalizando R$ 38,4 mil”, salienta. “Se ponderarmos a distribuição de metade dos lucros, teremos R$ 7,7 mil de IRRF, totalizando R$ 30,7 mil. Ou seja, no primeiro caso teremos um aumento de carga tributária de 37,14% no segundo de 9,64%”, completa o diretor executivo.

Outro ponto preocupante do projeto refere-se a proposta de revogação de dispositivos legais que atualmente permitem a redução de alíquotas de tributos para alguns produtos (PIS e Cofins em transações internas e na Importação), beneficiando uma série de itens extremamente relevantes na saúde e amplamente utilizados no combate e enfretamento da covid-19, como materiais esterilizados para suturas cirúrgicas; reagentes destinados à determinação dos grupos ou dos fatores sanguíneos; reagentes de diagnóstico; instrumentos e aparelhos para medicina, cirurgia e odontologia; aparelhos de eletrodiagnóstico; seringas, agulhas, cateteres, cânulas e instrumentos semelhantes.

“O setor, que atualmente tem grande parte dos seus produtos e serviços desonerados, sofrerá grandes perdas, caso não tenha tratamento diferenciado. Uma tributação elevada dificulta a realização de investimentos e encarece os produtos e serviços, tornando-os inacessíveis à maior parte da população, pois o aumento dos preços deverá ser absorvido pelo SUS dentro dos limites da PEC do teto de gastos públicos (EC nº 95), que limita por 20 anos o crescimento das despesas públicas aos valores gastos no ano anterior, corrigidos pela inflação medida pelo IPCA, o que ocasionará a piora do serviço pela falta de orçamento público”, avalia o presidente do Conselho de Administração da ABIIS, Bruno Boldrin Bezerra.

A Aliança Brasileira da Indústria Inovadora em Saúde – que reúne indústrias, distribuidores e importadores de produtos para a saúde, segmento que emprega 138,9 mil trabalhadores diretos e 254,4 mil indiretos e possui faturamento médio anual de R$ 55 bilhões – propõe que os incisos XVI, XVII e XVIII, do art. 63 do substitutivo em debate sejam sumariamente rejeitados na forma regimental pertinente e, também, que seja ampliada a discussão em torno do PL 2337/2021 para que não se cometa erro irreparável com a saúde do povo brasileiro.

Redução da carga tributária não resolverá os problemas, dizem advogados

O deputado Celso Sabino (PSDB-PA) entregou terça-feira (13) às lideranças da Câmara o relatório da reforma do Imposto de Renda. O texto traz uma redução na alíquota geral do Imposto de Renda da Pessoa Jurídica (IRPJ)

Para as empresas com lucro de até R$ 20 mil, a alíquota cairá de 15% para 5% em 2022, e de 5% para 2,5% no ano seguinte. Já as empresas que lucram acima desse valor, o corte será de 25% para 15% em 2022, e de 15% para 12,5% em 2023. Ele manteve a proposta de cobrar 20% na fonte sobre lucros e dividendos distribuídos aos sócios e investidores (exceto nos fundos imobiliários, de infraestrutura e de logística), com um limite de isenção de R$ 20 mil por mês se o dinheiro vier de micro ou pequena empresa.

Para advogados, a simples redução da carga tributária não resolve todos os problemas.

Daniel Corrêa Szelbracikowski, tributarista, sócio da Advocacia Dias de Souza, de Brasília-DF, diz que o debate é complexo precisamente porque o IRPJ não estava em discussão no projeto da CBS nem nas PECs 45 e 110. “Portanto, é algo novo que precisa dialogar muito bem com as propostas de reforma de outros tributos. A reforma precisa ser racional e contemplar o sistema tributário como um todo. Pensar em uma parte do sistema sem olhar o todo aumenta muito a chance de erro e, em especial, de aumento da carga tributária que já é elevadíssima no Brasil”, avalia.

Ainda segundo Szelbracikowski, a redução da carga, em si, não resolve os problemas de complexidade e de justiça social do sistema. “Reitero que é preciso olhar o sistema como um todo. O projeto de tributação de dividendos na verdade aumenta a complexidade da arrecadação, pois o Fisco precisará ter aparelhagem para fiscalizar e impedir a chamada DDL- distribuição disfarçada de lucros. Isso aumenta o custo de arrecadação”, complementa.

Szelbracikowski admite, porém, que o substitutivo do deputado paraense é melhor do que o texto original, “pois ao menos se buscou uma equalização maior entre as cargas do IR (Imposto de Renda) corporativo e do IR da pessoa física”.

Já Thiago Sarraf, tributarista do Nelson Wilians Advogados, entende que os projetos em tramitação parecem mais voltados à reforma da tributação sobre o consumo e não sobre a renda. “De todo modo, é consenso que a redução da carga tributária global se faz necessário para impulsionar a atividade econômica e atrair investimentos”, opina.

Sarraf concorda que a mera redução da carga não auxilia, por si, na redução dos encargos acessórios relacionados à apuração dos tributos. “Ainda que conceda reduções em algumas frentes, como atualização da tabela progressiva do IR, redução da alíquota Imposto de Renda das empresas e de determinados investimentos, por outro lado a reforma tributa em maior medida os empresários com a instituição de imposto sobre dividendos em 20% (percentual muito maior que a redução do IRPJ proposta), além de impossibilitar as deduções a título de juros sobre o capital próprio das empresas”, comenta.

Douglas Guilherme Filho, tributarista no Diamantino Advogados Associados, afirma que a proposta de diminuição da alíquota do IRPJ já era esperada, em especial, sob a justificativa de fomentar investimentos e, consequentemente, gerar empregos. “Como consequência, o governo pretende tributar os dividendos pagos pelas pessoas jurídicas, que hoje são isentos, sob a justificativa de compensação do impacto financeiro causado pela diminuição nessa alíquota”, explica.

Wagner Mello dos Santos, também tributarista no Diamantino Advogados Associados, sustenta que apenas a diminuição da carga tributária não resolve o problema relativo à complexidade do sistema tributário brasileiro, “situação que causa impacto significativo nos custos das empresas e, inclusive, insegurança jurídica, diante das inúmeras normas e interpretações que permeiam a aplicação das obrigações acessórias, inclusive, no âmbito dos posicionamentos dos Tribunais Administrativos e Judiciais”. “Nesse contexto, torna-se importante, além da diminuição da carga tributária, simplificar a tributação das empresas. O Brasil é um dos países no mundo em que as empresas mais demandam horas para cumprir com as suas obrigações”, opina.

Para Gustavo de Godoy Lefone, sócio coordenador do departamento de Direito Tributário do BNZ Advogados, “a princípio, a redução da carga tributária não altera ou diminui o cumprimento de obrigação acessória”. “A título de exemplo, podemos analisar os casos de isenções ou imunidade. Uma entidade, sem fins lucrativos, que presta serviços na área de assistência social, cuja imunidade fora reconhecida pela Administração Pública é obrigada ao cumprimento de obrigação acessória”, diz.

Para ele, o motivo da obrigatoriedade auxilia a Receita a verificar se, de fato, a entidade, permanece sem fins lucrativos e prestando o serviço sócio-assistencial que enquadra a imunidade. “Dito isso, podemos concluir que a obrigação acessória é ferramenta de fiscalização da Administração Pública. Com efeito, a redução de obrigação acessória está inteiramente conectada ao grau de complexidade do tributo em si, as consequências da obrigação principal e aqueles que estão vinculados à operação comercial/prestação de serviço realizada pelo contribuinte, e não à carga tributária”, afirma Lefone.

Lefone conclui que qualquer elaboração de legislação que envolva a redução da carga tributária deve, obrigatoriamente, prever o impacto no orçamento público e uma nova medida para cobrir o suposto déficit. “Neste sentido, o que parece, num primeiro momento, uma redução da carga tributária, é, na verdade, uma realocação da arrecadação”.

“Sobre a compra de uma simples bola de futebol incide 48,49% de tributos, e de outros produtos que também vendem bastante na época, a carga tributária ultrapassa 50% do preço final como no caso dos jogos – 72,18%; tênis importados – 58,59%; patins, patinetes e skates – 52,78%. Já sobre os artigos de vestuário e sapatos, incide 34,67%, enquanto que os livros 15,52%, teatro e cinema 20,85%, estes detêm a menor carga tributária”

Juciléia Lima*

Comemorado no dia 12 de outubro, o Dia das Crianças é uma das datas mais importantes quando o assunto é diversão para os pequenos que aguardam ansiosamente ganhar presentes dos pais, avós, tios e padrinhos.

As sugestões de presentes são várias e variam de acordo com o preço e a idade dos pequenos, como os presentes tradicionais (aqueles que nunca saem de moda, tais como: carrinhos, bonecas, bola de futebol); os educativos (que apresentam formas, letras e números comumente destinados às crianças menores) e ainda, os presentes tecnológicos (smartphones, ipads, notebooks, jogos – os preferidos dos mais crescidinhos).

Entretanto, ser criança pode custar muito caro, dado que em torno de 40% do valor dos brinquedos é representado por tributos. Quando o consumidor compra um brinquedo tradicional como bonecas, carrinhos ou um jogo educativo, 39,7% do preço final é representado por tributos.

Sobre a compra de uma simples bola de futebol incide 48,49% de tributos, e, de outros produtos que também vendem bastante na época, a carga tributária ultrapassa 50% do preço final como no caso dos jogos – 72,18%; tênis importados – 58,59%; patins, patinetes e skates – 52,78%. Já sobre os artigos de vestuário e sapatos, incide 34,67%, enquanto que os livros 15,52%, teatro e cinema 20,85%, estes detêm a menor carga tributária.

Por sua vez, sobre a compra de um ipad importado 59,32% do preço é representado por tributos; smartphone importado – 68,76%; celular – 39,80% e de um notebook – 24,30%, todos os dados aqui refletem o levantamento efetuado pelo Instituto Brasileiro de Planejamento Tributário, o IBPT. Sendo assim, embora o Dia 12 de outubro seja destinado às crianças, é evidente que a carga tributária sobre os brinquedos no Brasil é coisa de gente grande.

Fonte: Disponível em: <impostometro.com.br/home/relacaoprodutos>. Acesso em 06.Out.2019

*Juciléia Lima – doutora e mestre em Direito Tributário e Financeiro, professora de Direito Tributário na Universidade Presbiteriana Mackenzie Campinas/SP. É advogada em Campinas e São Paulo.

Condições de mobilidade (73%) e segurança pública (71%) também prejudicam o desempenho das empresas. Para 51%, comércio informal interfere nas vendas da empresa

Pesquisa da Confederação Nacional de Dirigentes Lojistas (CNDL) e do Serviço de Proteção ao Crédito (SPC Brasil) aponta que não importa o tamanho da empresa, segmento de atuação ou localidade, fazer a sua empresa crescer ou trabalhar pela manutenção de seus negócios é sempre um desafio na realidade brasileira. O estudo, em parceria com o Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae), revela que 96% dos empresários brasileiros avaliam que a alta carga tributária e a complexidade do sistema de arrecadação representam uma barreira para o desenvolvimento dos negócios. A queixa se sobressai, principalmente, na tributação sobre a fabricação e venda de produtos ou serviços, apontado por 53% da amostra como um empecilho.

Outros fatores do chamado “Custo Brasil” também são criticados pelos empresários, como o excesso de burocracia para abrir, manter e fechar empresas e também na contratação e dispensa de funcionários (49%). Já 44% veem os altos juros como um empecilho para o crescimento de seus negócios e 41% reclamam do alto custo para empregar devido à tributação da folha de pagamento. A dificuldade para obter crédito é mencionada por 21% da amostra.

A pesquisa, que teve como objetivo identificar possíveis entraves para o crescimento das empresas, integra o convênio Políticas Públicas 4.0 (PP 4.0), firmado entre o Sistema CNDL e o Sebrae, e pretende coletar insumos para a proposição de políticas públicas que contribuam para a melhoria do ambiente de negócios no país e, consequentemente, apoiem o desenvolvimento do varejo.

“A alta taxa de impostos diminui a lucratividade e dificulta a sobrevivência do negócio, especialmente em seu início e durante a fase de consolidação. A burocracia torna as empresas lentas e pouco competitivas, os juros excessivos inibem a tomada de crédito e os investimentos, e prejudicam diretamente a capacidade produtiva”, observa o presidente da Confederação Nacional de Dirigentes Lojistas (CNDL), José César da Costa.

Para maioria, condições da infraestrutura, mobilidade e segurança pública, também são barreiras para o crescimento das empresas

De acordo com o estudo, 62% dos empresários também apontam que aspectos relacionados à infraestrutura do país impactam negativamente o crescimento da empresa, sendo as áreas mais mencionadas as rodovias e estradas (30%), a conectividade a internet (22%), o sistema de Correios (22%) e a qualidade da telefonia (20%).

Já as deficiências na segurança pública são problema para os negócios na opinião de 71%, em virtude do risco de assalto no entorno da loja ou empresa (59%), da falta de iluminação adequada para o período noturno (27%) e da presença de moradores de rua nas imediações do negócio (22%).

A gestão empresarial também é um obstáculo para o crescimento da empresa, apontada por 88% dos entrevistados. Nesse caso, as dificuldades passam pela contratação de mão de obra qualificada (43%), a falta de dinheiro para comprar informações sobre o mercado e clientes (26%), manter a motivação e produtividade dos funcionários (24%) e a falta de tempo para fazer atividades operacionais e de gestão (23%).

Para 73%, a mobilidade urbana, que se refere às condições para o deslocamento eficiente e seguro de pedestres e motoristas nas cidades, também prejudica o crescimento das empresas, principalmente pelas dificuldades de estacionamento (41%), trânsito intenso (34%) e falta de pavimentação das ruas (29%).

A pesquisa também investigou como a informalidade atrapalha o desenvolvimento das empresas no país. Para 51% dos empresários entrevistados, o comércio informal interfere em alguma medida nas vendas da sua empresa, sendo os maiores obstáculos o fato de oferecerem os mesmos produtos ou similares, porém mais baratos por não pagarem impostos (77%).

Para 25%, o maior problema é a sensação de insegurança no entorno das lojas, por muitas vezes estarem envolvidos com tráfico e organizações criminosas, e 20% apontam os impedimentos no trânsito de pessoas no entorno da loja em função da aglomeração de barracas nas calçadas.

59% dos empresários estão otimistas com ações do governo para aumentar as vendas do varejo

O governo federal adotou nos últimos meses medidas com o intuito de desburocratizar a atividade empresarial, como por exemplo a MP da Liberdade Econômica, que trata de desburocratização e simplificação de processos para empresas e empreendedores.

Diante de medidas como essa, 59% dos empresários entrevistados estão otimistas com a perspectiva do atual governo em adotar medidas para aumentar as vendas do varejo até o final do mandato, enquanto 24% estão em posição neutra e 16% se dizem pessimistas em algum grau.

Entre as iniciativas que o governo poderia adotar no país para estimular o varejo, as ações com maior potencial de impacto na avaliação dos empresários consultados seriam a promoção de uma reforma tributária que reduza a carga de impostos e simplifique o regime de tributação das empresas (81%) e o lançamento de linhas de c rédito menos burocráticas com juros menores para empresas de pequeno porte (78%).

O fornecimento de consultorias gratuitas para micro, pequenas e médias empresas (75%) e investimentos públicos na segurança pública para que os consumidores circulem pelas regiões de comércio (75%) também são medidas consideradas necessárias.

“As medidas aprovadas recentemente pelo Congresso Nacional, como a Reforma da Previdência e a MP da Liberdade Econômica mostram a abertura de um caminho para a redução dos gastos com a máquina administrativa, a desburocratização e a simplificação do sistema tributário. Nesse cenário, as ações estratégicas de estímulo ao setor empresarial são cruciais”, afirma Costa.

Metodologia

A pesquisa ouviu 601 Proprietários ou responsáveis pela gestão de empresas dos setores de comércio varejista e serviço, situadas nos 27 estados brasileiros. Foram consideradas empresas com pelo menos um funcionário. Baixa a íntegra da pesquisa em https://www.spcbrasil.org.br/pesquisas

PP 4.0 – Com investimento total de R$ 3,7 milhões ao longo de dois anos, o projeto prevê três tipos de eventos que irão percorrer todas as regiões do país. São encontros com objetivo de qualificar lideranças para ações de Relações Institucionais e Governamentais (RIG) com foco no estímulo às articulações locais; encontros para fomento ao desenvolvimento local e regional por meio da articulação das lideranças do varejo e elaboração de propostas de Políticas Públicas; e encontros para mobilização empresarial para debater fundamentos essenciais ao desenvolvimento sustentável de negócios e empresas. Ao longo do período do convênio, serão realizados 36 encontros, 12 de cada tipo.

Os fóruns são conduzidos por especialistas em cada tema a fim de estimular o debate e a consolidação de fundamentos essenciais aos líderes do setor de comércio e serviços, como protagonismo, ética e associativismo. Também serão promovidos 12 estudos e pesquisas com objetivo de embasar a formulação de políticas públicas com foco nas micro e pequenas empresas do setor. Além disso, será desenvolvida uma plataforma digital de articulação política – um sistema online inédito no Brasil que permitirá acompanhar projetos, estruturar demandas e ao mesmo tempo mobilizar lideranças e conectar atores públicos e privados.

SPC Brasil – Há 60 anos no mercado, o SPC Brasil possui um dos mais completos bancos de dados da América Latina, com informações de crédito de pessoas físicas e jurídicas. É a plataforma de inovação do Sistema CNDL para apoiar empresas em conhecimento e inteligência para crédito, identidade digital e soluções de negócios. Oferece serviços que geram benefícios compartilhados para sociedade, ao auxiliar na tomada de decisão e fomentar o acesso ao crédito. É também referência em pesquisas, análises e indicadores que mapeiam o comportamento do mercado, de consumidores e empresários brasileiros, contribuindo para o desenvolvimento da economia do país.

CNDL – Criada em 1960, a CNDL é formada por Federações de Câmaras de Dirigentes Lojistas nos estados (FCDLs), Câmaras de Dirigentes Lojistas nos municípios (CDLs), SPC Brasil e CDL Jovem, entidades que, em conjunto, compõem o Sistema CNDL. É a principal rede representativa do varejo no país e tem como missão a defesa e o fortalecimento da livre iniciativa. Atua institucionalmente em nome de 500 mil empresas, que juntas representam mais de 5% do PIB brasileiro, geram 4,6 milhões de empregos e movimentam R$ 340 bilhões por ano.

Simplificação, redistribuição da carga tributária e manutenção das receitas dos entes federativos, essa é a espinha dorsal das transformações propostas por Juracy Soares, presidente da Federação Brasileira de Associações de Fiscais de Tributos Estaduais (Febrafite)

O tema é extremamente técnico, mas mexe diretamente com o bolso do cidadão. A sociedade e o empresariado querem a redução dos impostos. No entanto, o que está sendo proposto e uma redistribuição da carga, com justiça tributária. “Não vai haver queda de imposto de forma genérica. O que se precisa é cobrar de quem não paga. Por exemplo, se um paga 100% e outro zero, a média é 50%. Claro que se todos pagarem, quem já faz o desembolso vai sair ganhando”, explicou.

O projeto da Febrafite para simplificar o Sistema Tributário Nacional (STN) estipula a condensação de alguns tributos e define a especialização das bases, mantendo com a União os impostos sobre a renda e deixando com os Estados as taxações sobre o consumo, unificadas em um só tributo, o Imposto sobe Valor Agregado (IVA). Os municípios ficariam com impostos relacionados à propriedade.

“A reforma é fundamental para o Brasil voltar a crescer de forma sustentável e atrair novos investimentos. Temos um sistema tributário extremamente complexo, que gera um custo muito alto para empresários e aos investidores, além de provocar um custo gigantesco para o próprio estado. A simplificação é o principal eixo quando se fala em reforma tributária no país. É preciso ter regras claras, oferecer segurança jurídica e ser transparente. Isso propiciaria uma retomada da atividade econômica, atrairia investimento, não aquele especulativo, mas principalmente aquele que vem gerar emprego e renda”, destaca Soares.

Veja a entrevista feita ao vivo pelo Facebook do Correio Braziliense:

“Se a previdência presencial sempre foi vulnerável a fraudes, o que dizer da previdência por controle remoto em que não se vê cara do segurado…Temerário. Diante desse quadro só nos resta votar bem nos candidatos a senador e deputado federal, para que tenhamos um Congresso à altura das aspirações nacionais, que votem leis em benefícios do povo. O Brasil não acaba dia 28 de outubro. Vamos superar os desafios”

Paulo César Régis de Souza*

Somos mais de 208 milhões de habitantes no Brasil à espera de um milagre.

À espera de que cumpram as promessas dos candidatos à presidente da República: de melhorar a educação, com escolas decentes; melhorar a segurança com policiais bem treinados, bem pagos e honestos; melhorar a saúde, para que possamos, assim como alguns candidatos, ter hospitais com a qualidade do Albert Einstein; melhorar o emprego para atenuar o desespero de 12,7 milhões de desempregados; melhorar a gestão pública nas áreas mais carentes e importantes para a sociedade; diminuir a carga tributária, para que as empresas possam gerar mais postos de trabalho. A atual situação da saúde, educação e segurança está levando nosso povo ao desencanto e à frustração.

As outras áreas, como agronegócio, indústria, comércio e serviços, não menos importantes, os candidatos nem falam. Também não falam sobre transportes, habitação, saneamento e previdência social. Deixam por conta do Poste e do Posto Ipiranga…

Levamos 96 anos para construir uma Previdência digna de Bismark e de Eloy Chaves. A Previdência espanhola foi construída com base no paradigma brasileiro. Cerca de 200 servidores participaram deste esforço nas caixas e nos institutos. Enquanto as entradas foram maiores que as saídas sobrou para construir a CSN, a Vale, hospitais, ambulatórios, conjuntos habitacionais, Brasília, Belém-Brasília, Itaipu, etc. Nestes 96 anos, tivemos três percalços: quando fraudamos o princípio de que não existe benefício sem contribuição: a criação do Funrural – sem contribuição, a instituição da contribuição sobre o inativo e a criação de outros seis funrurais nos últimos dez anos – com contribuição de 50% e benefício de 100%, colocando em risco o futuro da previdência brasileira.

O presidente Temer com seus 82% de rejeição deu a seu ministro da Fazenda, candidato a chefe do Executivo com 1% de intenção de voto (na margem de erro: zero à esquerda) a Previdência para que fizesse a reforma reclamada pelo mercado, sem mexer no financiamento do RGPS e do RPSS. Meirelles partiu a previdência em duas bandas. E ficou com a banda boa, dos planos de previdência e dos fundos de pensão, com ativos de R$ 1,5 trilhão. Na Grécia, isto não existia. Entregou a banda podre (INSS/RGSP) ao Ministério de Combate à Fome, depois Ministério do Desenvolvimento Social, sem estrutura e sem caixa!

O INSS ficou à deriva, sem rumo, sem ministério, sem comando, sem ministro, navegando num mar de incertezas e desacertos. Sofrendo todas as consequências e baixarias do jogo político partidário.

Logo o INSS que é um órgão que arrecada R$ 450 bilhões por ano e paga R$ 600 bilhões (usando a receita sobre a folha e dos recursos da Seguridade Social). Somos a maior distribuidora de renda do país, a maior seguradora social da América Latina. Em 70% dos 5.700 municípios os gastos do INSS são maiores que as transferências do FPM, atendemos mais de 35 milhões de beneficiários (20 milhões de urbanos, que sempre contribuíram, 10 milhões de rurais, que nunca contribuíram e 5 milhões de benefícios assistenciais), contamos com 60 milhões se segurados e 5 milhões de empresas. Temos déficit, mas temos mais de R$ 500 bilhões de créditos.

Com as sucessivas pressões por cargos e verbas no Congresso, o projeto de reforma da Previdência virou um “frankenstein”, pois o relevante não era a reforma em si, mas evitar que o presidente da República fosse condenado.

Numa outra ponta, os devedores da Previdência de todos os naipes aproveitaram que o governo estava no chão e promovera o impiedoso saque de R$ 450 bilhões nos vários Refis. Não mexeram nas renúncias e impediram a reoneração. Assim, a Previdência virou um queijo suíço, com muitos furos….

Somos então comandados por dois ministérios: o de Desenvolvimento Social e o da Fazenda. Surdos e mudos. O secretário de Previdência fica fabricando fumaça e nosso presidente do INSS virou Rainha da Inglaterra, já que não governa absolutamente nada, tem medo até de dar entrevistas para não cair do cargo, tem medo de assinar qualquer portaria ou instrução de serviços para não ser desautorizado por um dos ministros ou pelo partido que o indicou.

Com 3000 servidores que se aposentaram nestes dois anos de infortúnio, com 10 mil recebendo abono de permanência – podendo se aposentar a qualquer momento, sem concurso para novos servidores, sem autoridade, com poucos funcionários, muitas agências para administrar a miséria (algumas em situação de penúria sem canetas ou papel), resta a ele tentar convencer os servidores a trabalharem em casa num projeto chamado INSS Digital, sem a mínima preocupação de treinamento desses servidores. Se a previdência presencial sempre foi vulnerável a fraudes, o que dizer da previdência por controle remoto em que não se vê cara do segurado…Temerário.

Diante desse quadro só nos resta votar bem nos candidatos a senador e deputado federal, para que tenhamos um Congresso à altura das aspirações nacionais, que votem leis em benefícios do povo. O Brasil não acaba dia 28 de outubro. Vamos superar os desafios.

Nós da Anasps, associação que completou 27 anos de luta em favor da Previdência Social pública e de seus servidores, continuaremos na busca de melhores dias. Nunca foi fácil.

Estaremos presente no Congresso Nacional, seja qual for o candidato eleito, na vanguarda dos direitos adquiridos dos servidores da Previdência social e na defesa do ideário legado por Eloy Chaves.

* Paulo César Régis de Souza – vice-presidente Executivo da Associação Nacional dos Servidores Públicos, da Previdência e da Seguridade Social (Anasps)