Tag: rendimentos

Reajuste de 16% para magistrados trará impacto de R$ 723 milhões por ano aos cofres públicos

Nota técnica, , assessor econômico da Federação Nacional dos Trabalhadores do Judiciário nos Estados (Fenajud), Cid Cordeiro, mostra o impacto o teto do gasto e nos limites da lei de responsabilidade fiscal nos estados. Se as indenizações, vantagens e gratificações acompanharem esse aumento o impacto sobe 30% a 40% pela estimativa, chegando a aproximadamente R$ 1 bilhão

Veja a nota da Fenajud:

“O Poder Judiciário terá reajuste salarial de 16,38% em 2019. O acordo foi costurado por Michel Temer, após reunião com ministro do Supremo Tribunal Federal (STF), na última semana. O aumento será em troca do fim do auxílio-moradia para a magistratura federal, no valor de R$ 4,7 mil. Com isso, o salário dos ministros do STF passará de R$ 33,7 mil para R$ 39,2 mil. A Fenajud (Federação Nacional dos Trabalhadores do Judiciário nos Estados) já se posicionou sobre o assunto e declarou ser contra essa proposta por acreditar que desencadeará em uma cascata de reajustes em todo o Judiciário brasileiro – já que os rendimentos dos ministros do Supremo servem de base para o teto salarial dos demais magistrados.

O índice do aumento, segundo documento entregue no STF pelas associações de magistrados, à recomposição dos subsídios foi realizado com base na inflação apurada entre 2009 e 2014. Esse projeto está em tramitação no Congresso Nacional desde 2015, já foi aprovado pela Câmara dos Deputados e está pendente de análise pelo Senado Federal. Técnicos do Congresso avaliam que a medida pode complicar os cofres públicos em 2019.

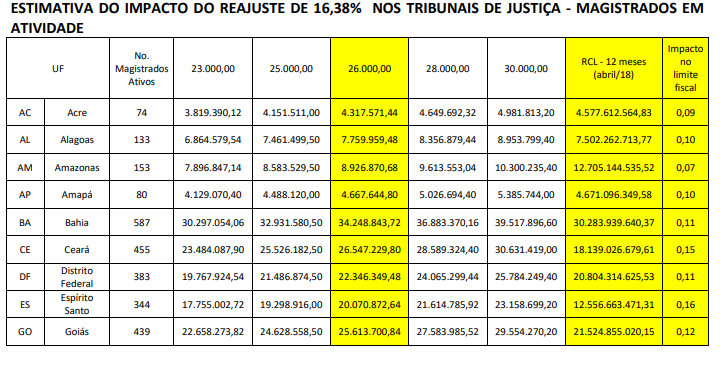

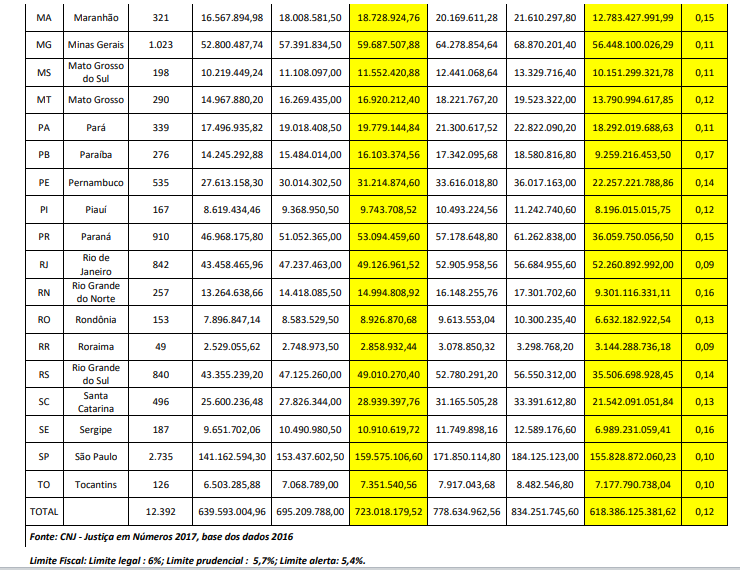

A Fenajud, por meio do assessor econômico Cid Cordeiro, fez um levantamento sobre o impacto nas contas estaduais e estima que o reajuste de 16% nos subsídios dos Juízes e Magistrados dos Tribunais de Justiça (TJs) dos estados representará impacto estimado de aproximadamente R$ 723 milhões por ano. Se as indenizações, vantagens e gratificações acompanharem esse aumento o impacto sobe 30% a 40% pela estimativa, chegando a aproximadamente R$ 1 bilhão.

Os dados foram trabalhados com a média salarial de R$ 26 mil e com o número de Magistrados em atividade (ativos) em 2016 com base nos dados da publicação do CNJ “Justiça em Números 2017”. Confira abaixo a tabela com simulações para diferentes médias salariais estimadas.

O subsídio médio dos Magistrados passará da média aproximada de R$ 26 mil para R$ 30 mil e a remuneração total podendo chegar a R$ 40 mil – se esse reajuste repercutir nos benefícios e vantagens supostos nesse estudo.

Para a Fenajud, “essa proposta é mais uma imoralidade do governo de Michel Temer. Os trabalhadores e trabalhadoras do judiciário, que são os principais responsáveis por moverem a justiça brasileira, seguem sem a garantia de direitos em diversos estados. Os serventuários seguem enfrentando outros problemas dentro do judiciário, que merecem atenção igual: como o parcelamento de salários, a ausência de políticas públicas de valorização do servidor público, e a falta de pessoal. A situação dessas pessoas este governo não quer debater.

Impacto nos limites da LRF

A Lei de Responsabilidade Fiscal estabelece três limites para o gasto com pessoal, é 6% como limite legal; 5,7% como limite prudencial e 5,4% como limite de alerta. O principal limite considerado é o limite prudencial, esse é que determina as restrições de aumento do gasto com pessoal quando ultrapassado. Com o custo adicional estimado em R$ 723 milhões/ano o impacto na receita corrente líquida será de aproximadamente 0,12% p.p. considerando os efeitos sobre os subsídios, se considerarmos possíveis impactos nos demais benefícios e vantagens esse comprometimento pode chegar a 0,16% p.p..com riscos de alguns TJs ultrapassar em 2019 o limite prudencial do gasto com pessoal, nesses cálculos não estão incluídos o aumento do gasto com aposentadorias e pensões cobertas com fundos financeiros e que impactam também nesse limite e no orçamento dos tribunais, portanto o impacto total é superior ao apresentado nesse estudo.

O reajuste afeta a lei do teto dos gastos

O Teto do Gasto – limitação do aumento das despesas primárias correntes pela aplicação do IPCA- foi estabelecido pelo Governo Federal – Lei Complementar 156 de 28/12/2016 – como contrapartida ao auxílio financeiro fornecido aos Estados, auxílio esse constituído pela redução dos juros aplicados às dívidas dos Estados.”

FGTS fecha com lucro em 2017 e divide R$ 6,23 bilhões com os trabalhadores

Rendimentos das contas vinculadas ficam acima da inflação pelo segundo ano consecutivo, informou o Ministério do Trabalho. Os depósitos serão realizados até o próximo dia 31 de agosto

O Fundo de Garantia do Tempo de Serviço (FGTS) fechou 2017 com lucro de R$ 12,46 bilhões. Com isso, R$ 6,23 bilhões, que correspondem à metade do rendimento, serão divididos entre todos os trabalhadores que estavam com saldo positivo na conta vinculada em 31 de dezembro do ano passado. Cerca de 258 milhões de contas vinculadas terão depósitos e 90,7 milhões de pessoas serão beneficiadas. Os depósitos serão realizados até o próximo dia 31 de agosto.

O anúncio foi feito após a reunião do Conselho Curador do FGTS, nesta terça-feira (14), no Ministério do Trabalho, em Brasília. Este é o segundo ano em que 50% dos lucros do FGTS são distribuídos entre os trabalhadores e, também, os rendimentos do fundo ficarão maiores do que a inflação. Enquanto a inflação oficial de 2017 ficou em 2,95%, o rendimento do FGTS fechou em 5,59%. O índice de distribuição do resultado foi de 1,72%.

A medida foi criada pela Lei nº 13.446, de 25 de maio de 2017 (http://www.planalto.gov.br/ccivil_03/_ato2015-2018/2017/Lei/L13446.htm), que teve como um dos objetivos melhorar os rendimentos das contas vinculadas, os quais, desde 2008, apresentavam correção menor do que a inflação. A quantia que cada trabalhador terá depositada na conta vinculada vai depender do saldo em 31 de dezembro. A partir de 31 de agosto de 2018, os trabalhadores poderão consultar os valores no site da Caixa (https://www.resultadosfgts.caixa.gov.br). Outra opção de atendimento aos trabalhadores é pelo APP FGTS ou, ainda, por meio do SMS FGTS.

O saque desse dinheiro, no entanto, seguirá as regras de saque atuais do FGTS. Ou seja, ele só poderá ser retirado, entre outros, em casos como demissão sem justa causa, aposentadoria, aquisição de casa própria ou pagamento das prestações do financiamento habitacional. As pessoas que sacaram o FGTS em 2018, e tinham saldo em 31 de dezembro de 2017, terão direito ao crédito também da quantia correspondente à divisão dos lucros.

Participação do FGTS na economia

O FGTS é a maior fonte de financiamento em saneamento, habitação e infraestrutura do país. Em 2017, ele foi responsável pela injeção de R$ 219 bilhões na economia brasileira. O montante vem da soma do que foi colocada no mercado por meio de saques de trabalhadores e os desembolsos dos financiamentos concedidos com recursos do Fundo.

A maior parte do dinheiro entrou em circulação por meio dos saques dos trabalhadores, que somaram R$ 162,7 bilhões. Dos saques, R$ 44 bilhões foram efetuados pelas contas inativas, liberados pelo governo federal por meio da Lei nº 13.446, a mesma que autorizou a divisão dos lucros do FGTS com os trabalhadores cotistas.

Os outros R$ 56,3 bilhões do FGTS injetados na economia em 2017 foram referentes aos desembolsos das contratações de obras de habitação, saneamento e infraestrutura do país. A maior parte do recurso, R$ 53,2 bilhões, foi usada em habitação, principalmente no programa popular Minha Casa Minha Vida. Ele recebeu R$ 45,6 bilhões, o equivalente a 85,7% de todo o montante destinado a essa área.

Uso do FGTS para compra de Órteses e Próteses

A partir desta quarta-feira (15), estará liberada uma nova modalidade de saque do dinheiro do fundo de garantia. Serão publicadas no Diário Oficial da União as regras para uso do FGTS na aquisição de órteses e próteses. Elas valem para trabalhadores com deficiência que tiverem prescrição médica.

A possibilidade foi dada pela Lei nº 13.146, de 6 de julho de 2015 (http://www.planalto.gov.br/ccivil_03/_ato2015-2018/2015/lei/l13146.htm), conhecida como Lei Brasileira de Inclusão da Pessoa com Deficiência (Estatuto da Pessoa com Deficiência). Faltava, no entanto, a regulamentação, o que ocorreu com a publicação do Decreto nº 9.345, de 16 de abril de 2018.

O uso do FGTS para compra de órteses e próteses seguirá os seguintes critérios:

– Trabalhador com deficiência

É aquele que tenha impedimento de longo prazo (dois anos), de natureza física ou sensorial, que necessite de acessibilidade e inclusão social para sua participação plena e efetiva na sociedade em igualdade de condições com demais pessoas.

– Documento de comprovação

Laudo médico que ateste a condição de pessoa com deficiência, a espécie, o grau ou o nível da deficiência, que mencione a classificação padrão OMS (CID) e que prescreva órtese ou prótese a ser adquirida com saldo da conta vinculada do FGTS.

– Como usar o benefício

Para que o trabalhador possa solicitar o saque, o médico responsável pelo tratamento deverá emitir o Laudo de Avaliação na página www.conectividadesocial.caixa.gov.br/medicos, indicar o nome da doença e o código da Classificação Internacional de Doenças (CID), o tipo e o nível da deficiência, o código da órtese e/ou prótese, o nº de inscrição no CRM ou RMS, e a assinatura sob carimbo/identificação do médico.

Caso o médico não tenha acesso à internet durante o atendimento ao trabalhador com deficiência, poderá imprimir e preencher manualmente um formulário padrão do Laudo de Avaliação – Deficiência Física ou Sensorial, que será disponibilizado para download no portal da Caixa.

Após a emissão do laudo, o trabalhador deve comparecer à qualquer Agência da Caixa e apresentar, além dos documentos de identificação e de comprovação do vínculo empregatício, o Laudo de Avaliação impresso.

O titular da conta do FGTS poderá usar novamente o benefício para o mesmo motivo dois anos a contar da data do débito.

Ação é impetrada pela Confederação Nacional das Carreiras Típicas de Estado (Conacate), contra a alíquota progressiva para as contribuições previdenciárias dos servidores

Com a articulação e intermédio do Sindicato dos Auditores-Fiscais Tributários do Município de SP (Sindaf/SP), a Confederação Nacional das Carreiras Típicas de Estado (Conacate) entrou com uma Ação Direta de Inconstitucionalidade (ADI), no Supremo Tribunal Federal, na última semana, contra o presidente Michel Temer e o Congresso Nacional, que, pelo artigo 4º da Medida Provisória 805/2017, eleva a alíquota de contribuição previdenciária dos servidores federais de 11% para 14%.

A Medida Provisória é inconstitucional por passar a estabelecer alíquota progressiva para as contribuições previdenciárias; pela violação ao princípio da isonomia na tributação dos rendimentos; violação ao princípio do não-confisco uma vez que, mais de 40% da renda do servidor poderá ficar comprometida com a tributação; e violação ao princípio da capacidade contributiva (econômica), comprometendo o mínimo existencial e a isonomia com os trabalhadores da iniciativa privada.

“Não existem elementos objetivos que sustentem o déficit apresentado pelo governo. O atual cenário não comporta qualquer tipo de aumento de contribuição no setor privado ou público, uma vez que a previdência é superavitária, e sua alardeada crise é fruto de uma combinação de má administração de recursos e endividamento público, entre outros aspectos econômicos. Não é possível tolerar qualquer medida que penalize trabalhadores e se traduza em aumento de alíquotas e que impacte quase a metade dos recursos dos servidores. Inclusive já existe no STF uma jurisprudência favorável ao nosso pleito”, diz Rafael Aguirrezábal, vice-presidente do Sindaf-SP e diretor de assuntos tributários da Conacate.

A ação pede a suspensão dos efeitos do aumento da alíquota de 11% para 14%; tramitação de forma abreviada nos termos do artigo 12 da Lei nº 9.868/1999; a citação do presidente da República e do presidente do Congresso Nacional, na condição de autoridades responsáveis pela norma, para apresentarem informações que julgarem necessárias; a intimação da procuradora-geral da República e advogada-geral da União; e que seja julgado procedente o pedido para declarar a inconstitucionalidade do aumento para 14% da alíquota da contribuição previdenciária dos servidores públicos, por não se alinhar à estrutura constitucional vigente.

Valores não pagos no período de 2013 a 2015 superam R$ 841 milhões. Contribuinte que se autorregularizar fica livre de multa, que pode chegar a 225%

A Receita Federal começou a enviar nesta segunda-feira, 4 de dezembro, 74.442 cartas a profissionais liberais e autônomos de todo o país que declararam rendimentos do trabalho recebidos de outras pessoas físicas mas não recolheram a contribuição previdenciária correspondente. Apenas no estado de São Paulo, serão enviadas 21.485 cartas, das quais 11.269 referentes a contribuintes residentes na capital.

O objetivo da “Operação Autônomos” é alertar os contribuintes sobre a obrigatoriedade e eventual ausência ou insuficiência de recolhimento da contribuição previdenciária relativa aos anos de 2013, 2014 e 2015. Os contribuintes notificados poderão fazer espontaneamente o recolhimento dos valores devidos, com os respectivos acréscimos legais, até o dia 31 de janeiro de 2018.

A partir de fevereiro, a Receita Federal dará início aos procedimentos de fiscalização dos contribuintes que não acertaram sua situação, apurando e constituindo os débitos com multas que podem variar de 75 a 225% da contribuição devida. Além disso, o contribuinte estará sujeito a representação ao Ministério Público Federal para verificação de eventuais crimes contra a ordem tributária.

Os indícios levantados na operação apontam para uma sonegação total, no período 2013 a 2015, de aproximadamente R$ 841,3 milhões, não considerados juros e multas. Quase 30% desse valor (R$ 247,5 milhões) se refere a contribuintes de São Paulo, sendo 15% (R$ 132,5 milhões) paulistanos.

Contribuinte individual

O foco da “Operação Autônomos” são os contribuintes individuais, que são as pessoas físicas que exercem, por conta própria, atividade econômica de natureza urbana, com fins lucrativos ou não. Enquadram-se nessa categoria profissionais liberais (como médicos, dentistas, psicólogos, fisioterapeutas, engenheiros, arquitetos, contadores, advogados, dentre outros) e autônomos (pintores, eletricistas, encanadores, carpinteiros, pedreiros, cabeleireiros, dentre outros).

Esses contribuintes são considerados segurados obrigatórios da Previdência Social, sendo a alíquota da contribuição previdenciária individual de 20% sobre o respectivo salário de contribuição. O salário de contribuição, por sua vez, corresponde à remuneração auferida pelo exercício de atividade por conta própria, respeitados os limites mínimos e máximos estabelecidos pela legislação (confira na tabela abaixo):

Ano de 2017 – de R$ 937,00 a R$ R$ 5.531,31

Ano de 2016 – de R$ 880,00 a R$ 5.189,82

Ano de 2015 – de R$ 788,00 a R$ 4.663,75

Ano de 2014 – de R$ 724,00 a R$ 4.390,24

Ano de 2013 – de R$ 678,00 a R$ 4.159,00

Além de obrigatória, a correta apuração mensal e o correspondente recolhimento da contribuição previdenciária devida pelos profissionais liberais e autônomos reflete positivamente no cálculo de seus futuros benefícios previdenciários.

O próprio segurado contribuinte individual é responsável pela apuração e recolhimento da sua contribuição previdenciária (INSS) em qualquer agência bancária. Os acréscimos legais podem ser calculados por meio do link: http://sal.receita.fazenda.gov.br/PortalSalInternet/faces/pages/index.xhtml

Não há necessidade de comparecimento presencial à Receita Federal ou envio de documentos. Na capital, contribuintes interessados em parcelar os valores devidos e que necessitem de auxílio podem comparecer ao anexo do CAC Luz (avenida Prestes Maia, 733) das 7h às 18h30.

As inconsistências encontradas pela Receita Federal e as orientações para autorregularização constam da carta que está sendo enviada. Para confirmar a veracidade da correspondência, o cidadão pode acessar o endereço eletrônico http://idg.receita.fazenda.gov.br/interface/atendimento-virtual e checar a mensagem enviada para a sua caixa postal do Centro Virtual de Atendimento ao Contribuinte (e-CAC).

Receita Federal fiscaliza imóveis na Grande Goiânia e Anápolis. Contribuintes que não regularizarem espontaneamente a situação fiscal, seja contribuição previdenciária ou imposto de renda da pessoa física, caso constatada alguma infração, estarão sujeitos, além do recolhimento integral dos tributos, a multas entre 75% e 225%, e Representação Fiscal para Fins Penais

A Receita Federal em Goiás inicia nesta segunda-feira (28/8), operação com objetivo de complementar as ações de fiscalização da regularidade fiscal e previdenciária de proprietários de imóveis no Estado, especialmente os de alto padrão.

A Operação Telhado de Vidro é a primeira desta natureza em Goiás, mas seu formato segue o padrão de operações desenvolvidas com sucesso pela Receita Federal em outras regiões do País, tais como no litoral do Rio Grande do Sul, litoral do Rio de Janeiro, interior de São Paulo, Belo Horizonte e Brasília. O emprego do meio aéreo para captação de imagens amplia as fontes de coleta de informações econômico-fiscais.

O foco da Receita Federal é o cruzamento de informações dos seus sistemas informatizados, obtidas por pesquisa de campo (agora também por via aérea), informações prestadas pelos Municípios, que estão obrigados a fornecer ao órgão, mensalmente, relação de alvarás para construção civil e documentos de “habite-se” concedidos e por cartórios de registro imobiliário.

As informações coletadas servirão de subsídio para verificação da regularidade do recolhimento das contribuições previdenciárias relativas aos trabalhadores contratados para a construção dos imóveis e também a situação contábil e fiscal das incorporadoras de imóveis.

Adicionalmente, sinais exteriores de riqueza, como imagens de imóveis de alto valor agregado, serão cruzados com o patrimônio e os rendimentos declarados pelos respectivos proprietários à Receita Federal para subsidiar a seleção de contribuintes para ações de fiscalização referentes ao imposto de renda.

Após a operação, os contribuintes que não regularizarem espontaneamente sua situação fiscal, seja quanto à contribuição previdenciária ou referente ao imposto de renda da pessoa física, serão intimados e, caso constatada alguma infração, estarão sujeitos, além do recolhimento integral dos tributos em aberto, a multas entre 75% e 225%, e Representação Fiscal para Fins Penais, conforme o caso.

O sobrevoo do helicóptero EC 135, biturbina, da Divisão de Operações Aéreas da Receita Federal equipado com câmeras óticas e infravermelhas e tripulado por servidores do órgão, entre os dias 28 e 30 de agosto em Goiânia, e 31 de agosto e 1º de setembro em Anápolis, ocorrerá em condomínios horizontais de alto padrão selecionados pelas equipes de fiscalização das Delegacias da Receita Federal em Goiânia e em Anápolis. Além dos condomínios de luxo, outros alvos também poderão fazer parte da operação. Os resultados também serão utilizados para comparação com os de futuras operações da mesma natureza.

São esperados a recuperação do crédito previdenciário sobre obras já realizadas e em andamento, além da retificação de declarações de imposto de renda de contribuintes que não possuem rendimentos compatíveis com o patrimônio identificado. Levantamentos preliminares apontam que, em Goiás, há um universo de 10 mil imóveis em situação irregular em relação aos recolhimentos previdenciários, o que pressupõe um débito estimado em torno de R$ 41,5 milhões para com esta contribuição. Esses números poderão ser ampliados com os levantamentos aerofotográficos realizados pela Operação Telhado de Vidro.

Dado o universo atingido pela operação deflagrada pela Receita Federal, os contribuintes poderão desde já regularizar sua situação espontaneamente, evitando a cobrança das multas de ofício lançadas pela fiscalização.

A partir de 1º/10/2017, a Receita Federal começará os procedimentos de fiscalização para aqueles que não regularizarem sua situação, sujeitando-se à exigência da contribuição previdenciária e/ou imposto de renda devidos, acrescido de multa de ofício entre 75% e 225%, sem prejuízo de eventual comunicação ao Ministério Público Federal sobre a ocorrência de crimes de natureza fiscal.

Objetivo da contribuição previdenciária sobre obras da construção civil

Esclarece-se que a incidência da contribuição previdenciária sobre as obras de construção civil é uma importante fonte de arrecadação para a Previdência Social. Esses recursos são vinculados à Seguridade Social, sendo investidos em previdência social.

São responsáveis pelo recolhimento:

a) a empreiteira contratada – se a pessoa física proprietária do imóvel contratar uma empreiteira pessoa jurídica que se responsabilize pela contribuição previdenciária e matricule a obra em seu nome junto à Receita Federal, a responsabilidade será da empreiteira contratada;

b) o proprietário do imóvel – se a pessoa física proprietária do imóvel administrar diretamente a obra, contratar um empreiteiro pessoa física, ou se a empreiteira pessoa jurídica contratada, por qualquer motivo, deixar de matricular a obra em seu nome (o que deveria ocorrer).

Para regularização da obra de construção civil, o proprietário, o dono da obra, o incorporador, deverá informar a Receita Federal os dados do responsável pela obra e os relativos à obra, mediante a utilização da Declaração e informações sobre Obra (DISO) disponível no sitio da Receita Federal.

Informações sobre a regularização de obra de construção civil podem ser acessadas no site www.receita.fazenda.gov.br, no campo “Onde Encontro”, sob o título “Construção Civil”.

Ganhos acima do teto, vantagens eventuais e subsídio: é difícil calcular quanto um magistrado recebe por mês. Representantes da categoria justificam as altas cifras

VERA BATISTA

SIMONE KAFRUNI

ANDRESSA PAULINO

Mesmo nesse momento de decisões tensas no Executivo, por conta do recém-anunciado pacote de maldades que congelou reajustes já negociados e do corte drástico nas despesas com pessoal e custeio, os salários no Judiciário continuam uma caixa-preta. Apesar de a Lei de Acesso à Informação (LAI 12.527), que criou mecanismos para qualquer pessoa receber esclarecimentos dos órgãos públicos, ser de 2011, ter entrado em vigor em 2012 e ter sido regulamentada pelo Conselho Nacional de Justiça (CNJ) em 2015, com a determinação de que o Judiciário deveria se enquadrar e uniformizar as estatísticas em 120 dias.

Até o momento, no entanto, os dados continuam trancados. O economista Gil Castello Branco, presidente da Associação Contas Abertas, apontou que, no Tribunal de Justiça de São Paulo (TJSP), por exemplo, as tabelas de detalhamento da folha de salários estão em 201 páginas, em PDF e sem ordem alfabética. “Em março de 2017, de uma amostra de 287 desembargadores, 256 tiveram rendimentos líquidos acima de R$ 50 mil, após os descontos. Um deles amealhou R$ 107,4 mil, quando o teto – subsídio do ministro do Supremo Tribunal Federal (STF) – é de R$ 33,7 mil”. Castello Branco, que há tempos estuda “os megassalários da elite burocrata”, afirmou que o respeito à LAI é “vergonhosamente burlado”.

Os megassalários são consequência do chamado “extrateto”, uma série de penduricalhos “legalmente” instituídos. “Tudo o que não se tem é transparência. Quando se busca salários e benefícios pela LAI, os dados não são consolidados. É preciso pesquisar nome a nome. Os dados não estão consolidados”, declarou Castello Branco. Seis anos após a LAI e diante de constantes denúncias de ganhos astronômicos, a presidente do Supremo Tribunal Federal (STF) e do CNJ, ministra Cármen Lúcia, determinou o envio, em 10 dias úteis, de informações “especificando os valores relativos a subsídio e eventuais verbas especiais de qualquer natureza e o título sob o qual foi realizado o pagamento”. O prazo termina em 31 de agosto.

Até especialistas em finanças públicas pouco têm acesso aos números. Pesquisadores da Fundação Getulio Vargas (FGV), em 2014, pediram a 40 tribunais dados sobre remuneração, vantagens pessoais, subsídios, indenizações e benefícios eventuais de cada magistrado. Apenas, 25 responderam e, desses, somente cinco explicaram objetivamente os números. Segundo Rafael Velasco, coordenador do estudo e pesquisador do Centro de Tecnologia e Sociedade da FGV (CTS-FGV), “é evidente a resistência dos tribunais”. “A informação é enviada em PDF. O ideal seria por meio de Excel, um programa em que é processada a folha de pagamento. Porém, para dificultar, os números chegam de forma a impedir simulações”, contou.

Em recente pesquisa, em 4 de agosto, Velasco voltou a analisar os sites dos TJ’s do país. Usou cinco itens para avaliar a qualidade da transparência: os dados (em programas) processáveis por máquina; nível de agregação (remuneração de todos os magistrados); resolução do CNJ (obediência à lei); nomes (dos magistrados com a respectiva remuneração); e pensionista (remuneração nominal de cada um). Nenhum dos tribunais conseguiu a nota 10. Os cinco melhores ficaram com 9 (AC, CE, SE) e 8 (AM, RN). Entre os cinco piores estão MT (3), TO (3), AP (2), PA (2) e MG (0). O TJDFT ficou com 4 pontos.

Vantagens

O acesso aos subsídios dos magistrados é confuso. Cada tribunal segue uma regra. Na maioria dos sites, para saber o salário do servidor ou do magistrado é preciso entrar na aba de Transparência – pode estar no canto direito da tela, no esquerdo ou até mesmo no rodapé do site. Depois, é preciso achar o link “Resolução nº 102”, que pode ser um empecilho, para os que não entendem muito sobre leis. Em seguida, o caminho é encontrar a aba “folha de pagamento dos servidores” e, em alguns sites, inserir informações cadastrais, como nome do pesquisador e o número de identificação (CPF, RG ou CNH).

Depois de todas essas etapas, o cidadão ainda encontra outras dificuldades. Em muitos sites não é possível acessar a folha de pagamento, se não souber o nome do juiz ou do desembargador. Em outros, os itens são pouco explicativos, deixando o cidadão sem saber o que é o valor de indenização, subsídios e vantagens eventuais.

Um especialista em contas públicas revelou que a viúva de um desembargador do Tocantins recebeu quase R$ 700 mil somente de vantagens eventuais em dois anos (2012 e 2013) e embolsou quase R$ 1,2 milhão, entre subsídios e outras verbas. Nesse órgão, havia juízes com R$ 500 mil de vantagens eventuais em 12 meses. Em 2017, ao analisar o detalhamento da folha de pagamento dos desembargadores – subsídio mensal de R$ 30.471,11, do Tribunal de Justiça de São Paulo (TJSP), constatou que todos tem “vantagens pessoais” de R$ 5 mil a R$ 8 mil, o que eleva absurdamente os salários.

Eles têm também as “vantagens eventuais”. Em abril último, as eventualidades variavam entre R$ 18,3 mil a R$ 52,8 mil. Todos tinham, igualmente, “indenizações”, de R$ 824,00 a R$ 16,971, além do salário. Alguns ainda ganharam nesse mês “gratificações” entre R$ 686,38 a R$ 16,5 mil. “Teve desembargador com o ‘total de créditos’ de quase R$ 100 mil. Com os descontos de imposto, previdência, entre outros, o rendimento líquido beirou os R$ 85 mil, apenas nesse mês”, apontou. Segundo o informante, nenhum dos magistrados teve, em abril, “retenção por teto constitucional”, o chamado “abate teto”

Apesar das evidências, os magistrados negam os excessos. O presidente da Ajufe, Roberto Veloso, disse que, na Justiça Federal, ninguém ganha mais do que o permitido em lei. “Está tudo definido: o que é salário, gratificação, benefício. Não há dificuldade em encontrar os dados”. Veloso reconheceu as discrepâncias nos vencimentos de juízes estaduais. Mas, em vez de exigir o abate teto, a Ajufe fez um requerimento para que o CNJ regulamentasse as mesmas vantagens para os federais. “Nós apresentamos o requerimento para informar que não estamos recebendo, enquanto os juízes do tribunal de São Paulo estão. Queremos igualdade, ou seja, que todos recebam ou ninguém. A decisão é do CNJ”, afirmou.

A vice-presidente da Associação dos Magistrados do Brasil (AMB), Julianne Marques, explicou que o que ocorre é que existem verbas indenizatórias. “São diárias de viagens, auxílio-moradia. Há casos em que podemos ter ganho alguma ação judicial sobre, por exemplo, imposto indevido cobrado sobre auxílio-moradia”, ressaltou. Questionada sobre quais indenizações podem fazer os rendimentos de juízes mais do que duplicarem em relação ao teto constitucional, Julianne citou: “Quando um colega se aposenta e tem férias que não gozou, o tribunal tem que indenizar.”

Os pretextos continuam os mesmos. As palavras dos representantes da AMB e da Ajufe são praticamente as mesmas proferidas, em 2011, pelo ex-presidente do TJRJ, Manoel Alberto Rebelo dos Santos, para explicar que o salário de um magistrado, de R$ 642.962,66, em setembro do ano anterior, era uma exceção. “Se o desembargador tiver 15 férias acumuladas, só aí recebe R$ 300 mil. Ele, às vezes, tem dez, quinze meses de férias, aí ele ganha isso tudo”, explicou Rebelo.

Salários do Executivo, Legislativo e Judiciário, com todos os penduricalhos, deverão ser limitados aos R$ 33,7 mil dos ministros do STF. Dyogo e Meirelles têm dúvidas ainda se limite salarial virá com medida provisória ou projeto em tramitação

ANTONIO TEMÓTEO

Além de definir um salário inicial único para todas as carreiras de servidores do Executivo Federal, o governo quer regulamentar o teto remuneratório previsto na Constituição Federal para todos os poderes. Técnicos da equipe econômica discutem se uma medida provisória será enviada para o Congresso Nacional ou se trabalhará para aprovar o Projeto de Lei nº 6.726 de 2016, que está engavetado na Câmara dos Deputados.

Pelo texto, os rendimentos recebidos não poderão exceder o subsídio mensal, em espécie, dos ministros do Supremo Tribunal Federal, no valor de R$ 33,7 mil.

A matéria já foi aprovada pelo Senado Federal e aguarda designação de relator na Comissão de Trabalho, Administração e Serviço Público (Ctasp) da Câmara. O limite será aplicado ao somatório das verbas recebidas por uma mesma pessoa, ainda que tenham origem em mais de um cargo ou emprego, de mais de uma aposentadoria ou pensão, ou de qualquer combinação possível entre esses rendimentos, inclusive quando originados de fontes pagadoras distintas. No caso de recebimento sujeitos a diferentes limites, sobre o somatório incidirá aquele de maior valor.

O projeto de lei especifica que integram o teto os vencimentos, salários e soldos ou subsídios, verbas de representação, auxílio-moradia, parcelas de equivalência ou isonomia, abonos, prêmios e adicionais, entre outros. No extrateto estão as parcelas de indenização previstas em lei não sujeitas aos limites de rendimento e que não se incorporam à remuneração. É o caso da ajuda de custo na mudança de sede por interesse da administração e diárias em viagens realizadas por força das atribuições do cargo.

A proposta faz parte de um conjunto de medidas que seria divulgado ontem pelos ministros da Fazenda, Henrique Meirelles, e do Planejamento, Dyogo Oliveira, para redução de gastos e reequilírio das contas públicas. Entretanto, sem a definição sobre a alteração da meta fiscal de 2017 e 2018, o anúncio foi adiado para hoje. O governo faz as contas para elevar para R$ 159 bilhões o deficit estimado para esse e o próximo ano. Entretanto, as incertezas quanto ao montante de receitas extraordinárias que será incorporado ao Orçamento levaram o governo a mudar de ideia e refazer os cálculos.

Salário inicial

O Executivo ainda enviará ao Congresso uma proposta para fixar remuneração de entrada no serviço público de R$ 2,8 mil para cargos de nível médio e de R$ 5 mil para postos de exigem ensino superior. A ideia do governo é de que as carreiras passem a ter 30 níveis e revisões salariais anuais. Com isso, o trabalhador chegaria ao topo da categoria ao longo de 30 anos.

As mudanças que serão propostas não param por ai. O auxílio moradia, que chega a engordar os contracheques dos servidores em até R$ 4,3 mil, será pago por no máximo quatro anos e o valor seria reduzido anualmente em 25%, até zerar. Outra regalia que será revisada é a ajuda de custo para mudança. Quando um servidor é transferido para outra cidade ele tem direito de receber até três salários cheios, sem incidência de Imposto de Renda (IR), tanto na ida quanto na volta. Pela proposta do Executivo, somente um salário será pago ao trabalhador do setor público quando sair e quanto voltar.

STF garante o pagamento cumulativo de vantagem e gratificação em aposentadoria de servidora

O ministro Celso de Mello, do Supremo Tribunal Federal (STF), suspendeu a exclusão de uma das parcelas nos proventos de uma servidora pública. Ele concedeu liminar que derrubou a determinação do Tribunal de Contas da União (TCU).

O TCU negou o registro de ato de concessão inicial de aposentadoria à servidora pública do Tribunal Regional Federal da 2ª Região. O fundamento foi o de que ela recebia cumulativamente Vantagem Pessoal Nominalmente Identificada (VPNI) e Gratificação de Atividade Judiciária (GAE). A servidora, representada pelo advogado Rudi Cassel, sócio do Cassel Ruzzarin Santos Rodrigues Advogados, entrou com mandado de segurança para anular parte do acórdão do TCU. E ainda pediu para derrubar a exigência ao TRF-2 de não recebimentos de uma das parcelas aos proventos.

O advogado apontou a ilegalidade do ato, a ofensa à segurança jurídica e invocou o direito à irredutibilidade remuneratória. Segundo ele, é preciso considerar que a servidora incorporou a VPNI há mais de 20 anos (desde 1995) e a GAE há mais de 8 anos (desde 2008). “A servidora recebia as parcelas cumulativamente há mais de 8 anos”, ressaltou.

O ministro Celso de Mello acatou os argumentos. “Ele entendeu que a fluência de tão longo período de tempo culminou por consolidar justas expectativas no espírito da servidora pública. E, também, gerou a confiança da plena regularidade dos atos estatais praticados. Por isso, não se justifica a ruptura abrupta da situação de estabilidade”, explicou o advogado.

Celso de Mello também entendeu que a segurança jurídica, a boa-fé objetiva e a proteção da confiança, como expressões do Estado Democrática de Direito, “mostram-se impregnados de elevado conteúdo ético, social e jurídico, projetando-se sobre as relações jurídicas, mesmo as de direito público em ordem a preservar situações administrativas já consolidadas no passado”. “Por fim, ele destacou que a ponderação dos valores em conflito – o interesse da Administração Pública, de um lado, e a necessidade social de preservar a integridade do caráter alimentar que tipifica o valor dos rendimentos auferidos pelos aposentados, de outro, levou a comprovar a situação de grave risco a que está exposta a servidora”, finalizou Rudi Meira Cassel. Cabe recurso.

MS nº 34.727 MC/DF. Supremo Tribunal Federal

O governo vai mais uma vez aumentar impostos para elevar a arrecadação e fechar o orçamento de 2018. Há estudos do Ministério da Fazenda com o objetivo de criar nova alíquota de Imposto de Renda, entre 30% e 35%, para contribuintes pessoa física com rendimentos mensais acima de R$ 20 mil. Segundo as informações, entre as medidas ensaiadas, a previsão, também, é de se mexer na tributação da distribuição de lucros e dividendos e acabar com a isenção de algumas aplicações do mercado financeiro, conforme divulgou o Estadão.

Com esse pacote de aumento de impostos, o reforço nos cofres do Tesouro é de, pelo menos, R$ 35,5 bilhões. Deste total, a proposta em estudo de criação da alíquota de 30% ou 35% de IR para quem tem salário superior a R$ 20 mil prevê arrecadar até R$ 4 bilhões a mais. Já a tributação de lucros e dividendos poderia render ao menos R$ 15 bilhões em 2018. Com o fim da isenção do imposto sobre as LCA (Letra de Crédito do Agronegócio) e LCI (Letra de Crédito Imobiliário), serão injetados entre R$ 3 bilhões a R$ 4 bilhões no caixa.

Além disso, uma revisão da tributação dos fundos de investimento imobiliário, que hoje são isentos da cobrança do Imposto de Renda sobre o ganho de capital, também está em análise. E os investidores estrangeiros, que têm isenção para investir no mercado financeiro, podem perder essa vantagem. A tributação sobre distribuição de dividendos já foi assunto de várias propostas de reforma tributária, mas nunca chegou a ser aceita. Há resistências fortes de grupos empresariais e também de especialistas, dentro e fora do governo.

De acordo com as informações, como o assunto é polêmico, a Fazenda vai apresentar várias opções para a apreciação do presidente Michel Temer. Se o chefe do Executivo entender que são politicamente viáveis, poderá encaminhá-las ao Congresso. Para entrar em vigor, é necessário aprovar um projeto de lei ordinária.

Anasps pede ao MPOG que seja mantido o desconto em folha para entidades de representação

O vice-presidente da Associação Nacional dos Servidores Públicos da Previdência e da Seguridade Social (Anasps), Paulo César Regis de Souza, solicitou hoje ao Ministro do Planejamento, Desenvolvimento e Gestão, Dyogo Oliveira, que seja revertida com urgência a decisão que estabeleceu prioridade para desconto dos empréstimos consignados dos bancos na margem de 30% dos rendimentos dos servidores em detrimento dos pagamentos das contribuições para saúde e para as entidades de representação. Pediu também, a redução da burocracia do Siape, para que os servidores autorizem os descontos.

Em 25 anos de atuação, e representando 50 mil servidores associados, jamais a Anasps, segundo Paulo César, enfrentou restrição do Ministério do Planejamento no desconto nos contracheques das contribuições associativas, operação que não é gratuita, mas que sempre teve o custo operacional arbitrado.

A situação vem mudando a partir da instituição do crédito consignado em 2003, que tem levado milhares de servidores a fazer empréstimos sobre empréstimos, muitas vezes completando a margem de 30% permitida pelo governo. Com isso os demais pagamentos que seriam descontados em folha, especialmente as contribuições para os planos de saúde e para as entidades associativas acabam saindo de folha, criando um grave problema de financiamento dessas instituições.

Paulo Cesar revelou que os planos de saúde estão informando aos servidores que deverão efetuar seus pagamentos por boletos bancários.

As entidades associativas ainda estão buscando alternativas.

Paulo César descartou a manifestação de lideranças que creditam a decisão a uma represália governamental contra as entidades representativas, que não rezam pela cartilha do governo e fazem oposição ao Presidente Temer e são contra as reformas da previdência e trabalhista. “Nem o governo do PT tomou esta atitude revanchista, disse, assinalando as que entidades tinham atividades de oposição aos sindicatos que formam historicamente a base do PT mas não sofriam represálias econômicas”.

“O que lamentamos é que a decisão de priorizar e privilegiar os bancos e suas redes de tamboretes que fazem empréstimos consignados, como se vende farinha em feira, implica em prejuízos jamais imaginados pelas entidades associativas. Trata-se, disse, de se encontrar um meio termo e uma solução que não prejudique terceiros que prestam relevantes serviços aos seus associados”, frisou.