Tag: rendimento

Rendimentos efetivos dos trabalhadores tiveram redução de 2,2% no primeiro trimestre de 2021

O salário caiu, mas as horas efetivamente trabalhadas e proporção de afastados do trabalho não foram afetadas pela segunda onda da pandemia, aponta pesquisa do Ipea. O Nordeste foi a região mais afetada pela segunda onda da pandemia, com queda de 7,05% da renda efetiva, e o Centro-Oeste teve o menor impacto na renda, com queda de 0,84%

Estudo divulgado pelo Instituto de Pesquisa Econômica Aplicada (Ipea) nesta quarta-feira (16), uma análise sobre o impacto da pandemia de covid-19 no mercado de trabalho, aponta que, de acordo com os dados da Pnad Contínua, os rendimentos efetivos dos trabalhadores tiveram queda de 2,2% no primeiro trimestre de 2021.

Nesse período, apesar do relativo aumento dos rendimentos habituais médios observadas nos últimos meses, a forte queda da população ocupada causou um considerável impacto negativo na massa salarial real habitual. No primeiro trimestre de 2021, a queda da massa de rendimentos habituais foi de 6,7% (somando R$ 212,5 bilhões) e a queda da massa efetiva foi de 9,5% em comparação com o ano anterior, totalizando R$ 225,8 bilhões.

A pandemia também afetou a proporção de domicílios sem nenhuma renda do trabalho, que passou de 25% no primeiro trimestre de 2020 para 29,3% no mesmo período de 2021. Essa diferença reforça a avaliação de que está sendo lenta a recuperação do nível de ocupação entre as famílias de renda mais baixa a patamares anteriores à pandemia.

O recorte regional dos rendimentos revela que o Nordeste foi a região mais afetada pela segunda onda da pandemia, com queda de 7,05% da renda efetiva, e o Centro-Oeste teve o menor impacto na renda, com queda de 0,84%. Já a análise por gênero mostra que, enquanto as mulheres foram um dos únicos grupos a mostrar crescimento da renda efetiva (1,3%), os homens tiveram uma queda de 4,7% da renda no primeiro trimestre de 2021.

A faixa etária mais afetada pela segunda onda foi a dos jovens adultos (25 a 39 anos), com queda de 7,73% dos rendimentos. A renda dos trabalhadores com 60 anos ou mais, por outro lado, cresceu 7,06%, influenciada principalmente pela alta proporção de trabalhadores por conta própria nessa faixa etária. Já em relação à escolaridade, os rendimentos caíram para todas as categorias, com destaque para os trabalhadores que completaram o ensino médio (8,37%).

As horas efetivamente trabalhadas, por outro lado, não foram afetadas significativamente pela segunda onda da Covid-19. A diferença entre as horas habitualmente trabalhadas e as efetivamente trabalhadas era de 96% no último trimestre de 2019. Essa proporção caiu para 78% no segundo trimestre de 2020 por conta da primeira onda da pandemia. O primeiro trimestre de 2021 mostrou que essa relação voltou ao patamar de 2019, com diferença de 94%.

Acesse a íntegra da nota de conjuntura:

https://www.ipea.gov.br/cartadeconjuntura/index.php/2021/06/retrato-dos-rendimentos-e-horas-trabalhadas-durante-a-pandemia-resultados-da-pnad-continua-do-primeiro-trimestre-de-2021

Último dia: 38,9% dos motoristas de app ainda não declararam IR

Especialista separou algumas dicas para os profissionais que ainda não enviaram o documento. O grande diferencial da declaração de Imposto de Renda de motoristas de app para os outros profissionais autônomos é que, somente 60% do valor total recebido, deve ser considerado rendimento tributável

No último dia do prazo para a declaração do Imposto de Renda 2021, 38,9% dos motoristas de app relataram ainda não ter entregue a sua declaração à Receita Federal, segundo levantamento da Kovi -, startup de locação de veículos para condutores de app -, com 162 profissionais da sua base. Muitos desses profissionais ainda têm dúvidas na hora de declarar os ganhos com as corridas. Pensando nisso, Rodrigo Sousa, Controller da Kovi separou dicas para auxiliá-los nesse processo.

Como declarar

Todo motorista de app é classificado como profissional autônomo, sem vínculo empregatício e recebe rendimentos de pessoas físicas intermediados pela empresa do aplicativo. Segundo Rodrigo Sousa, Controller da Kovi, por esse motivo, esses profissionais precisam declarar o IR nas seguintes condições: caso a soma dos rendimentos tributáveis, por exemplo, a soma de todas as corridas feitas no ano, forem maiores que R$ 28.559,70 e se a soma dos rendimentos não tributáveis, como doações, ganhos com o seguro ou venda de bens, ultrapassar R$ 40 mil.

“Já para quem tenha feito operações de qualquer tipo na Bolsa de Valores de até R$ 20 mil por mês em 2020, não precisa pagar o IR, mas é necessário declará-lo no campo “Rendimentos Isentos e Não Tributáveis”. Caso o valor mensal supere R$ 20 mil, ele é tributável e deve ser declarado como renda variável”, completa. Além dessas opções, Rodrigo explica que o motorista precisará declarar caso tenha alguma receita de produção ou atividade rural. “Se tiver adquirido algum tipo de bem material, como casa ou carro, o investimento também deverá entrar na declaração do motorista”, alerta.

Esses profissionais estão sujeitos ao recolhimento mensal do Imposto de Renda pelo carnê-leão, programa que calcula automaticamente o pagamento do tributo da categoria. O ideal é que, mensalmente, o motorista some o valor de todas as corridas. Caso fique dentro do limite de isenção mensal de R$ 1.903,98, o profissional não precisará recolher o IR daquele mês. Mas, se passar, será preciso gerar uma guia pagar o tributo até o último dia útil do mês seguinte, respeitando a tabela progressiva do imposto. É possível importar os dados do carnê-leão para a declaração de renda. Se durante os 12 meses, os ganhos do motorista não somarem mais que R$ 28.559,70, o profissional poderá receber de volta todos os impostos que recebeu durante o ano.

Empresas de aplicativos são obrigadas a fornecer um documento com o detalhamento das corridas de cada motorista. E, de acordo com a Kovi, o grande diferencial da declaração de Imposto de Renda de motoristas para os outros profissionais autônomos é que, somente 60% do valor total recebido, deve ser considerado rendimento tributável. O restante deve ser colocado na parte de rendimentos isentos e não tributáveis. É uma exclusividade da categoria. Vale lembrar também que neste ano, a Receita Federal divulgou algumas novidades, tais como, a obrigatoriedade de declarar o auxílio emergencial de quem recebeu de R$ 22.847,76 em outros rendimentos tributáveis e a criação de três campos na ficha de “Bens e direitos” para o contribuinte informar ganhos com criptomoedas e outros ativos eletrônicos.

Sobre a Kovi

Fundada em 2018 por dois ex-executivos da 99, Adhemar Milani Neto e João Costa, a Kovi é uma startup disruptiva que, de forma colaborativa com montadoras e locadoras, proporciona a locação de carros a motoristas de aplicativo de uma maneira simples, barata e com uma excelente experiência. Uma das startups que mais cresceu em 2019 no país, a Kovi busca revolucionar a indústria ao facilitar a vida do motorista e das locadoras, desburocratizando os processos e garantindo segurança para os dois lados. Em Setembro de 2020, ficou entre as 5 melhores empresas de satisfação do cliente, na categoria Rent a Car, segundo pesquisa do Instituto MESC. Em 2021 foi reconhecida pela Tracxn no “Soonicorn Club Awards 2021, prêmio do México de startups. www.kovi.com.br

Brasileiro terá que trabalhar 149 dias apenas para pagar tributos em 2021

Pesquisa do Instituto Brasileiro de Planejamento e Tributação (IBPT) aponta que este ano 40,82% do salário do trabalhador vai para o pagamento de impostos estaduais, federais e municipais. A quantidade de dias trabalhados necessários para bancar a fatura vem aumentando desde 1986. Houve uma queda, no ano passado, mas se mantém alto, mesmo diante da pandemia

O “Estudo sobre os dias trabalhados para pagar tributos”, do Instituto Brasileiro de Planejamento e Tributação (IBPT), constata que, para fazer frente às cobranças de diversos impostos, a população brasileira terá que trabalhar até o dia 29 de maio, ou seja, 149 dias no ano de 2021. O impacto é grande no bolso do contribuinte e representa 40,82% do rendimento médio brasileiro.

“Os dados representam o quanto a carga tributária brasileira é alta e impacta no dia a dia dos brasileiros. Vale destacar também que nesta terça-feira (25) é celebrado o Dia Nacional de Respeito ao Contribuinte, data que foi sancionada em 2010 e teve sua criação com base na edição de 2006 deste estudo, quando trabalhávamos 145 dias do ano só para pagar tributos”, destaca o IBPT.

Na pesquisa, foram levados em consideração impostos, taxas e contribuições exigidos pelos governos federal, estadual e municipal. O levantamento também considerou a diminuição das atividades econômicas do país, por conta do momento de pandemia, já que devido ao isolamento social, que se fez necessário, houve uma retração na produção e circulação de riquezas do país.

Desde o ano de 1986 é possível notar uma evolução, quase que constante, na quantidade de dias trabalhados para o pagamento de impostos. Mesmo com a pandemia, a média se mantém em alta neste ano, como explica o presidente executivo do IBPT, João Eloi Olenike.

“Apesar de termos diminuído em dois dias, em virtude da pandemia e a retração econômica causada em razão dessa, o brasileiro ainda trabalha muitos dias do ano só para pagar tributos sobre a renda, o patrimônio e consumo. Além disso, tem que pagar por serviços particulares para suprir a ineficiência governamental, no que diz respeito ao péssimo retorno da arrecadação em termos de qualidade e quantidade, na oferta dos serviços públicos para a população”, ressaltou.

Veja os números dos últimos anos.

Ano | Número de dias trabalhados para pagar tributos | Meses

1986 82 2 meses e 22 dias

1987 74 2 meses e 14 dias

1988 73 2 meses e 13 dias

1989 81 2 meses e 21 dias

1990 109 3 meses e 19 dias

1991 90 3 meses

1992 93 3 meses e 3 dias

1993 92 3 meses e 2 dias

1994 104 3 meses e 14 dias

1995 106 3 meses e 16 dias

1996 100 3 meses e 10 dias

1997 100 3 meses e 10 dias

1998 107 3 meses e 17 dias

1999 115 3 meses e 25 dias

2000 121 4 meses e 1 dia

2001 130 4 meses e 10 dias

2002 133 4 meses e 13 dias

2003 135 4 meses e 15 dias

2004 138 4 meses e 18 dias

2005 140 4 meses e 20 dias

2006 145 4 meses e 25 dias

2007 146 4 meses e 26 dias

2008 148 4 meses e 28 dias

2009 147 4 meses e 27 dias

2010 148 4 meses e 28 dias

2011 149 4 meses e 29 dias

2012 150 4 meses e 30 dias

2013 150 4 meses e 30 dias

2014 151 5 meses

2015 151 5 meses

2016 153 5 meses e um dia

2017 153 5 meses e dois dias

2018 153 5 meses e dois dias

2019 153 5 meses e dois dias

2020 151 4 meses e 30 dias

2021 149 4 meses e 29 dias

A média dos dias trabalhados para pagar tributos por década também apresentou um aumento substancial. “Hoje se trabalha quase o dobro do que se trabalhava na década de 70, para pagar a tributação. É uma evolução constante, em 1970 eram 76 dias, já em 2000 alcançamos uma média de 138 dias e agora, na década de 2020, estamos com 151 dias trabalhados para pagar tributos”, destacou o presidente executivo do IBPT.

Percentual para o pagamento de tributos

Os dados do IBPT trazem também uma análise sobre o percentual do valor do salário que o contribuinte precisa destinar ao pagamento de tributos. Em 2021 este percentual passou dos 40%, como pode ser visto na tabela:

Ano | Percentual do valor para pagar tributos

2003 36,98%

2004 37,81%

2005 38,35%

2006 39,72%

2007 40,01%

2008 40,51%

2009 40,15

2010 40,54%

2011 40,82%

2012 40,98%

2013 41,10%

2014 41,37%

2015 41,37%

2016 41,80%

2017 41,80%

2018 41,80%

2019 41,80%

2020 41,25%

2021 40,82%

Comparativo com outros países

O estudo também apresenta um comparativo entre o Brasil e outros países, em relação aos dias trabalhados para pagar tributos. Para avaliar os demais países foi considerada a base de dados mais recente, ou seja, de 2019, da Organização para a Cooperação e Desenvolvimento Econômico (OCDE).

Dentre os países analisados, o Brasil ocupa a 9ª posição, como pode ser visto na tabela a seguir:

Países | Número de dias trabalhados para pagar tributos

Dinamarca 179 Dias

Bélgica 171 Dias

França 163 Dias

Finlândia 159 Dias

Noruega 159 Dias

Áustria 158 Dias

Suécia 156 Dias

Itália 156 Dias

Brasil (2021) 149 Dias

Alemanha 148 Dias

Islândia 147 Dias

Eslovênia 143 Dias

Hungria 143 Dias

Reino Unido 142 dias

Espanha 136 Dias

Argentina 136 Dias

Israel 134 Dias

Nova Zelândia 126 dias

Canadá 117 Dias

Irlanda 112 Dias

México 108 Dias

Japão 103 Dias

Suiça 99 Dias

Coréia 98 Dias

Uruguai 84 Dias

Estados Unidos 74 dias

Chile 68 Dias

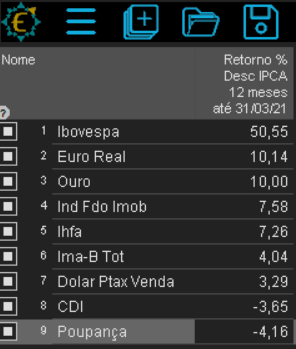

Estudo da Consultoria Economatica aponta que a rentabilidade da poupança em 12 meses até 31 de março de 2021 descontada a inflação medida pelo Índice de Preços ao Consumidor Amplo (IPCA) é de -4,16%. “Significa que o poupador perdeu 4,16% de poder aquisitivo caso tenha colocado seus recursos na poupança em 31 de março de 2020”, explica Einar Rivero, gerente de Relacionamento Institucional da Economática

Março é o sétimo mês consecutivo de perda anual da poupança.

Aplicações

O melhor desempenho em 12 meses descontada a inflação medida pelo IPCA é o do Ibovespa (índice que mede o desempenho das principais ações da bolsa de valores brasileira, B3), com valorização de 50%. “Devemos lembrar que no dia 23 de março de 2020 o Ibovespa atingiu o fundo do poço desde o início da pandemia pelo Covid”, destaca Rivero.

O Euro e Ouro tem rentabilidade maior que 10%

O CDI e Poupança em 12 meses tem rentabilidade negativa com -3,65% e 4,16% respectivamente

Mais de 1,1 milhão de contribuintes já enviaram a declaração do IR à Receita Federal

Prazo começou na última segunda-feira (1º/3) e termina em 30 de abril

Ilustração: Portal Contábeis

A Receita Federal informa que recebeu, até as 11 horas de hoje, quarta-feira (3/3), 1.140.989 declarações do Imposto de Renda da Pessoa Física (IRPF) 2021, ano-base 2020. A expectativa é de que 32 milhões de declarações sejam enviadas até o final do prazo, em 30 de abril.

Auxílio emergencial

Os contribuintes que receberam o auxílio emergencial por causa da pandemia da Covid-19 e que, junto com o auxílio, tenham recebido outros rendimentos tributáveis em valor anual superior a R$ 22.847,76, são obrigados a declarar o Imposto de Renda da Pessoa Física.

Quem tiver rendimento maior do que esse valor deve devolver o auxílio emergencial. Estima-se que cerca de 3 milhões de declarações em nível nacional possuam algum tipo de devolução a ser feita. Informações sobre como realizar a declaração e a devolução podem ser encontradas no site do Ministério da Cidadania.

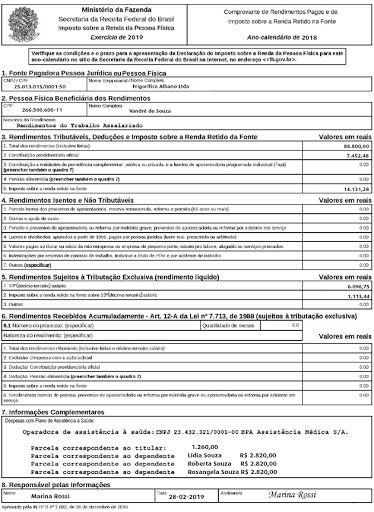

Comprovante anual de rendimentos já está disponível para todos os servidores públicos federais

Documento faz parte dos requisitos para a declaração do Imposto de Renda 2021, que deverá ser entregue à Receita Federal até o final de abril

Ministério da Economia (ME), por meio da Secretaria de Gestão e Desempenho de Pessoal(SGP), informa que já está disponível o Comprovante de Rendimentos ano-base 2020 para todos os servidores públicos federais, ativos e aposentados, pensionistas e anistiados. Os contribuintes têm até o dia 30 de abril de 2021 para enviar a Declaração do Imposto de Renda da Pessoa Física (DIRPF 2021).

Veja o passo a passo para acessar o comprovante. As regras para o envio da declaração foram anunciadas ontem, quarta-feira (24/2), pela Receita Federal. Pelo SigepeWeb e pelo aplicativo Sigepe Mobile, é possível consultar, baixar, compartilhar e imprimir o documento da Receita Federal. Para quem tem mais de um vínculo, a emissão do comprovante pode ser de maneira simplificada no SigepeWeb.

Covid-19: a cada 48 segundos um profissional da saúde é contaminado

Os profissionais da saúde estão entre os que mais se expuseram a riscos de contágio da covid-19, entre todos que desempenham serviços essenciais, em 2020. No setor de educação, “piso magistério” não é reajustado, para 2021, e professores ficam com salário reduzido

Em novembro de 2020, havia 3,1 milhões de ocupados na área, a maioria (74%) mulheres. Desse total, 490 mil testaram positivo para a doença, informa o Departamento Intersindical de Estatísticas e Estudos Socioeconômicos (Dieese). “É como se, entre março e novembro, um(a) médico(a) ou enfermeiro(a) fosse contaminado(a) a cada 48 segundos”, contabiliza o órgão. Entre os que se infectaram, 13% tinham nível superior e 14%, nível médio. “Apesar do reconhecimento conquistado durante a pandemia, os trabalhadores de nível médio têm rendimento abaixo da média de profissionais de outras áreas: R$ 2.005, contra R$ 2.111”.

Até novembro, foram registrados mais de 6,3 milhões de casos de covid-19 no país – 3% da população, nos cálculos do Dieese. “Entre os trabalhadores, estima-se que 4% dos ocupados tinham testado positivo para a covid-19, segundo a Pnad–Covid-19 (Pesquisa Nacional por Amostra de Domicílios) do IBGE (Instituto Brasileiro de Geograϐia e Estatística).

Sindicatos lutam para garantir formas de preservar a saúde do trabalhador

Desde o início da pandemia, os sindicatos que representam os trabalhadores da saúde, um dos grupos mais expostos ao coronavírus, negociaram, além de cláusulas relativas à Medida Provisória(MP 936, que definiu redução de jornada e suspensão temporária dos contratos de trabalho), várias disposições de preservação da saúde desses profissionais.

Exemplos de cláusulas:

Trabalhadores com suspeita ou contaminados

“A empregadora se compromete a fornecer atendimento médico preliminar, feito por médico do trabalho, aos empregados que apresentarem sintomas respiratórios, independentemente de quadro febril, por meio do serviço de medicina do trabalho. Realizada a avaliação médica, os procedimentos adotados serão:

- a) Caso descartada a suspeita de síndrome gripal por testagem: o empregado deverá retornar ao trabalho, quando tiver condições de exercer as atividades, sendo reforçadas as orientações sobre higiene pessoal no ambiente de trabalho e o uso correto dos EPIs;

- b) Caso o empregado seja diagnosticado com uma síndrome gripal: o médico fornecerá atestado de afastamento por pelo menos 14 dias; orientará sobre as práticas de isolamento domiciliar e higiene pessoal; e o encaminhará para a realização de exames – RT-PCR em tempo real para SARS-Cov-2;

b.1) Depois de realizados os procedimentos do item “b”, na hipótese de o empregado continuar afebril, sem o uso de antitérmicos e, apresentando melhora clínica por no mínimo 72 horas antes do fim do afastamento e o teste para covid-19 der negativo, ele poderá retornar ao trabalho, utilizando máscara, de forma ininterrupta, durante toda a jornada de trabalho, sendo reforçada a higiene pessoal até completados 14 dias após o retorno ao trabalho, independente da prestação assistencial ao paciente;

b.2) Depois de realizados os procedimentos do item “b”, na hipótese de o empregado continuar com os sintomas da síndrome gripal, após findos os 14 dias de afastamento, ele será encaminhado para nova avaliação médica, no setor de medicina do trabalho e, após 14 dias a contar do início dos sintomas, a empresa providenciará o afastamento do funcionário junto ao INSS, a partir do 16º dia;

- c) Caso seja diagnosticado com Síndrome Respiratória Aguda Grave – SRAG, o empregado será encaminhado imediatamente a um pronto atendimento, caso tenha plano de saúde ou, para uma UPA, caso não seja acobertado por plano de saúde;

- d) A empregadora também oferecerá orientação psicológica para os colaboradores diagnosticados com Síndrome Respiratória Aguda Grave – SRAG, enquanto perdurar o tratamento.

Regime de teletrabalho

O presente instrumento autoriza a empresa a adotar o regime de teletrabalho para os empregados cuja presença física não seja essencial ao funcionamento e suporte dos atendimentos médicos, ambulatoriais e hospitalares, bem como qualquer outro setor estratégico/financeiro para manutenção geral da empresa acordante, enquanto perdurar a Estado de Emergência de Saúde em decorrência da pandemia do coronavírus – covid-19 […].

Parágrafo primeiro: Os trabalhadores colocados em regime de teletrabalho que não possuírem em casa os equipamentos e ambiente de rede necessários para o exercício de suas atividades (computadores, softwares, conexão à internet etc.) terão tais equipamentos e ambiente de rede fornecidos pela empresa, sem ônus para o empregado.

“Piso do magistério” fica sem reajuste em 2021

No Caderno de Negociação divulgado pelo Dieese, a entidade lembra que, em 26 de novembro de 2020, o governo federal publicou a Portaria Interministerial nº 3, reduzindo os recursos do Valor Aluno Ano (VAA) do Fundo de Manutenção e Desenvolvimento da Educação Básica e de Valorização dos Profissionais da Educação (Fundeb) ainda para o exercício de 2020. O valor mínimo investido por aluno, que era de R$ 3.643,16, passou para R$ 3.349,56 (-8,06%). O montante anual previsto para ser gasto caiu de R$ 172,1 bilhões para R$ 160,9 bilhões.

“É a primeira vez que o VAA é reduzido, impactando o investimento na educação básica. Nesse momento de pandemia e crise econômica e política, em que as desigualdades sociais se aprofundam, seria necessário, no mínimo, manter os investimentos na educação como forma de tentar minimizar o avanço dessa crise na sociedade”, informa o Dieese. A medida teve impactos negativos no piso salarial profissional nacional, conhecido como “piso do magistério”, que permaneceu em R$ 2.886,15, isto é, sem reajuste para 2021, mesmo com a inflação nos últimos 12 meses chegando a 5,45%, puxada pelo grupo alimentação e bebidas.

“A lei do piso determina o valor mínimo que um professor de educação básica pública deve receber por uma carga horária de 40 horas semanais. Tem como objetivo valorizar os professores, a fim de tornar a remuneração deles compatível com a dos demais profissionais de mesma formação. Hoje, um professor ganha, em média, 35% a menos que os demais profissionais”, calcula o Dieese. Ao mesmo tempo em que a remuneração do professor caiu, o custo da cesta básica (que mede o preço de alimentos essenciais) aumentou, em novembro e dezembro do ano passado, em nove das 17 capitais pesquisadas pelo Dieese.

O Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) estima que 50 milhões de pessoas ganham salário mínimo. Com o aumento, em 2021, haverá incremento de R$ 29,8 bilhões de renda na economia e desse total R$ 16,1 bilhões vão elevar a arrecadação tributária sobre o consumo

De acordo com o Dieese, o impacto do aumento nas contas da Previdência será “mais do que compensado pelo aumento na arrecadação tributária”. O peso relativo da massa de benefícios equivalentes a até 1 salário mínimo é de 46,6% e corresponde a 67,3% do total de beneficiários, segundo o Boletim Estatístico da Previdência, de outubro de 2020. O acréscimo de cada R$ 1,00 no salário mínimo tem impacto estimado de R$ 302,101 milhões ao ano sobre a folha de benefícios da Previdência Social. Assim, o impacto do aumento para R$ 1.088,00 (R$ 43,00 a mais) significará custo adicional ao ano de cerca de R$ 13,5 bilhões.

A partir de 1º de janeiro de 2021, o salário mínimo (SM) oficial no Brasil passa a ser de R$ 1.088,00, conforme anunciado pela presidência da República. O valor representa acréscimo de 4,11% sobre os R$ 1.045,00 em vigor durante 2020 e considera a estimativa do Ministério da Economia para a inflação do ano medida pelo INPC (Índice Nacional de Preços ao Consumidor), do IBGE (Instituto Brasileiro de Geografia e Estatística). Os dados consolidados do ano, no entanto, só serão divulgados pelo IBGE em meados de janeiro.

Relação entre salário mínimo e cesta básica

Com o menor piso nacional em R$ 1.088,00 e a cesta básica de janeiro estimada em R$ 696,71, o salário mínimo terá então poder de compra equivalente a 1,56 cestas básicas (conforme dados da Pesquisa Nacional da Cesta Básica de Alimentos, do Dieese, que estabeleceu o valor do Salário Mínimo Necessário). Na série histórica da relação entre as médias do salário mínimo anual e da cesta básica anual, “é possível notar que a quantidade de 1,56 cestas básicas é a menor desde 2005”.

O reajuste do salário mínimo desde 2002

Em 2002, o salário mínimo foi estabelecido em R$ 200,00. Em 2003, o valor foi reajustado em 20%, para uma inflação acumulada de 18,54%, ou seja, houve aumento real de 1,23%. No ano seguinte, o reajuste ficou em 8,33%, enquanto o INPC atingiu 7,06%. Em 2005, o salário mínimo foi corrigido em 15,38%, contra uma inflação de 6,61%. Em 2006, a inflação chegou a 3,21% e o reajuste alcançou 16,67%, aumento real de 13,04%. Em abril de 2007, com o INPC de 3,30% entre maio/2006 e março/2007, houve acréscimo de 8,57% ao salário nominal e aumento real de 5,1%. Em 2008, em fevereiro, o salário mínimo subiu 9,21%, enquanto a inflação acumulada ficou em 4,98%. O aumento real foi de 4,03%.

Com o reajuste para R$ 465,00, em 1º de fevereiro de 2009, o ganho real do SM entre 2008 e 2009 foi de 5,79%. Em 2010, o salário mínimo passou a valer R$ 510,00, aumento real de 6,02%, resultante de variação nominal de

9,68% e inflação de 3,45%. Em 2011, mesmo com o Produto Interno Bruto de 2009 negativo, o piso registrou ganho real de 0,37% e, em 2012, com o repasse de 7,5% da alta do PIB de 2010 e o arredondamento de valor, o salário mínimo foi fixado em R$ 622,00. Em janeiro de 2013, o piso foi elevado para R$ 678,00 e, em janeiro de 2014, para R$ 724,00. Com o reajuste de janeiro de 2015, o salário mínimo foi fixado em R$ 788,00.

Em 2016, o valor atingiu R$ 880,00. Em janeiro de 2017, o SM passou a valer R$ 937,00, acumulando perda, no ano, de 0,10%, considerando a taxa anual do INPC para 2016 em 6,58%%. Em janeiro de 2018, com o valor de R$ 954,00, a perda acumulada em 2017 e 2018 foi de 0,34%. Em 2019, valendo R$ 998,00, o salário mínimo apresentou ganho de 1,14%, mas, em 2020, praticamente não houve avanço. Agora, a previsão para 2021 sinaliza a repetição do ocorrido no ano anterior: o salário mínimo não deve acompanhar a inflação medida pelo INPC.

Importância do salário mínimo nas administrações públicas

No setor público, o número de servidores que ganha até um salário mínimo é pouco expressivo nas administrações federal e estaduais. Nas municipais, a participação dos servidores que recebem até 1 SM é maior, especialmente na região Nordeste. Quando se observa o impacto do aumento de 4,11% sobre o salário mínimo na massa de remuneração dos trabalhadores do setor público, verifica-se a mesma tendência: maior impacto nas administrações municipais no Nordeste e Norte (Tabela

Pagamento do 13º salário pode injetar R$ 215 bi na economia do país, calcula Dieese

O maior valor médio para o 13º deve ser pago no Distrito Federal (R$ 4.348) e o menor, no Maranhão e no Piauí (R$ 1.641 e R$ 1.647, respectivamente)

Até dezembro de 2020, o pagamento do 13º salário tem o potencial de injetar na economia brasileira cerca de R$ 215 bilhões. O montante representa aproximadamente 2,7% do Produto Interno Bruto (PIB, soma das riquezas do país) e será pago aos trabalhadores do mercado formal, inclusive aos empregados domésticos; aos beneficiários da Previdência Social e aposentados e beneficiários de pensão da União e dos estados e municípios. Cerca de 80 milhões de brasileiros serão favorecidos com rendimento adicional, em média, de R$ 2.458. As estimativas são do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese)

Dos cerca de 80 milhões de brasileiros que devem ser beneficiados com o pagamento do 13o salário, 48 milhões, ou 60% do total, são trabalhadores no mercado formal. Entre eles, os empregados domésticos com carteira de trabalho assinada somam 1,4 milhão, equivalendo a 1,8% do conjunto de beneficiários. Os aposentados ou pensionistas da Previdência Social (INSS) receberam 30,8 milhões, ou 38,4% do total.

Além desses, aproximadamente 1 milhão de pessoas (ou 1,3% do total) são aposentados e beneficiários de pensão da União (Regime Próprio). Há ainda um grupo formado por aposentados e pensionistas dos estados e municípios (regimes próprios) que vai receber o 13º e que não pode ser quantificado. Do montante a ser pago como 13º, aproximadamente R$ 141 bilhões, ou 65,5% do total, vão para os empregados formais, incluindo os trabalhadores domésticos.

Outros 34,5% dos R$ 215,6 bilhões, ou seja, cerca de R$ 74,4 bilhões, serão pagos aos aposentados e pensionistas. Considerando apenas os beneficiários do INSS, são 30,8 milhões de pessoas que receberam o valor de R$ 43,2 bilhões. Aos aposentados e pensionistas da União caberá o equivalente a R$ 13 bilhões (6,1%); aos aposentados e pensionistas dos estados, R$ 14 bilhões (6,5%); e R$ 4 bilhões serão destinados aos aposentados e pensionistas dos regimes próprios dos município.

Distribuição por região

A parcela mais expressiva do 13º salário (48,5%) deve ser paga nos estados do Sudeste, o que reflete a maior capacidade econômica da região que concentra a maioria dos empregos formais, aposentados e pensionistas. No Sul do país devem ser pagos 16,8% do montante, enquanto o Nordeste receberá 15,4%. Já as regiões Centro-Oeste e Norte receberão, respectivamente, 8,4% e 4,7%. Importante registrar que os beneficiários do Regime Próprio da União ficarão com 4,7% do montante e podem estar em qualquer região do país.

O maior valor médio para o 13º deve ser pago no Distrito Federal (R$ 4.348) e o menor, no Maranhão e no Piauí (R$ 1.641 e R$ 1.647, respectivamente). Essas médias, porém, não incluem o pessoal aposentado pelo Regime Próprio dos estados e dos municípios, pois não foi possível obter os dados.

Estimativa setorial para o mercado formal

Para os assalariados formais dos setores público e privado, que correspondem a 47 milhões de trabalhadores, excluídos os empregados domésticos, a estimativa é de que R$ 139,4 bilhões serão pagos a título de 13º salário, até o final do ano.

A maior parcela do montante a ser distribuído caberá aos ocupados no setor de serviços (incluindo administração pública), que ficarão com 64,7% do total destinado ao mercado formal; os empregados da indústria receberão 17%; os comerciários terão 13,2%; aos que trabalham na construção civil será pago o correspondente a 3%, enquanto 2% serão concedidos aos trabalhadores da agropecuária.

Em termos médios, o valor do 13o salário do setor formal corresponde a R$ 2.967. A maior média deve ser paga aos trabalhadores do setor de serviços e equivale a R$ 3.433; a indústria aparece com o segundo valor médio, equivalente a R$ 2.997; e o menor ficará com os trabalhadores do setor primário da economia, R$ 1.844.

Cálculo

Para o cálculo do pagamento do 13º salário em 2020, o Dieese reuniu dados da Relação Anual de Informações Sociais (Rais) e do Novo Cadastro Geral de Empregados e Desempregados (Novo Caged), ambos do Ministério da Economia. Também foram consideradas informações da Pesquisa Nacional por Amostra de Domicílios Contínua (PnadC), do Instituto Brasileiro de Geografia e Estatística (IBGE), da Previdência Social e da Secretaria do Tesouro Nacional (STN).

No caso da Rais, o Dieese considerou todos os assalariados com carteira assinada, empregados no mercado formal, nos setores público (celetistas ou estatutários) e privado, que trabalhavam em dezembro de 2019, e o saldo do Novo Caged de 2020 (até setembro). Da Pnad foi utilizado o contingente estimado de empregados domésticos com registro em carteira. Foram considerados ainda os beneficiários (aposentados e pensionistas) que, em julho de 2020, recebiam proventos do Instituto Nacional de Seguridade Social (INSS), do Regime Próprio da União e dos estados e municípios. Para esses dois últimos, entretanto, não foi obtido o número de beneficiários, informa o órgão.

Para os assalariados, o rendimento foi atualizado pela variação média do INPC (Índice Nacional de Preços ao Consumidor) entre janeiro e setembro de 2020 sobre igual período de 2019. Para o cálculo do impacto do pagamento do 13o salário, o Dieese não leva em conta trabalhadores autônomos, assalariados sem carteira ou trabalhadores com outras formas de inserção no mercado de trabalho que, eventualmente, recebem algum tipo de abono de fim de ano, uma vez que não há dados disponíveis sobre esses proventos.

Além disso, não há distinção dos casos de categorias que recebem parte do 13º antecipadamente, conforme definido, por exemplo, em acordo coletivo de trabalho (ACT) ou convenção coletiva de trabalho (CCT).Da mesma forma, considera-se o montante total do valor recebido pelos beneficiários do INSS, independentemente de já ter sido pago. Assim, os dados constituem projeção do volume total de 13º salário que entra na economia ao longo do ano e não, necessariamente, nos dois últimos meses de 2020. Entretanto, o princípio é que a maior parte do

valor referente ao 13º seja paga no final do ano.

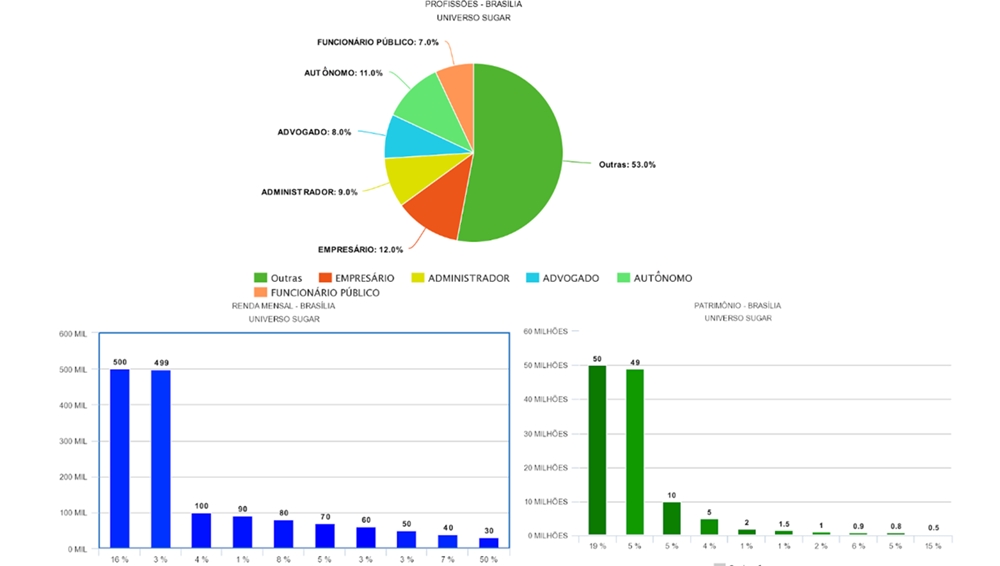

“Mapa dos milionários”: Brasília, São Paulo e Rio lideram ranking de sugar daddies

Levantamento do Google dos últimos 12 meses, em uma escala global, o Brasil foi o que mais procurou por “Sugar Baby”, principal protagonista do serviço. Conforme o relatório, os sugar daddies do Distrito Federal têm maior rendimento e patrimônio. Ao menos 19% afirmam acumular mais de R$ 50 milhões em fortuna. Empresários, administradores e advogados compõem o maior público masculino da capital do país.

A plataforma de relacionamento Universo Sugar, que une homens ricos a pretendentes mais jovens, divulgou um relatório dos estados brasileiros que concentram o maior rendimento mensal e fortuna declarada pelos participantes. Com patrimônio superior a R$ 50 milhões, Brasília, São Paulo, Rio de Janeiro, Minas Gerais, Paraná, Santa Catarina despontam como os lugares que concentram os sugar daddies (patrocinadores) mais ricos da rede social.

Atualmente para se tornar um sugar daddy, os homens têm que informar, além de dados básicos, a renda mensal, que não pode ser inferior a R$ 10 mil, e ainda, declarar o patrimônio pessoal anual mínimo, de R$ 100 mil e, quanto poderia gastar com a pretendente – que, por sua vez, deve informar no momento da criação do perfil qual a expectativa de estilo de vida, isto é, quanto deseja receber em mesadas, mimos, jantares, viagens, etc.

Conforme relatório divulgado pelo site, os sugar daddies do Distrito Federal possuem o maior rendimento e patrimônio. Ao menos 19% afirmam acumular mais de R$ 50 milhões em fortuna. De acordo com estudos da Forbes, as pessoas mais ricas no Brasil, em 2019, acumulavam uma fortuna avaliada em R$ 408,8 bilhões. Isso equivale a pouco mais de 6% do PIB (Produto Interno Bruto) do país em 2018, que foi de R$ 6,8 trilhões. Ainda de acordo com levantamento do Universo Sugar, empresários, administradores e advogados compõem o maior público masculino da capital do país.

Ocupando a 2° posição no ranking nacional, um seleto grupo correspondente a 14% dos homens do Estado São de Paulo que tem renda mensal superior a R$ 500 mil. Contudo, a maioria dos paulistanos, representando pelo volume de 29%, dizem ter renda mensal de R$ 10 mil.

Segundo levantamento do Google divulgado nos últimos 12 meses, em uma escala global, o Brasil foi o que mais procurou por “Sugar Baby”, principal protagonista do serviço. Recentemente, o Universo Sugar atingiu a marca de 1 milhão de usuários.