Tag: dependentes

Reforço no debate sobre indenização para trabalhadores de saúde vítimas da covid-19

Internacional dos Serviços Públicos (ISP Brasil), Confederação Nacional dos Trabalhadores em Seguridade Social da CUT (CTSS/CUT), Confederação Nacional dos Trabalhadores na Saúde (CNTS), Federação Nacional dos Enfermeiros (FNE), Partido Socialismo e Liberdade (PSOL) e Central Única dos Trabalhadores (CUT) foram admitidos na ação direta de inconstitucionalidade 2.130, como amici curiae, com o objetivo de “enriquecer o debate constitucional e fornecer informações e dados técnicos relevantes”

A Lei 14.128/21 estabelece a compensação financeira aos profissionais de saúde da linha de frente de combate à covid-19 em caso de invalidez permanente ou morte. A indenização devida é de R$ 50 mil para o trabalhador ou sua família. No caso de falecimento, há ainda uma prestação variável para dependentes menores de 21 anos — ou 24, caso estejam cursando faculdade. Neste caso, o valor é calculado multiplicando-se R$ 10 mil pelo número de anos que faltam para atingir a idade necessária

Segundo a lei, terão direito profissionais como médicos, enfermeiros, fisioterapeutas, assistentes sociais, agentes comunitários, técnicos de laboratório e outros que atuam na área, além de trabalhadores dos necrotérios e coveiros.

A presença de comorbidades não afasta o direito ao recebimento da compensação financeira. A indenização poderá ser concedida mesmo que a covid-19 não tenha sido a única causa, principal ou imediata, para a incapacidade permanente para o trabalho ou do óbito.

Entretanto, deve ser mantido o nexo temporal entre a data de início da doença e o diagnóstico, comprovado por exames laboratoriais ou laudo médico atestando quadro clínico compatível com a doença. A indenização estará sujeita à avaliação de perícia médicapor servidores da carreira de perito médico federal e será devida mesmo se a incapacidade ou morte ocorrer depois do fim do estado de calamidade pública.

Tributos

Como o dinheiro terá natureza indenizatória, sobre ele não incidirá o pagamento de imposto de renda ou de contribuição previdenciária, além de não prejudicar o direito ao recebimento de benefícios previdenciários ou assistenciais previstos em lei.

Fonte: Agência Câmara de Notícias

DF Superior dá desconto a servidores em cursos de graduação e pós-graduação

Os descontos em diversos cursos de graduação e pós graduação lato e strictu senso, com o percentual mínimo de 15%, em alguns casos, chegam a mais de 50% do valor da mensalidade

O Programa DF Superior foi instituído pelo Decreto nº 41.451/2020 e regulamentado pela Portaria nº 08, de 13 de janeiro de 2021, do GDF, com o objetivo de oferecer descontos para os servidores e empregados públicos, ativos ou inativos, da administração direta e indireta do Distrito Federal e da Câmara Legislativa. Dependentes de servidores e empregados púbicos também podem participar.

Os servidores terão duas opções de pagamento das mensalidades:

• Pelo método tradicional, via boleto bancário;

• Por meio de desconto em folha de pagamento, para aquelas Instituições de Ensino Superior que optaram por tal modalidade (se o servidor tiver margem disponível para que seja feito o desconto em folha).

Confira as instituições cadastradas

Faculdade JK CCI

Faculdade Unyleya

CEUB

Clique para visualizar ou salvar os arquivos:

Informação para instituições de ensino

“Somente podem ser deduzidos os pagamentos de pensão alimentícia em decorrência de Sentença ou Acordo homologado judicialmente. Qualquer outro pagamento não estabelecido em sentença/acordo homologado judicialmente, não é dedutível”

*Marcelo Soares de Sant Anna*

A Receita Federal possui um sofisticado sistema para cruzamento e validação de informações entre as mais diversas declarações, tais como:

a) a Declaração de Serviços Médicos e de Saúde (DMED).;

b) a DIRF, que contém informações sobre rendimentos pagos com retenção do Imposto de Renda na Fonte;

c) a DOI informada pelos cartórios, que contém informações de operações imobiliárias praticadas pelas pessoas físicas;

d) a Declaração de Informação sobre Atividades Imobiliárias (DIMOB), entregue pelas administradoras de imóveis, imobiliárias, construtoras e incorporadoras que intermediaram a venda ou o contrato de locação do imóvel e que relata todas as operações realizadas pelas empresas detalhando os valores das operações;

e) a DECRED, que contém informações sobre operações com Cartão de Crédito;

f) a e-Financeira, entregue pelos bancos, cooperativas de crédito, associações de poupança e empréstimo e instituições financeiras autorizadas a realizar operações no mercado de câmbio, quando um correntista movimenta mais de R$ 2.000,00 reais por mês, na pessoa física;

g) o Imposto sobre Transmissão de Bens Imóveis (ITBI), pago à Prefeitura no momento de aquisição da casa ou apartamento permite à Receita obter detalhes sobre a operação;

h) o Imposto sobre Transmissão de Causa Mortis (ITCMD), pago ao Estado na doação ou na transmissão de bens como herança;

i) a compra ou venda de veículos, embarcações ou aeronaves devem ser reportadas à Receita pelos Detrans, a Capitania dos Portos e a Agência Nacional de Aviação Civil (ANAC).

Desse modo, para a pessoa física declarante evitar cair na Malha Fina da Receita Federal ela deve ficar atenta no preenchimento da declaração.

Algumas dicas são as seguintes:

I – incluir todos os rendimentos tributáveis recebidos de todas as fontes pagadoras, mesmo que esses rendimentos não tenham sofrido tributação na fonte (tais como: salários, aposentadorias, valores recebidos de planos de previdência privada, aluguéis e outros), bem como os rendimentos recebidos por dependentes, ainda que estes sejam menores de idade e que estes rendimentos estejam dentro do limite anual de isenção de R$ 28.559,70 em 2020 (o mesmo do ano passado);

II – informar apenas deduções de despesas amparadas por documentos idôneos que comprovem o gasto;

III – informar os saldos das contas bancárias corretamente e não permitir movimentações de terceiros em sua conta;

IV – informar o valor verdadeiro das aquisições e alienações (vendas) de bens, principalmente de bens imóveis;

V – verificar sempre se a variação do patrimônio ocorrida no ano é compatível com os rendimentos recebidos informados na declaração.

Para verificar a situação do processamento da sua declaração, consulte o Extrato da DIRPF, informando o número do recibo de entrega da declaração, através do site da RFB na aba e-CAC (Centro Virtual e Atendimento).

Muitas vezes, a declaração fica retida por divergências (em malha) por erros no seu preenchimento ou mesmo por inconsistências nos valores declarados. Assim, leia atentamente estas informações e se for o seu caso, retifique sua declaração para corrigir os possíveis erros. Se não constatar erros no preenchimento de sua declaração, aguarde ser notificado pela Receita Federal.

As principais ocorrências são as seguintes:

(i) Divergência nos Rendimentos e/ou no Imposto de Renda Retido na Fonte Declarados

(ii) Divergência no Valor dos Rendimentos Tributáveis Recebidos de Pessoas Físicas e/ou do Exterior

(iii) Divergência nos Valores Declarados de Carnê-leão e Imposto Complementar

(iv) Inconsistência no Valor de Dependentes

(v) Inconsistência no Valor de Despesas Médicas

(vi) Inconsistência com Pensão Alimentícia Judicial

(vii) Inconsistência de Dedução de Livro-caixa

(viii) Inconsistência no Valor da Dedução de Incentivo (Doações)

No tocante a divergência nos rendimentos e/ou no Imposto de Renda Retido na Fonte Declarados deve ser verificado:

a) Se o número do CPF e CNPJ constantes no Informe Anual de Rendimentos estão corretos. Caso haja erro, comunique a fonte pagadora para que a mesma providencie a correção do informe e retificação da DIRF;

b) Se não há diferenças entre os valores informados na sua declaração e os valores do Informe Anual de Rendimentos fornecido pela fonte pagadora. Caso haja diferença, retifique a declaração;

Caso o valor declarado esteja correto, contactar a fonte pagadora para verificar se não há um novo Comprovante Anual de Rendimentos retificador, senão, aguarde intimação da Receita Federal;

Se na sua declaração de rendimentos foram informados todos os rendimentos recebidos por você e por todos os dependentes relacionados na declaração, tanto no modelo completo como no simplificado. Caso o contribuinte ou um dos dependentes tenha recebido rendimentos que não foram informados, o contribuinte deverá retificar a declaração incluindo estes rendimentos ou, se for o caso, poderá excluir o respectivo dependente, bem como todas as deduções relativas a ele (instrução, médicos, previdência oficial e privada etc).

Observe-se que:

(i) Resgate de previdência privada, indenização trabalhista e aposentadoria do INSS, são rendimentos tributáveis e devem ser informados na declaração;

(ii) O imposto de renda retido na fonte sobre o 13º salário não pode ser compensado na declaração. Caso o contribuinte o tenha somado com o imposto retido, deverá retificar a declaração para excluir esse valor, visto que se trata de rendimento exclusivamente na fonte.

No caso de divergência no valor dos rendimentos tributáveis recebidos de Pessoas Físicas e/ou do Exterior, deve ser verificado:

a) Se declarou todos os rendimentos recebidos de Pessoas Físicas (aluguel, prestação de serviço, pensão alimentícia própria e de seus dependentes);

b) Se declarou todos os rendimentos recebidos de Organismos Internacionais (PNUD).

Caso tenha esquecido algum rendimento, retifique a declaração incluindo estes rendimentos, mas se estiver correto, aguarde intimação da Receita Federal.

Na hipótese de divergência nos valores declarados de Carnê-leão e Imposto Complementar, deve ser verificado se foi informado o recolhimentos de Carnê-leão ou Imposto Complementar (Mensalão), bem como os valores declarados conferem com os valores recolhidos e se os DARF’s foram recolhidos com o código de receita correto: 0190 (carnê-leão) e 0246 (imposto complementar).

Caso constate divergência, retifique a declaração ou recolha o DARF da diferença, mas se estiver correto, aguardar intimação da Receita Federal.

Observe-se que:

a) Carnê-leão: verificar se a data de vencimento está correta (último dia útil do mês seguinte ao mês de competência), caso haja erro, providenciar REDARF, junto ao e-CAC;

b) Imposto Complementar: somente é possível compensar os valores recolhidos dentro do ano calendário (janeiro a dezembro);

c) Multa e Juros: não podem ser compensados, somente o valor principal é passível de compensação.

Na hipótese de inconsistência no valor de dependentes, verifique se deduziu dependentes, verifique se todos os dependentes relacionados na declaração podem ser enquadrados como seus dependentes perante a legislação tributária em vigor (consulte a legislação). Caso contrário, retifique a declaração, mas se estiver correto, aguarde intimação da Receita Federal.

No caso de irmão(ã), neto(a) ou bisneto(a), menor pobre e a pessoa absolutamente incapaz, o contribuinte deve ter a Guarda Judicial (tutela, curatela) em seu nome para poder deduzir o dependente.

Em se tratando de inconsistência no valor de Despesas Médicas, deve ser verificado se de fato possui todos os comprovantes das despesas médicas declaradas e se os seus valores conferem, bem como se foram informados eventuais reembolsos. Caso haja divergência, retifique a declaração, mas se estiverem corretos, aguarde intimação da Receita Federal.

Somente podem ser deduzidas as despesas médicas que estejam em nome do próprio contribuinte e/ou de seus dependentes relacionados na declaração.

Despesas médicas relativas a terceiros, mesmo que o contribuinte comprove o pagamento, não podem ser deduzidas.

No caso de Plano de Saúde, somente podem ser deduzidas as parcelas relativas ao contribuinte e aos dependentes relacionados na declaração. Mesmo que a despesa se refira aos dependentes do contribuinte perante o Plano de Saúde, mas que não são dependentes do contribuinte na sua declaração, não podem ser deduzidas, inclusive as despesas de agregados. Se for necessário, solicite ao seu Plano de Saúde planilha discriminando os valores individuais de todos os beneficiários.

Não são dedutíveis as despesas referentes a vacinas e medicamentos (exceto se constantes na conta emitida pelo estabelecimento hospitalar).

No caso de inconsistência com pensão alimentícia judicial, deve ser verificado os valores informados conferem com os recibos de pagamento ou com os valores descontados em folha (contracheques) diretamente pela fonte pagadora. Caso haja divergência nos valores, retifique a declaração, mas se estiver correto, aguarde intimação da Receita Federal.

Somente podem ser deduzidos os pagamentos de pensão alimentícia em decorrência de Sentença ou Acordo homologado judicialmente. Qualquer outro pagamento não estabelecido em sentença/acordo homologado judicialmente, não é dedutível.

Por fim, na hipótese de inconsistência de dedução de Livro-caixa, deve ser verificada a sua admissibilidade perante a legislação tributária em vigor.

Caso perceba que realmente há dados para serem alterados, retifique sua Declaração pela Internet, mas CUIDADO; após o prazo de entrega da Declaração, NÃO HÁ POSSIBILIDADE DE TROCA DE MODELO (simplificado ou completo). No caso de todas as informações estarem corretas.

*Marcelo Soares de Sant Anna – Advogado e contador, sócio fundador do Sant’Anna & Cescon Advocacia Tributária.

Alerta do Ministério da Cidadania para quem recebeu auxílio emergencial

Órgão avisa que quem recebeu o auxílio emergencial e teve renda tributável acima de R$ 22,8 mil em 2020 precisa devolver o valor do benefício. Nestes casos, a pessoa também tem que declarar o auxílio recebido por titular e dependentes no Imposto de Renda. Valor do teto não inclui as parcelas do programa. “Todos os cidadãos que se encaixarem nos critérios devem fazer a declaração do Imposto de Renda e a devolução dos valores, inclusive quem está no Cadastro Único para Programas Sociais e beneficiários do Programa Bolsa Família (PBF)”, destaca o comunicado.

O prazo para declarar o Imposto de Renda de 2021 (ano-base 2020) tem início nesta segunda-feira (01.03) e segue até 30 de abril. Quem recebeu acima de R$ 22.847,76 de rendimentos tributáveis no ano passado e foi beneficiado com o auxílio emergencial precisa devolver os valores recebidos. “Tal obrigação, instituída pela Lei nº 13.982 de 2020, também se aplica a dependentes que tenham recebido o benefício”, reforça o ministério, reiterando as informações divulgadas na semana passada pela Receita Federal.

O auxílio emergencial foi criado pelo governo federal para amenizar os impactos da pandemia do novo coronavírus na renda das famílias mais vulneráveis. Composto por cinco parcelas de R$ 600 ou de R$ 1.200 (em caso de cota dupla para mulheres chefes de famílias monoparentais), o benefício não deve ser incluído no cálculo do teto de R$ 22,8 mil, que equivale a primeira faixa da tabela progressiva do Imposto de Renda.

“Para auxiliar na correta declaração dos valores do auxílio emergencial, o Ministério da Cidadania reuniu neste site um Informe de Rendimentos e outras informações úteis relativas à devolução do benefício e estornos de parcelas feitos pela Caixa. Na página, há a identificação da fonte pagadora, os valores recebidos pelo Auxílio Emergencial e pela extensão do benefício e a soma deles”.

Passo a passo

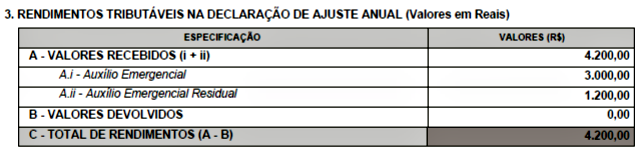

Na Declaração de Ajuste Anual, o valor a ser incluído na aba de rendimentos tributáveis deve ser o “Total de Rendimentos”.

Esse valor inclui as parcelas pagas do auxílio emergencial (Lei nª 13.982/2020) e da Extensão (Medida Provisória nº 1.000/2020). Na declaração é necessário informar a soma dos valores dos dois auxílios recebidos no ano passado, menos valores eventualmente devolvidos em 2020.

A devolução de valores deve ser apenas relativa às parcelas do auxílio emergencial (de R$ 600 ou R$ 1.200). A obrigação de devolução não abarca as parcelas da extensão (parcelas de R$ 300 ou R$ 600, no caso de cota dupla).

“Todos os cidadãos que se encaixarem nos critérios devem fazer a declaração do Imposto de Renda e a devolução dos valores, inclusive quem está no Cadastro Único para Programas Sociais e beneficiários do Programa Bolsa Família (PBF)”, destaca o comunicado.

Quem incluir dependentes na declaração de Imposto de Renda que tiverem recebido o auxílio emergencial precisará declarar o valor do benefício e da extensão que os dependentes receberam em 2020 e também devolver a quantia referente ao auxílio emergencial recebido por eles.

Caso o beneficiário do auxílio emergencial que teve rendimentos tributáveis acima de R$ 22,8 mil em 2020 não tenha informado o recebimento dos benefícios emergenciais na declaração do Imposto de Renda, ao finalizar e enviar a declaração o programa da Receita Federal emitirá uma notificação alertando que é preciso ajustar os dados, incluindo os valores do auxílio emergencial e da extensão recebidos pelo titular e por eventuais dependentes.

No recibo gerado pelo programa do Imposto de Renda haverá orientações para a devolução dos valores do auxílio emergencial e o Darf (documento de arrecadação da Receita Federal) específico para a devolução do valor. Caso algum dependente informado na declaração também tenha recebido o auxílio emergencial, no recibo haverá um Darf para o titular e outro, para cada dependente.

Devoluções

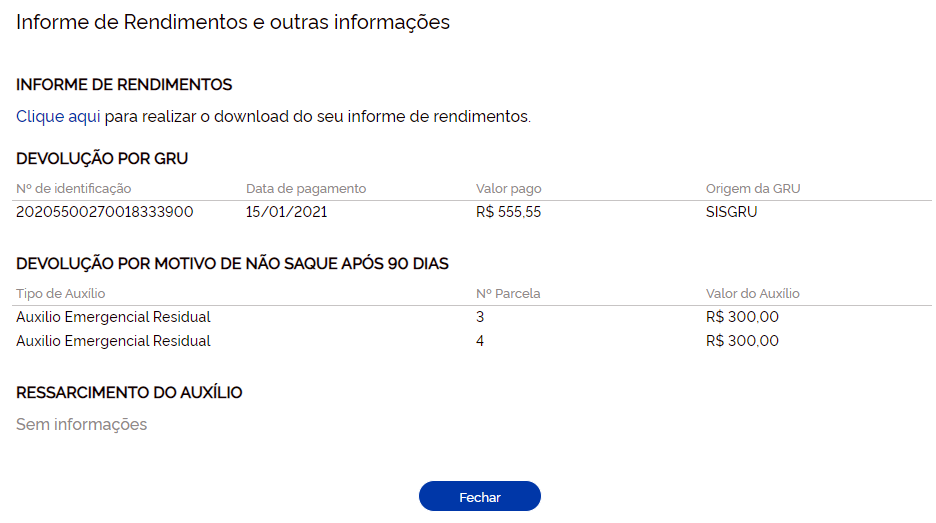

Quem já fez a devolução integral dos valores do auxílio emergencial, seja por pagamento de GRU ou desconto em folha, ou teve todas as parcelas estornadas pela Caixa por que não sacou o dinheiro ou não usou os recursos, não precisa devolver novamente. Caso os valores tenham sido devolvidos integralmente no ano passado, a informação constará no informe de rendimentos do site do Ministério da Cidadania, explica o órgão.

Caso alguma ou todas as parcelas do auxílio emergencial tenham sido devolvidas apenas no ano de 2021, ela não constará no informe de rendimentos, que se restringe aos valores recebidos ou devolvidos no ano de 2020.

“Devoluções feitas em 2021 vão ser apresentadas em relatório disponibilizado pela Dataprev, no mesmo link. Portanto, é possível verificar nesse relatório as GRU já pagas, os valores estornados pela Caixa, e também ressarcimentos do benefício, se houver”, diz a nota.

Além da opção do Darf, também é possível fazer a devolução do auxílio emergencial por aqui. Nessa página, o cidadão deverá inserir o CPF do beneficiário e clicar na opção “Emitir GRU”. O sistema vai gerar uma Guia de Recolhimento da União (GRU), que poderá ser paga nos diversos canais de atendimento do Banco do Brasil ou qualquer outro banco, como a internet, aplicativo de celular, terminais de autoatendimento, além dos guichês de caixa das agências.

Reclamações

Para quem acha que foi vítima de fraude, pois acredita que seu CPF foi usado indevidamente por outras pessoas para sacar o auxílio emergencial, e para aqueles que querem questionar os valores a serem devolvidos, pois já fizeram devoluções anteriores que não estão sendo apresentadas no site de consulta da Dataprev, o Ministério da Cidadania disponibilizou o serviço.

Para utilizar esse serviço, que está hospedado no Portal de Serviços do Governo Federal, é necessário ter CPF e fazer o cadastro inicial. Depois de preencher e enviar o formulário de reclamação, o Ministério da Cidadania analisará o pedido. A análise da solicitação poderá ser acompanhada pelo próprio site, no item “Minhas solicitações”.

Em caso de fraude, a pessoa pode anexar, se desejar, o Boletim de Ocorrência registrado junto à Delegacia de Polícia. Caso a pessoa já tenha apresentado denúncia de fraude anteriormente ao Ministério da Cidadania, poderia informar nesse serviço o número de protocolo anterior.

Mais informações estão disponíveis no link https://www.gov.br/cidadania/pt-br/servicos/auxilio-emergencial/imposto-de-renda-x-auxilio-emergencial.

Tratado como um vício não-químico, o Amor Patológico atinge principalmente mulheres com histórico de baixa autoestima que se tornam fisicamente dependentes do parceiro. Dados ONU mostram que três em cada 5 mulheres já sofreram um relacionamento abusivo

Acervo pessoal

Em termos psicológicos, a essência do Amor Patológico não é o amor, mas o medo de ficar só, não ter valor, não merecer o amor e a satisfação de resolver essas carências compensa os desconfortos e prejuízos que ela causa. Por isso, tem grande incidência em pessoas que tiveram uma infância traumática, com histórico de violência ou recebeu pouco amor.

Extrema dependência do parceiro, mesmo para atividades simples do dia a dia, desconfiança e ciúme excessivos, mudança nos hábitos sociais como deixar família e amigos de lado são alguns indícios de que uma pessoa está sofrendo de Amor Patológico, uma doença psicológica real que precisa de cuidados especializados. Ela é considerada um vício não químico e tem os mesmo efeitos no cérebro do uso de drogas, incluindo crises de abstinências.

A situação, inclusive, pode estar por trás da realidade de um relacionamento abusivo, pois a dependência é tanta, que o parceiro ou parceira não consegue se desvencilhar mesmo em situações de violência ou humilhação. Embora seja possível acontecer tanto homens, como mulheres, o alerta da médica psiquiatra Denise Vieira Espíndola (CRM 17.194), vai especialmente para elas. Dados ONU mostram que três em cada 5 mulheres já sofreram um relacionamento abusivo.

Empoderamento

Um estudo científico da Universidade de São Paulo (USP), intitulado “Amor patológico: um novo transtorno psiquiátrico?”, mostrou que esse padrão de comportamento é mais prevalente na população feminina mesmo diante de uma sociedade moderna e com fortes tendências comportamentais que dão empoderamento a elas.

Denise, que atende no centro clínico do Órion Complex, explica que a doença está relacionada a diversos fatores. “Geralmente são mulheres que apresentam carência emocional importante, além de baixa estima e confiança. Então quando entram em um relacionamento fazem de tudo para evitar o risco de serem abandonadas”. A médica ressalta também que as vulnerabilidades já são um fator de risco em si, mesmo antes de estarem em um relacionamento.

A pesquisa da USP foi publicada em 2006, mas a doença ainda é pouco conhecida. Baseado em diversas publicações literárias, notícias veiculadas na mídia, além de compilar informações de grupos de apoio como o Mulheres que Amam Demais Anônimas (Mada) e nos Dependentes de Amor e Sexo Anônimos (Dasa), ela mostra que homens por sua vez, são pouco afetados, muito por influência da cultura, que os distanciam mais dos relacionamentos.

Nos estágios iniciais, o Amor Patológico age da mesma forma como ocorre com o usuário experimental de cocaína ou qualquer outro estimulante: padrão de relacionamento proporciona alívio da angústia, libera adrenalina e diminui a ansiedade. O resultado é uma pessoa que acredita que o parceiro é o que dá significado para sua vida. “É possível notar sintomas como negligência no trabalho e insistência no relacionamento mesmo quando ele é prejudicial ou tóxico e o portador da doença insiste em mantê-lo”, pontua Denise.

Uma espécie de crise de abstinência pode acontecer no caso de uma briga, rompimento ou até mesmo nos momentos em que o parceiro se comporte fisicamente ou emocionalmente distante. “O sentimento de perda pode causar insônia, alterações de apetite, irritação e tensão”, detalha a médica.

Alguns estudos também relacionam o Amor Patológico a padrões do transtorno obsessivo compulsivo e outros acreditam que o problema em questão caracteriza-se como dependência de amor, um subtipo do transtorno de personalidade dependente. A despeito das causas ou efeitos, Denise alerta para que a sociedade esteja atenta aos sinais.

“A mulher normalmente sofre calada. É importante não repreendê-la, se aproximar sem julgamentos e se posicionar como uma escuta aberta”. O psiquiatra é quem estabelece o tratamento ideal que pode ser uma combinação de psicoterapia e psiquiatria ou, dependendo do caso, o uso de medicamentos, por isso é importante buscar ajuda especializada.

Precatórios: setor público fechou 2019 com R$ 183,6 bi a serem pagos

O Brasil fechou 2019 com cerca de R$ 183,6 bilhões em precatórios a serem pagos pela União, estados e municípios, inclusive autarquias e fundações. A informação foi divulgada pelo Conselho Nacional de Justiça (CNJ) no Mapa Anual dos Precatórios. O montante representa 2,5% do Produto Interno Bruto (PIB) do país em 2019

Pelos dados do CNJ, em dezembro de 2019, a União precisava pagar R$ 45,5 bilhões. O total dos 26 estados e o DF era de R$ 85,8 bilhões e os mais de 5,5 mil municípios deviam R$ 52,1 bilhões. O conselheiro do CNJ e presidente do Fórum Nacional de Precatórios (Fonaprec), Luiz Fernando Tomasi Keppen, informa que a União está em dia com os pagamentos. Nos Estados, a situação é diferente.

“Os referidos entes federados, em sua grande maioria, estão a cumprir uma moratória com vigência até 31 de dezembro de 2024.” Precatórios são requisições de pagamentos decorrentes da condenação de órgãos públicos e entidades governamentais em processos nos quais não há mais possibilidade de apresentação de recurso contra a sentença.

A Emenda Constitucional 99/2017, aumentou o prazo para estados, Distrito Federal e municípios quitarem seus precatórios em regime especial, com ampliação de 2020 para 2024. Mesmo com a decisão, eles continuaram a ter de depositar mensalmente, em conta especial do Tribunal de Justiça local, 1/12 da receita corrente líquida para fazer os pagamentos.

No entanto, quanto aos depósitos relativos a ações na Justiça e a recursos administrativos, nos processos em que os estados, o DF ou os municípios sejam parte, a PEC manteve a permissão de uso de 75% do total para pagar precatórios. Mas continuou a obrigação de constituição de um fundo garantidor com o que sobrar (25%) para pagar as causas perdidas pelos entes federados, suas autarquias, fundações e empresas estatais dependentes.

“A função do Poder Judiciário é velar pelo cumprimento das decisões judiciais, na forma prevista na Constituição, gerindo, da melhor forma, os recursos recebidos do Poder Executivo para o pagamento de precatórios”, enfatizou Keppen. “A especialização técnica da gestão de precatórios, a utilização de soluções de tecnologia da informação para otimizar a expedição de precatórios, bem como a padronização de rotinas que visem dar celeridade ao julgamento de recursos são medidas necessárias para que se promova a redução dos estoques de precatórios.”

Painel

A Resolução CNJ 303/2019, informa o CNJ, deu um grande passo no processo de padronização de rotinas pelos Tribunais na gestão de precatórios. E a criação do Mapa Anual dos Precatórios, previsto na norma, concretiza uma meta antiga da Justiça: dimensionar, discriminar e revelar, ano a ano, o tamanho e a evolução da dívida judicial dos entes públicos.

“Essas informações geram subsídios, de forma oficial e transparente, para pesquisa, diagnósticos e formulação de ações sobre o tema por todos os poderes, incluindo Tribunais de Contas e Ministério Público. A publicação consolida valores informados pelos tribunais e espelha a evolução da dívida de precatórios”, destaca o CNJ.

Os dados mais recentes do órgão mostram o montante da dívida anterior a 2019, os pagamentos feitos, o saldo após os pagamentos, o montante dos novos precatórios expedidos e a dívida consolidada ao final do ano.

Considerando que a dívida de precatórios de um ente é constituída de condenações sofridas perante mais de uma Justiça (estadual, trabalhista e federal), bem como o grau de especificidade das informações sobre ela publicadas, as consultas podem ser feitas por dois critérios distintos: por ente devedor e por tribunal gestor dos precatórios. A ferramenta ainda permite o uso de outros filtros, como esfera (federal, estadual ou municipal), administração (direta ou indireta) e entidade (administração direta ou indireta).

Para saber mais sobre a gestão de precatórios no Judiciário, acesse o mapa.

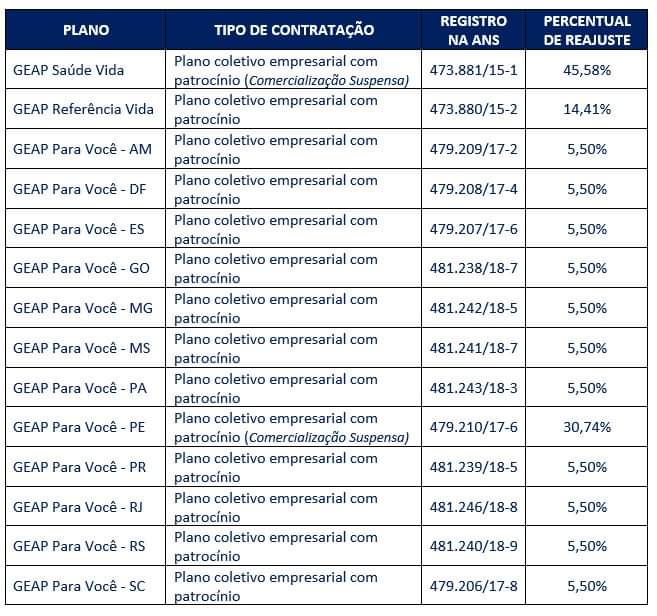

Em meio à pandemia, Geap reajusta mensalidades dos planos de saúde em até 45,58%

Os aumentos nos planos de saúde da Geap Autogestão, maior operadora do funcionalismo, vão de 5,50% a 45,58%. Os valores, em 2021, ficarão entre R$ 908,31 a R$ 2.904,88 para quem tem 59 anos ou mais

Quem tem filho jovem ou adolescente, de 18 a 23 anos, além dessa cota mensal obrigatória, vai desembolsar mais, dependendo do tipo de plano, entre R$ 206,96 a R$ 348,41. Se tiver mais um dependente entre 0 a 18 anos, o servidor terá que arcar com mais R$ 179,71 a R$ 302,47.

No aviso enviado aos beneficiários, a Geap avisa que os valores das contribuições serão aplicados a partir de janeiro de 2021, para “pensionistas, titulares, dependentes e grupos familiares, a critério da Diretoria Executiva”. A contrapartida do patrocinador será deduzida – entre R$ 101,56 e R$ 205,63.

Entre outros motivos para o salgado aumento, a Geap explica que os cálculos foram feitos “com base em estudos atuariais, visando assegurar o equilíbrio econômico-financeiro, a solvência e a liquidez das operações e da própria fundação” e lembra que, por decisão da Agência Nacional de Saúde (ANS), houve suspensão dos reajustes de setembro a dezembro de 2020.

Esse percentuais não cobrados esse ano. serão incorporados nesse agora estabelecido para 2021. O comunicado é assinado pelo presidente do Conselho da Administração (Conad), Thiago Meirelles Fernandes Pereira.

Será publicado, amanhã, no Diário Oficial da União (DOU) o veto do presidente Jair Bolsonaro ao Projeto de lei nº 1.826/2020, que estabelecia uma compensação financeira da União aos profissionais e trabalhadores de saúde que, durante a pandemia da Covid-19, ficassem permanentemente incapacitados para o trabalho

A justificativa para a extinção dessa indenização é que se trata de “questões jurídicas, e apesar da boa intenção do Congresso Nacional, a proposta contraria a legislação em vigor”. Por isso, foi vetado integralmente a proposta.

O projeto previa ainda apoio financeiro ao cônjuge, companheiro, dependentes ou herdeiros necessários, em caso de óbito do profissional ou trabalhador de saúde; e dispensava o empregado de comprovação de doença por 7 dias, durante o período de emergência em saúde pública decorrente do novo coronavírus.

O governo informa que o PL 1.826/2020 tinha “obstáculos jurídicos”. O primeiro obstáculo, jusltifica, é que o projeto de lei viola a recente Lei Complementar 173, de 27 de maio de 2020, por prever benefício indenizatório para agentes públicos e criar despesa continuada em período de calamidade. O art. 8º da lei veda tais medidas.

O segundo impedimento está na falta de apresentação de estimativa do impacto orçamentário e financeiro, em violação às regras do art. 113 do Ato das Disposições Constitucionais Transitórias (ADCT), além de contrariar a Lei de Responsabilidade Fiscal, cuja violação pode acarretar crime de responsabilidade para o Presidente da República.

O terceiro problema, enumera o Executivo, é a inconstitucionalidade formal, por se criar benefício destinado a agentes públicos de outros entes federados e a outros agentes públicos federais por norma de iniciativa de um parlamentar federal, conforme os artigos 1º e 61 (§ 1º, inciso II, alínea “a”) da Constituição brasileira.

O projeto de lei também dispensava o empregado de comprovação de doença por 7 dias, durante a Covid-19. “Entretanto, a proposta veicula matéria similar ao do projeto de lei 702/2020, o qual foi objeto de veto presidencial, por gerar insegurança jurídica ao apresentar disposição dotada de imprecisão técnica, e em descompasso com o conceito veiculado na Portaria nº 356, de 2020, do Ministério da Saúde, e na Lei 13.979, de 6 de fevereiro de 2020, que tratam situação semelhante ao isolamento”, destaca o documento.

Parlamento

A Câmara dos Deputados aprova, em 14 de julho, as emendas do Senado, no PL 1.826/2020, que entre as retificações, estendia o benefício a profissionais fisioterapeutas. A indenização valeria para profissionais da saúde, de nível superior e técnico, agentes comunitários e outras profissões que auxiliam ou prestam serviço de apoio presencialmente nos estabelecimentos de saúde, como de serviços administrativos, de copa, de lavanderia, de limpeza, de segurança e de condução de ambulâncias.

Os senadores já haviam aprovado na semana anterior a indenização de R$ 50 mil, pela União, aos profissionais de saúde que se tornarem incapacitados por causa de atividades ligadas ao combate à Covid-19. No caso de morte do profissional, o valor da indenização será feito à família, após consulta pública sobre o tema com grande adesão favorável da população.

De acordo com o projeto, o pagamento será feito em parcela única de R$ 50 mil para profissional permanentemente incapacitado. Em caso de morte, o cônjuge e os dependentes do profissional receberão a indenização. O cálculo é de R$ 10 mil multiplicados pelo número de anos que faltem para que os menores completem 21 anos.

Empregados vêm perdendo grande parte de diretos historicamente conquistados. De acordo com os trabalhadores, a atual direção dos Correios propôs recentemente a redução de aproximadamente 70 cláusulas de direitos, o que acabou os empurrando para uma possível greve em meio à pandemia

Federações e associação de trabalhadores dos Correios protocolaram nova medida de urgência (Suspensão Liminar 1264) no Supremo Tribunal Federal (STF) na tarde de hoje, 17 de julho. O objetivo, segundo as entidades, é o presidente da Casa, ministro Dias Toffoli a analisar vários recursos que tramitam no STF, para evitar que os empregados percam a maior parte de seus direitos historicamente conquistados.

De acordo com as representações dos funcionários, desde o dia 22 de novembro de 2019, esperam um resultado do STF do recurso contra decisão não definitiva do seu presidente que determinou a suspensão da vigência das cláusulas de custeio do plano de saúde dos trabalhadores e seus dependentes.

“Apesar dos reiterados apontamentos de inexistência de amparo jurídico do pedido dos Correios ao STF, o ministro Dias Toffoli não se manifestou até a presente data”, contam. O por isso, a suspensão da decisão do TST pelo STF deu brecha para que a empresa aumentasse o valor do custeio do plano, o que provocou o desligamento de mais de 15 mil trabalhadores. Com isso, incluídos os dependentes, mais de 50 mil pessoas agora abarrotam o SUS.

“O cenário tende a piorar com o avanço do coronavírus no país, principalmente quando tratamos de categoria de trabalhadores que está na linha de frente na pandemia, exercendo importantes funções (até mesmo entrega de medicamentos) e que colabora com o desenvolvimento da economia. Cabe lembrar que o segmento do e-commerce cresceu 25% nos últimos meses”, alertam as entidades.

Além do risco à saúde dos trabalhadores e suas famílias, a situação de insegurança dos trabalhadores dos Correios está ainda mais caótica. “Em virtude da decisão do ministro Dias Toffoli, as normas trabalhistas da categoria, que tinham vigência até 2021, correm o risco de serem suspensas pelos Correios a partir do próximo dia 1º de agosto”, lembram.

“Sem qualquer respaldo legal, a empresa vem forçando que seus empregados se reúnam em assembleia para deliberarem sobre proposta de direitos num momento em que o país registra mais de 2 milhões de casos de contaminação por coronavírus e mais de 70 mil mortes”, denunciam.

De acordo com os trabalhadores, a atual direção dos Correios propôs recentemente a redução de aproximadamente 70 cláusulas de direitos, sem mostrar qualquer preocupação. O que acabou os empurrando para uma possível greve em meio à pandemia.

“O STF não pode validar a atitude mórbida da direção da estatal, que desde as negociações coletivas passadas vem agindo de forma desleal. É urgente que se decida o que fazer diante da manobra jurídica da estatal. A decisão está nas mãos do ministro Dias Toffoli, atual presidente do STF”, reiteram.

Reajuste de salários e impactos na folha de pagamento das prefeituras

Estudo da Consultoria em Administração Municipal (Conam) aponta o impacto do aumento do piso nacional dos professores (12,84%) e do salário mínimo nas contas estaduais e municipais

O reajuste do piso nacional dos professores gerou um grande impacto nas contas de municípios e estados. Previsões orçamentárias feitas até o final de 2019 eram de que o aumento ficaria em 6,23%. No entanto, o reajuste foi mais que o dobro do que se esperava, ficando em 12,84%, o maior desde 2015.

“O professor deve ser valorizado pelos governos e respeitado pela sociedade. Mas, da forma como o reajuste é calculado, infelizmente os municípios não têm condições de sustentar os aumentos salariais. Acabam se tornando ainda mais dependentes dos repasses da União”, diz o professor Walter Penninck Caetano, economista e diretor da Consultoria em Administração Municipal (Conam), empresa com 40 anos de atuação no mercado e que, atualmente, atende a mais de 120 entidades governamentais entre prefeituras, autarquias, fundações e Câmaras Municipais nos estados de São Paulo e Minas Gerais.

Caetano, no entanto, destaca que de forma geral o pagamento de salários tem se transformado em uma enorme dor de cabeça para muitos administradores municipais, e que a cada aumento do salário mínimo essa equação vai se transformando em uma conta cada vez mais difícil de ser fechada. De acordo com um levantamento realizado pela Confederação Nacional dos Municípios (CNM), o reajuste anunciado para 2020, de R﹩ 998 para R﹩ 1.045, terá impacto de R﹩ 2,164 bilhões nas contas dos municípios brasileiros – 6,7% maior que do que o impacto provocado em 2019. “Para municípios menores, as dificuldades são ainda maiores”.

Ainda de acordo com o levantamento da CNM, os aumentos progressivos no salário mínimo, desde 2003, já acumulam um impacto aos cofres públicos municipais de R﹩ 37,445 bilhões nos gastos com pessoal das prefeituras. “É preciso também levar em consideração que, além do reajuste, encargos patronais aumentam essa despesa. Os custos do empregador são acrescidos de 16,05% sobre o salário base. Quanto maior ele for, maior o valor desses encargos”, conclui o diretor da Conam.

Sobre a Conam

No mercado há 40 anos, a Consultoria em Administração Municipal (Conam) tem uma equipe de mais de 200 colaboradores e profissionais qualificados. A empresa atende atualmente a mais de 120 entidades governamentais entre Prefeituras, Autarquias, Fundações e Câmaras Municipais nos Estados de São Paulo e Minas Gerais.